Процедура личного банкротства

В чем суть процедуры личного банкротства (Privatinsolvenz)?

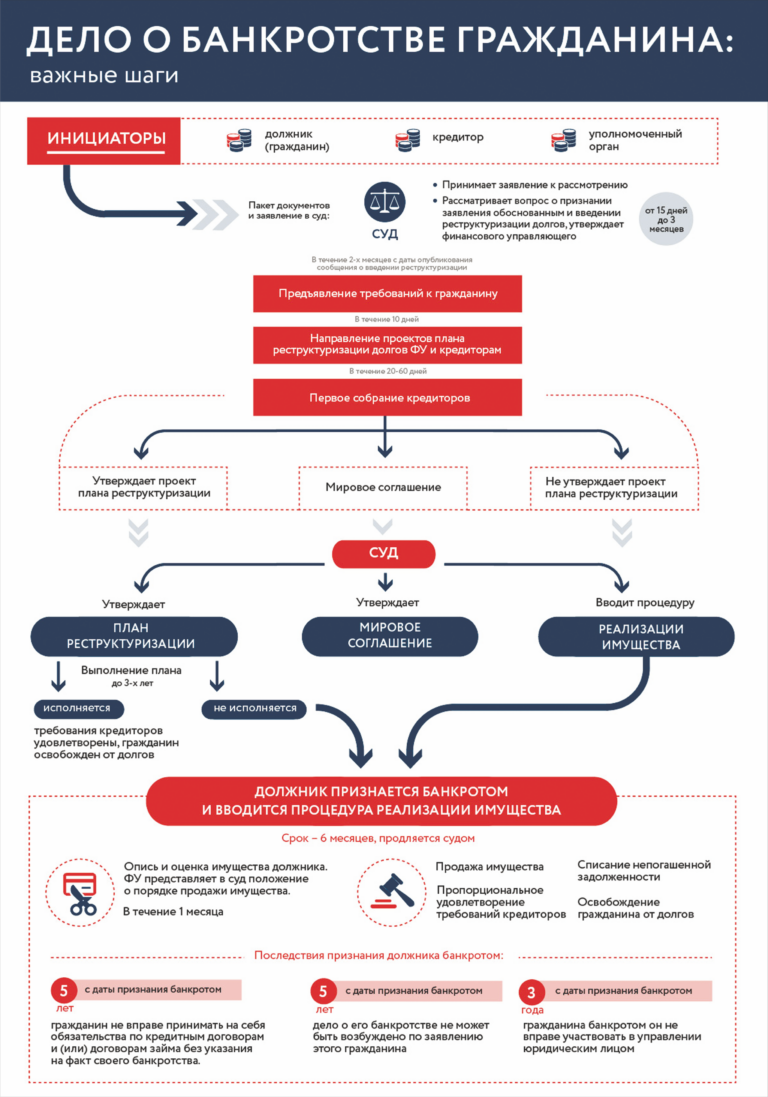

Банкротство физических лиц — это процедура, при которой личные долги анулируются по решению суда.

Суть в том, что кредиторы возвращают часть своих долговых требований в течение трех лет, после чего должник освобождается от всех долгов.

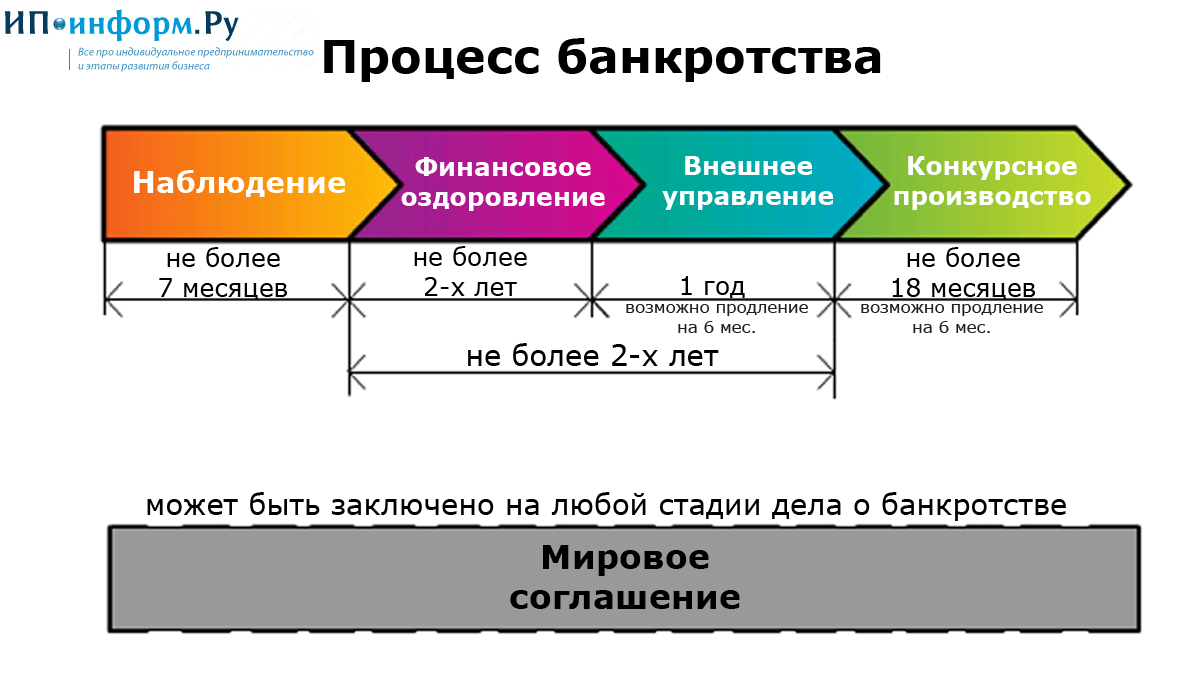

Процедура банкротства частного лица состоит из нескольких шагов.

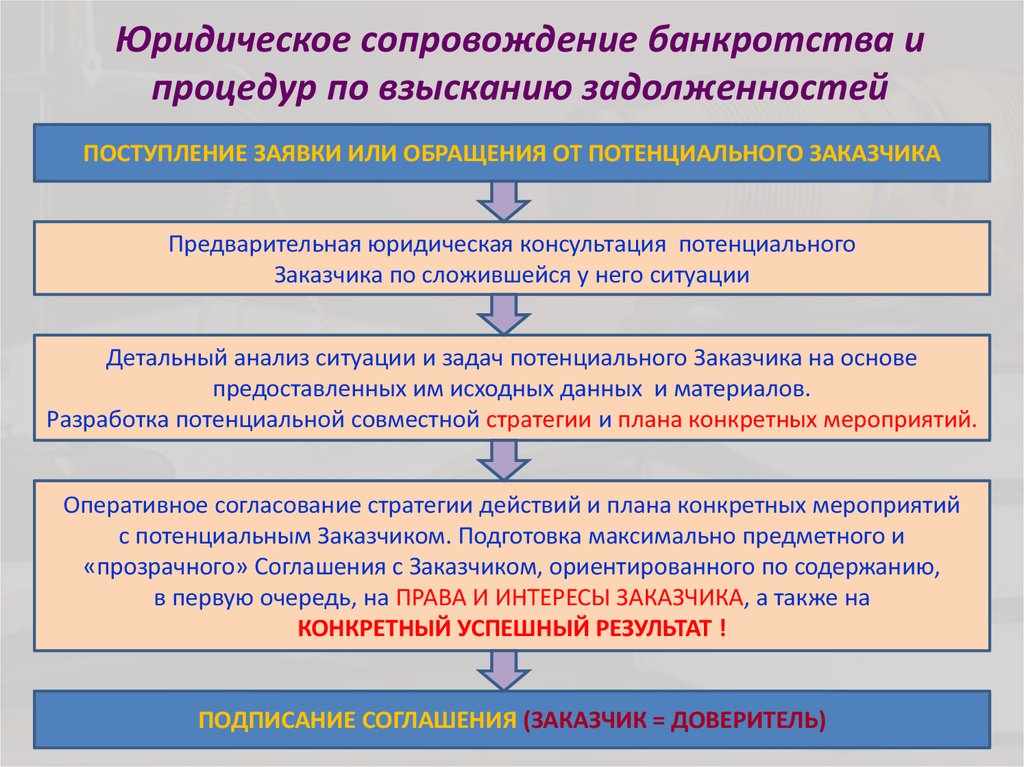

Первый шаг для тех, кто не в состоянии платить по счетам, — это обратиться за консультацией к специалистам по банкротству. Это могут быть: налоговые консультанты, специалисты консультационной службы по долговым вопросам или адвокаты, которые специализируется на делах о несостоятельности. Рекомендуем сделать этот шаг как можно раньше.

Второй шаг заключается в совместной работе должников и профессиональных консультантов, чтобы выяснить: перед какими кредиторами существуют обязательства и в каком объеме. Данная фаза заканчивается попыткой урегулировать ситуацию с задолженностью во внесудебном порядке.

Должник предлагает каждому из кредиторов план выплаты долга. В письменной форме кредиторам делается предложение по облегчению бремени задолженности, согласно которому кредиторы, как правило, должны отказаться от значительной части требований. Все кредиторы должны согласиться с предложенным планом погашения долгов. Согласие должно быть подтверждено адвокатом, профессиональным консультантом или консультационной службой по долговым вопросам.

Но, как правило, 90 процентов кредиторов отвергают такой план погашения долгов, и соглашение не вступает в силу. А так как для предотвращения процедуры банкротства необходимо согласие всех кредиторов — дело о несостоятельности направляется в суд для рассмотрения.

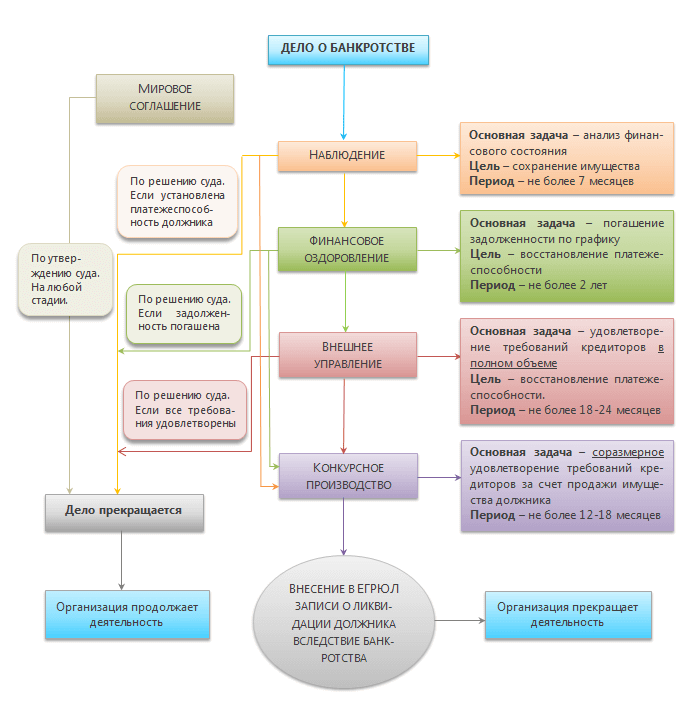

Третий шаг — рассмотрение спора в суде, в случае, если попытка заключить мировое соглашение не увенчалась успехом.

Обратите внимание, что прежде чем суд откроет производство по делу о несостоятельности, должник может снова представить кредиторам план урегулирования задолженности. Это может быть полезно, например, если должник нашел финансовую возможность погасить долги. Новое предложение считается принятым, если с ним согласны большинство кредиторов и на согласившихся кредиторов приходится более половины суммы долга

Новое предложение считается принятым, если с ним согласны большинство кредиторов и на согласившихся кредиторов приходится более половины суммы долга.

Что такое упрощенная процедура освобождения от остаточного долга?

Упрощенная процедура освобождения от остаточного долга — это возможность объявить себя банкротом. На этой стадии назначенный судом управляющий распоряжается имуществом должника, подлежащим реализации в счет оплаты долгов. Управляющий несет ответственность за определение оставшихся активов и их использование для оплаты судебных издержек и погашения долгов. Например, если у должников все еще есть материальные активы, то они могут быть проданы.

Период освобождения от остаточного долга

Затем должники находятся в так называемом периоде освобождения от остаточного долга. Он длится три года. Если в течение трех лет должник регулярно погашает задолженность, то по истечению этого срока он освобождается от оставшихся долгов. Это не значит, что у должников вовсе не остается денег для существования. Должники могут открыть защищенный от взысканий банковский счет (P-Konto).

Что происходит после трех лет?

По истечении трех лет оставшиеся долговые требования становятся несовершенными требованиями. Должники по-прежнему могут платить долги добровольно, но кредиторы уже не могут их требовать.

Соответствующая запись кредитного рейтинга Schufa должна быть удалена через три года после завершения процедуры.

Последствия признания гражданина банкротом во внесудебном порядке

С сентября 2020 года власти обрадовали население утешительным механизмом дополнительного банкротства физ. лиц. Процедура проводится через МФЦ, и за нее не нужно платить ни копейки. Минус в том, что пройти внесудебное банкротство удастся только узкому кругу должников.

По статистике за ноябрь 2020 года, в МФЦ обратились 4144 россиянина, и 3143 из них столкнулись с отказом. Больше 75% заявителей остались «за бортом» из-за несоответствия законным требованиям.

Подхожу ли я под условия внесудебного банкротства?

Если вы попали в круг «счастливчиков», какие последствия и риски могут вас ожидать?

- Нельзя заключать сделки в период процедуры. Она длится 6 месяцев.

- Нельзя оформлять новые кредиты.

- Финансовый управляющий отсутствует, но ваши сделки и финансовое положение будут проверять кредиторы. Если они найдут подозрительные сделки или другие негативные обстоятельства, процедура может закончиться судом. Банкротом во внесудебном порядке вас не признают.

- Если ваше имущественное положение улучшится (например, вы получили наследство и успели его оформить), и вы не заявили об этом в МФЦ, кредиторы вправе прекратить процедуру и инициировать судебную реструктуризацию долгов. В худшем случае вас могут привлечь к ответственности, и задолженности не будут списаны.

Но есть и положительные последствия банкротства во внесудебном порядке:

- Все претензии кредиторов с момента внесения записи в реестр ЕФРСБ снимаются. С вас никто больше не потребует денег.

- Вы по-прежнему получаете зарплату, пенсию или другой доход.

- Вы не платите за публикации и не несете расходов за личное банкротство.

Банкротство физического лица, или В Германии «Человек – это звучит…»

Правовой процеcс регулирования при такой ситуации называется в правовой среде процесс несольвентности (Insolvenzverfahren) и определён он в законодательной норме Insolvenzordnung (InsO) Порядок обращения с несольвентностью.

Любая цивилизованная страна с развитой экономической системой использует в качестве действенного механизма для правового регулирования рыночных отношений законодательство о несостоятельности или же, говоря профессиональным языком, банкротстве коммерческой структуры.

Институт банкротства, представляющий два различных направления, является составной частью рынка коммерческо-предпринимательской деятельности. Первое направление основывается на категорическом требовании кредитора к выплате долгов. Погашение долговых обязательств часто приводит к полной ликвидации должника, как структуры, и его ухода с рынка в связи с окончательной потерей платежеспособности.

Таким образом, крупные предприятия нередко расправляются с сетью мелких соперников и пытаются монополизировать рынок.

Второе направление заключается

Общение с полицией

Всегда вызывайте полицию независимо от тяжести аварии. В разговоре с полицией не следует заранее признавать свою вину или подписывать непонятные документы, но вы обязаны заполнить и подписать Протокол аварии. Обязательно перепроверяйте все данные составленные не вами (например, полицией, или другими участниками ДТП) — ошибки делают все. В случае неточностей следует записать в протокол свои дополнения и уточнения.

Что ни в коем случае не следует делать до приезда полиции:

не перемещайте предметы, имеющие отношение к происшествию. Иногда водитель сам уничтожает важные улики и делает тем самым невозможным дальнейшее объективное расследование. Такие действия приводят, как правило, к потере финансов, а иногда и к потере своей свободы; ни в коем случае не покидайте места аварии, так как это уголовно наказуемо!

Если повреждения незначительны, ДТП произошло в локации интенсивного транспортного потока и тем самым создан большой затор — то убрать автомобиль в сторону можно. Только не забывайте произвести фото-фиксацию и обозначить мелом или другими методами на асфальте положение каждого колеса всех автомобилей участников происшествия.

Все указанные действия очень важны, во многих случаях клиенты сами уничтожают важные улики, в последствии затрудняя объективное расследование.

Не употребляйте лекарства, содержащие алкоголь и транквилизаторы.

Стадии несостоятельности в Германии

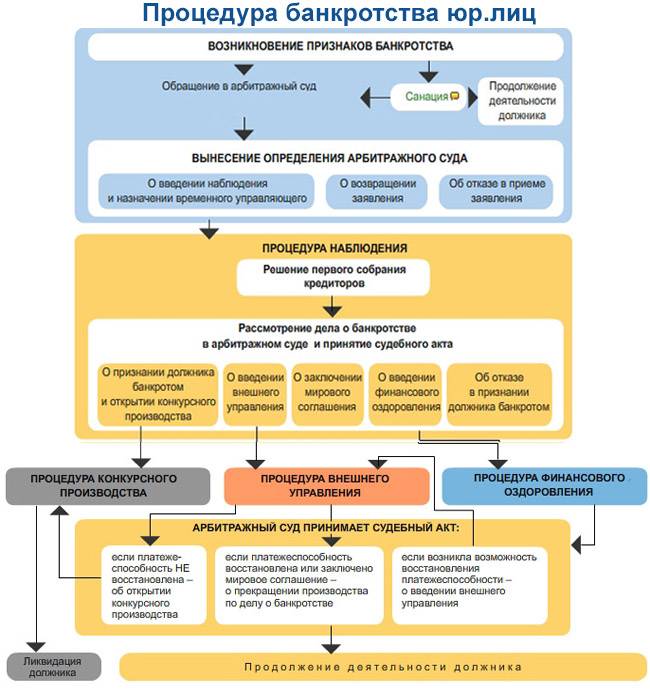

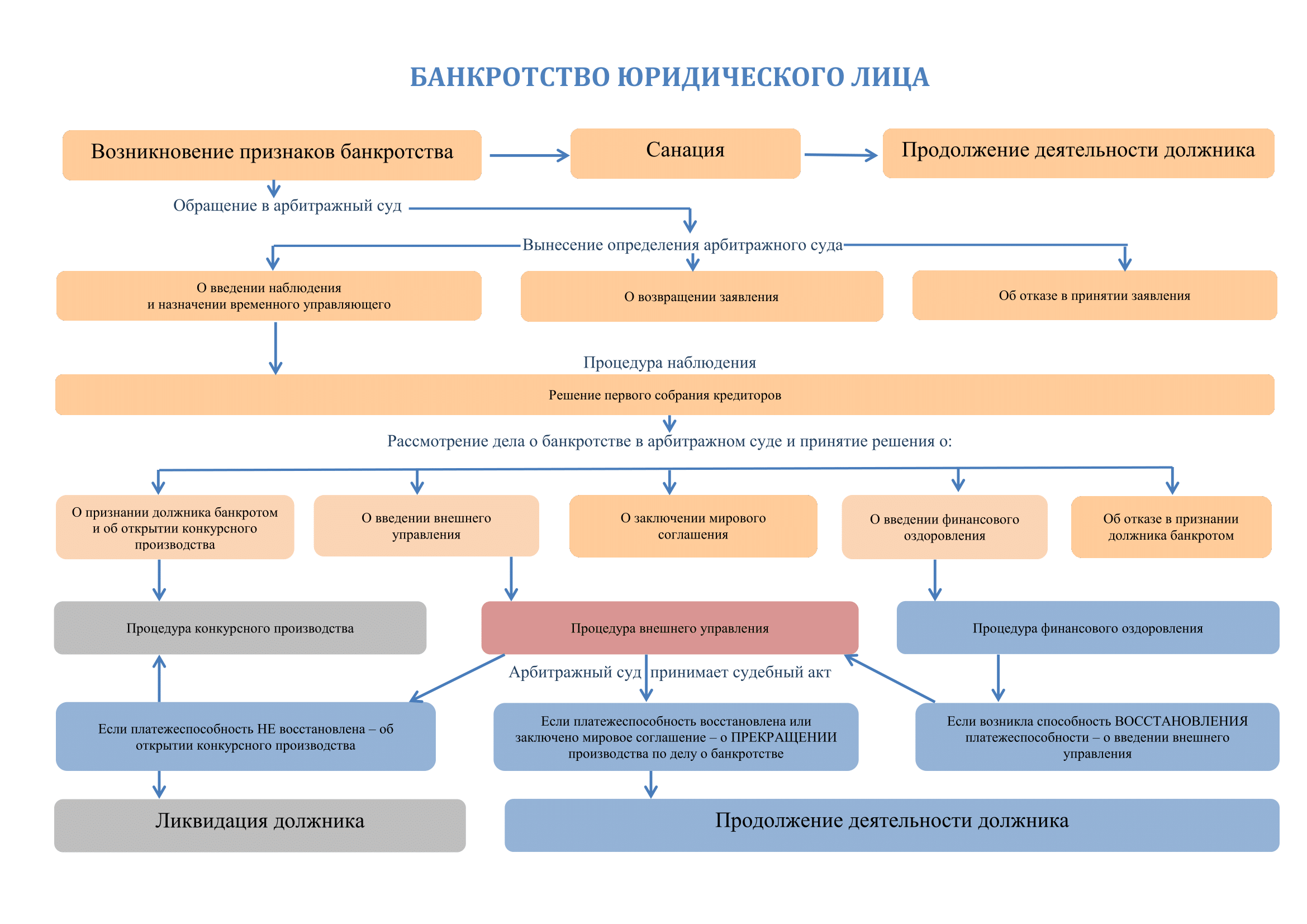

Есть два этапа производство по делу о несостоятельности в Германии: предварительный и окончательный стадия неплатежеспособности. Оба этапа будут контролироваться местным Немецкий Суд По Делам О Несостоятельности. первый шаг к банкротство является создание компании находится в ситуация с неплатежеспособностью это может быть определено, когда суд установит компания не в состоянии оплатить свои долги, это чрезмерная задолженность или если активы компании не могут покрыть свои долги. В этом случае руководство, акционеры или даже кредиторы должны подать иск о банкротстве. Следующий шаг будет для Суд По Делам О Несостоятельности назначить комитет кредиторов и администратора, который будет распоряжаться активами компании и составлять отчеты, на основании которых суд примет решение о начале окончательного процедура банкротства. Элемент финал процедура банкротства будет объявлено, если администратор продемонстрирует основания для неплатежеспособности выполняются и активы компании могут по крайней мере покрыть расходы процедура банкротства.

Частное банкротство: что это такое? Выгодно ли признать себя банкротом или нет?

Проблема неплатежеспособности актуальна во все времена. В 2022 году в Германии, согласно статистике, было зарегистрировано около 100 000 случаев частных банкроств, что почти в два раза больше чем в 2020 году.

Причины увеличение количества частных банкротств в Германии

Есть много причин, по которым финансовое положение может внезапно кардинально измениться и человек становится должником. По оценкам, примерно каждый десятый немец имеет чрезмерную задолженность. Этому способствуют растущие темпы инфляции, рост процентных ставок по кредитам, потеря работы, развод…

Увеличение количества частных банкротств, не в последнюю очередь, произошло из-за недавних изменений в законе. Частные лица могут гораздо быстрее освободиться от оставшихся долгов — через три года вместо предыдущих шести!

И все же лишь немногие используют свое банкротство для избавления от долгов. Поэтому, хотелось бы в этой публикации осветить правовые нюансы процедуры частного банкротства.

Чрезмерная задолженность — путь к банкротству

Те, кто больше не может оплачивать свои счета, фактически имеют чрезмерную задолженность. Предполагается, что в Германии существует от шести до восьми миллионов человек с чрезмерной задолженностью, то есть каждый десятый житель. Многие люди годами живут в таком состоянии.

Многие должники долгое время пытаются самостоятельно справиться со своими финансовыми проблемами, жестко во всем себя ограничивая. Да, можно до конца жизни иметь защищенный от взысканий банковский счет (P-Konto), получать регулярно письма коллекторских служб (Inkasso) и продолжать нести «долговую ношу». Но, к сожалению, только у единиц получается полностью расчитаться по своим долгам.

В принципе есть, как минимум три способа справиться с «долговой ямой»:

- Продолжать жить с долгами.

- Договариваться об урегулировании задолженности с кредиторами.

- Начинать процедуру неплатежеспособности частного лица.

По опыту Коллегии адвокатов Кримханд, можно утверждать, что большинство должников вряд ли смогут полностью рассчитаться с кредиторами в ходе процесса, даже если бы направляли большую часть своего дохода на покрытие задолженности.

Поэтому, довольно часто, именно процедура банкротства физических лиц может помочь выйти из затруднительного положения.

Обвинительный акт

Когда собранные доказательства достаточны для обвинения, прокурор составляет обвинительный акт, в котором содержатся:

- данные о преступлении,

- персональные сведения о подозреваемом,

- указывается закон, под который подпадает преступление, и т.д.

Обвинительный акт вручается обвиняемому и рассматривается судом.

Обвиняемый имеет право:

- подать ходатайство о сборе дополнительных доказательств

- возражать против открытия судебного разбирательства.

Уголовное право ФРГ многогранно и неоднозначно. Последствия весьма незначительного обвинения, даже основанного на недоразумении (например, мелкая кража в магазине или на работе), при определенном стечении обстоятельств могут оказаться в будущем непоправимыми. Так что лучше не искушать судьбу и заручиться поддержкой адвоката на самых ранних этапах следствия.

Решения судов

Удаление отрицательной записи Schufa

Административный суд Висбадена (VG Wiesbaden) решил, что отрицательная запись SCHUFA, о которой сообщила коллекторская компания и которая основана на утверждении, что должник выплачивает платежи в рассрочку, является незаконной и должна быть удалена.

Предметом разбирательства в Административном суде Висбадена является просьба истца удалить отрицательную запись в SCHUFA. Истец столкнулся с финансовыми трудностями со счетом кредитной карты. После закрытия этого счета банк нанял коллекторскую компанию для взыскания дебиторской задолженности. Сторонами оспаривается вопрос о том, было ли заключено соглашение о рассрочке платежа с коллекторской компанией. В любом случае истец впоследствии уплатил взнос в рассрочку и полностью уплатил взносы. В то же время коллекторская компания сообщила SCHUFA о трудностях с платежами. После достижения истцом соответствующего урегулирования спора с банком в гражданском суде, коллекторская компания отменила отрицательную запись в отношении SCHUFA. Но не удалила запись. Истец обратился к Уполномоченному по защите данных и свободе информации земли Гессен в качестве надзорного органа в отношении запрошенного им удаления. Последний также отклонил ходатайство истца.

Шестая палата VG Wiesbaden удовлетворила иск своим решением от 27 сентября 2021 года и обязала Комиссара земли Гессен по защите данных и свободе информации работать над удалением отрицательной записи в SCHUFA.

Истец имеет право на вмешательство регулирующих органов. Такое требование предъявляется, если, как здесь, обработка данных является незаконной и незаконно сохраненные данные подлежат удалению. Есть серьезные сомнения относительно того, разрешено ли коллекторским компаниям представлять отчеты кредитным агентствам без отдельного поручения со стороны своего клиента, в данном случае банка. Обработка данных должна происходить только в рамках инструкций банка. Приказ сообщить в SCHUFA не является следствием общего порядка сбора претензий.

В любом случае запись была незаконной, потому что истец и компания по взысканию долгов заключили для банка договор о выплате в рассрочку, и, следовательно, иск больше не подлежал оплате. Заключение договора рассрочки платежа ведет к согласованной отсрочке платежа. Банк и коллекторская компания должны будут принять отсрочку, даже если соглашение о выплате в рассрочку окажется неэффективным из-за отсутствия письменной формы. Отрицательная запись в этом отношении с кредитным агентством приведет к незаконной обработке данных.

SCHUFA не имеет независимой свободы усмотрения, которая дала бы ему право определять требования к регистрации самостоятельно. В этом отношении так называемые Кодексы поведения (Codes of Conduct), «правила поведения в отношении периодов проверки и удаления личных данных немецкими кредитными агентствами с 25 мая 2018 года» ассоциации Die Wirtschaftsauskunfteien eV, не имеют значения.

Заявление о приеме апелляции на приговор уже подано, и решение по нему должен принять Административный суд земли Гессен.

Банкрот по-немецки: как выйти из сложной финансовой ситуации

Закон о банкротстве физических лиц заработал в России с 1 октября. Об опыте Германии по части финансовой несостоятельности граждан – в материале DW.

Законодательство о “частных банкротствах” существует в Германии с 1999 года. В течение первых лет после его вступления в силу число официальных банкротств граждан последовательно росло и быстро достигло отметки в 100 тысяч в год. С тех пор статистика практически неизменна – и только в последние 3 года наметилась легкая тенденция к снижению. Так, за 2014 год официально банкротами себя объявили около 86 тысяч жителей ФРГ.

Впрочем, это не значит, что только 86 тысяч человек являлись финансово несостоятельными. Число немецких граждан, которые фактически не могут вернуть свои долги кредиторам, намного выше – более 6 миллионов человек. Говоря о “частных банкротах”, статистика имеет в виду именно людей, признанных немецкими судами банкротами в соответствии с действующим законодательством.

Банкротом может стать каждый

Кто становится “частным банкротом”? Вопреки широко распространенному мнению о том, что это все сплошь прожигатели жизни и легкомысленные транжиры, 16-летний немецкий опыт говорит о другом. Потеря человеком контроля над своими финансами обычно связана с неожиданными изменениями в жизни.

Как рассказал в интервью DW Ральф Йошеде (Ralf Joschede), который много лет консультирует в Бонне по вопросам частных банкротств, “90 процентов должников – это жертвы кризисных ситуаций. Они вполне солидно просчитали свои доходы и расходы, а потом случилось что-то непредвиденное, и разразилась финансовая катастрофа”.

Потеря работы, развод и болезнь являются наиболее частыми из таких “неожиданностей”. Нередко к банкротству ведет и неудачный старт собственного бизнеса. Словом, как говорят немецкие специалисты без тени иронии, банкротство может случиться с каждым.

Правила игры

На приеме у консультанта по вопросам банкротств физлиц

Российское и немецкое законодательство предусматривают разные процедуры и правила банкротств физлиц. Един лишь принцип: не позволить финансовым проблемам полностью лишить человека будущего и дать ему шанс вернуться в нормальную жизнь. Ну и еще: не допустить, чтобы законодательством в своих корыстных целях воспользовались мошенники, неплательщики алиментов или налогов. К ним в Германии относятся строго.

А в стандартном случае немецкий закон о “частных банкротствах” предписывает должнику и кредитору сначала попробовать договориться полюбовно и заключить мировое соглашение. Если это не получается, то суд принимает решение о начале процедуры банкротства, в ходе которой оценивается имущество должника и та его часть, которая пойдет на погашение требований кредиторов. Здесь базовые принципы немецкого и российского производств схожи.

6 лет одиночества

А вот следующий за судом этап является особенностью немецкого правоприменения. После решения суда в Германии банкрот должен в течение 6 лет существовать фактически на прожиточный минимум, а все получаемые им сверх этого доходы отдавать на уплату долгов. Как говорят специалисты, эти 6 лет и являются самыми тяжелыми – причем не только материально, но и психологически.

К финансовым проблемам добавляются множество бытовых. Например, банкротство портит кредитную историю, и даже обычные действия вроде переезда в новую квартиру или открытия банковского счета, требующие справки из агентства кредитных историй, становятся крайне затруднительными.

Налоги при покупке-продаже квартиры в Германии в 2019 году

В Германии дела о банкротстве рассматривают с января 1994 года исключительно в судебном порядке, опираясь на Законодательство ФРГ о банкротстве юридических и физических лиц (Insolvenzordnung).

Если было подано заявление о принятии судом к производству дела о банкротстве, суд низшей инстанции сначала проверяет, является ли это допустимым, и может ли быть начата процедура банкротства. Это происходит тогда, когда существует причина банкротства и, по крайней мере, судебные расходы по делу о банкротстве покрыты имеющимися активами предприятия.

Следует иметь в виду, что открытие конкурсного производства – не обязательное последствие несостоятельности того или иного должника. Законодательство США позволяет должникам и кредиторам использовать правовые средства, направленные на предупреждение конкурсного производства и ликвидацию имущества несостоятельного должника. Эти средства использовались в праве уже давно. Для предприятий, которые организованы, например, как общество с ограниченной ответственностью, коммандитное товарищество с ООО в качестве комплементария или акционерное общество, а также для корпораций, существует обязанность подать ходатайство об открытии конкурсного производства, если на то есть причина банкротства!

Больше никогда не дадут кредит

Да, с кредитами после банкротства у вас будут сложности, этого закон и не скрывает. В ближайшие пять лет после вынесения решения суда банкроту придется при обращении в банк сообщать о факте признания неплатежеспособности.

И банки, конечно, будут рассматривать потенциального заемщика через призму его опыта — этот человек уже однажды не потянул обслуживание долга, и какому-то кредитору пришлось списать средства в разряд «прямые убытки». Доверия к такому клиенту этот факт не прибавляет.

Но, если уж рассматривать данный вопрос пристально, то, не признай вы банкротство, ваши невозвращенные кредиты и неоплаченные квитанции за услуги ЖКХ все равно зафиксированы в вашей кредитной истории — КИ.

Она однозначно на момент банкротства уже была испорчена, а банки сегодня не выдают средства в долг без запроса данных о КИ.

Поэтому для банка и плохая КИ, и факт банкротства — это стоп-сигнал. Экономисты и юристы советуют после банкротства аккуратно, мелкими шажками писать свою новую КИ. Ничего, тем, кто делает работу над ошибками, лет через пять после суда дают даже ипотеку на 30 лет!

Совет — просто после банкротства не обращайтесь максимально долго в те банки, кредиты в которых вы уже списали. Пожалейте свои нервы и время. В России еще пока хватает банков, не на Сбербанке и ВТБ сошелся клином белый свет.

Кредитуют ли какие-то банки клиентов с плохой КИ? Закажите звонок юриста

Что делать, чтобы признать себя банкротом

Немецкое законодательство лояльно относится к лицам и компаниям, которые по различным причинам вынуждены решать финансовые проблемы в суде. Только по признанию судом лицо, несостоятельность которого подтверждена документально, может быть признано банкротом и освобождено от долгового бремени. Этот процесс достаточно утомительный, однако эффективный.

Банкротство или оздоровление компании

Для признания компании банкротом существует ряд определенных механизмов. Можно полностью ликвидировать компанию, а можно предпринимать шаги для ее финансового оздоровления. В таком случае создается новая фирма – правопреемник, на баланс которой переходит часть имущества, работников, ноу-хау, а деятельность фирмы-банкрота прекращается.

За счет результатов работы фирмы-правопреемника и имущества компании-банкрота погашаются все долги. В остальном перечень действий для объявления предприятия банкротом схож с действиями для частных лиц, решивших объявить о своей финансовой неплатежеспособности.

Список действий и документов, необходимых для объявления себя банкротом

Объявление частного лица банкротом состоит из трех этапов.

- Сначала должник и кредитор пытаются заключить мировое соглашение, согласно которому совместно (в присутствии нотариуса и адвоката) разрабатывают план погашения задолженности или отсрочки платежа. Если попытка мирно урегулировать проблему потерпела неудачу, начинается второй этап – вовлекаются судебные органы.

- При направлении заявления в суд должник обязан подать справку, которая подтверждает, что первая досудебная стадия прошла безуспешно (§ 305 Abs. 1 Nr.1 InsO), а также документы, где указан перечень имущества и ценностей, размер доходов, список кредиторов и размер непогашенного долга. Все кредиторы должны принимать участие в разработке документа и строго контролировать, чтобы все их требования были учтены (§ 305 Abs. 1 Nr.3 InsO).

- Далее следует упрощенное производство – третий этап объявления должника банкротом. Суд проверяет оплату судебных издержек и назначает конкурсного управляющего, который получает абсолютное право распоряжаться имуществом и частью дохода потенциального банкрота.

Требования кредиторов удовлетворяются в порядке очереди на протяжении 6 лет. Если за указанное время не было выявлено нарушений, заявитель вправе ходатайствовать об аннулировании оставшейся суммы долга (Antrag auf Restschuldbefreiung).

Что делать, чтобы признать себя банкротом

А вот следующий за судом этап является особенностью немецкого правоприменения. После решения суда в Германии банкрот должен в течение 6 лет существовать фактически на прожиточный минимум, а все получаемые им сверх этого доходы отдавать на уплату долгов. Как говорят специалисты, эти 6 лет и являются самыми тяжелыми — причем не только материально, но и психологически.

Интересным является сам процесс разработки и вступления в силу этого закона. Министерство юстиции в 1985 году создало комиссию для подготовки законопроекта. В ней участвовали судьи, специализирующиеся в банкротстве, практики, академики, банкиры, представители торговых союзов.

Основная рубрика публикации в соответствии с рубрикатором ГРНТИ. Авторы, зарегистрированные в системе Science Index, имеют возможность уточнять тематические рубрики своих публикаций.

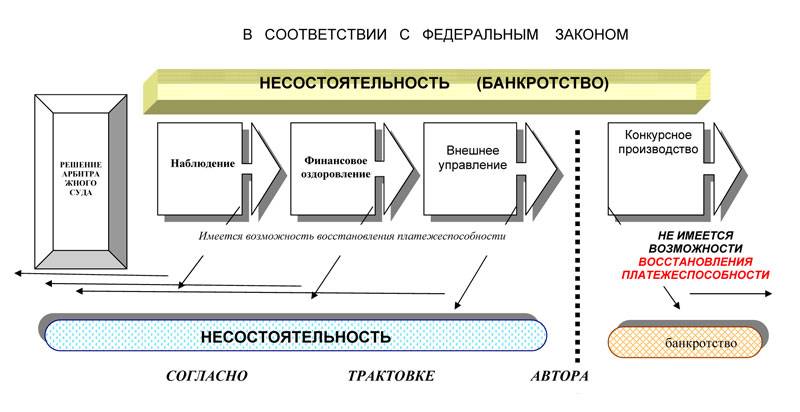

Основной целью действующих нормативных актов, регулирующих несостоятельность, является «прежде всего, конкурсное производство с задачей удовлетворения требований кредиторов. Мировое соглашение играет второстепенную роль».

Таким образом, исторически зачатки правового регулирования банкротства появились в XVIII в. В 1787 г. Конституционный конвент США наделил конгресс полномочиями принимать законодательные акты по разрешению споров кредиторов с должниками. Это было связано с отказом от применения жестокой английской практики регулирования несостоятельности, предусматривавшей в отдельных случаях смертную казнь.

Если банкрот имеет стабильный заработок, но его объема не достаточно для того, чтобы расплатиться со всеми долгами, то у него остается некоторая свобода распоряжаться собственным имуществом, но при этом он обязуется расплатиться с кредиторами в ускоренном порядке.

Входит или нет данная публикация в ядро РИНЦ. Ядро РИНЦ включает все статьи, опубликованные в журналах, индексируемых в базах данных Web of Science Core Collection, Scopus или Russian Science Citation Index (RSCI).

В целом, в США базовый принцип закона носит название freshstart (новый старт), и призвано как можно быстрее освободить человека от долгов и дать ему шанс начать свое дело заново.

Цитируемость, нормализованная по тематическому направлению, рассчитывается путем деления числа цитирований, полученных данной публикацией, на среднее число цитирований, полученных публикациями такого же типа этого же тематического направления, изданных в этом же году. Показывает, насколько уровень данной публикации выше или ниже среднего уровня других публикаций в этой же области науки.

Отличная трёхкомнатная квартира на продажи в Помории. Площадь 95 кв. м. Рассположена в старом городе.

https://youtube.com/watch?v=8Genc2w3ifI

В судебной практике банкротства граждан за 2015 — 2017 г. крайне редки случаи, когда суд автоматически выносит определение об ограничение выезда заграницу банкротам при введении процедуры банкротства. В суд поступило заявление конкурсного о временном ограничении права на выезд гражданина из Российской Федерации в порядке статьи 213.24 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002.

К финансовым проблемам добавляются множество бытовых. Например, банкротство портит кредитную историю, и даже обычные действия вроде переезда в новую квартиру или открытия банковского счета, требующие справки из агентства кредитных историй, становятся крайне затруднительными.

В случае принятия арбитражным судом решения о признании гражданина банкротом арбитражный суд принимает решение о введении реализации имущества гражданина.В таком случае суд вправе вынести определение о временном ограничении права на выезд гражданина из Российской Федерации.

Когда платежеспособность предприятия или частного лица ухудшается, а кредиторы продолжают требовать выполнения финансовых обязательств по договорам и контрактам, возникают долги, погасить которые невозможно.

Владельца имущества нет на месте

Бывают случаи, когда произошло ДТП с нанесением ущерба без присутствия владельца имущества, например столкновение с припаркованным автомобилем. При таких происшествиях следует подождать потерпевшую сторону достаточное количество времени (примерно около часа). Если хозяин не появился, то оставьте свои контактные данные на видимом месте и сообщите о происшествии в полицию.

Напомним, что за покидание места ДТП, в соответствии с § 142 StGB, в зависимости от обстоятельств нарушения, виновника могут наказать штрафом, лишением свободы до 3 лет, занесением 3 пунктов в картотеку Фленсбурга и запретом на вождение до 3 месяцев или лишением права на управление транспортным средством.

Немецкое уголовное судопроизводство

Уголовные дела в судах Германии рассматриваются открыто, на основе принципов состязательности, а также неизменности состава суда.

Назначение уголовного судопроизводства состоит:

- с одной стороны, в защите прав и законных интересов потерпевших,

- с другой – в защите личности от незаконного и необоснованного обвинения.

Участники уголовного судопроизводства

Положения уголовного законодательства и УПК действуют в первую очередь в отношении лиц старше 21 года. Для несовершеннолетних и подростков в возрасте от 14 до 21 года действует особое судопроизводство.

Участниками уголовного судопроизводства являются:

- суд, который вершит правосудие и делает вывод o виновности или невиновности подозреваемого защита, задачей которой является деятельность по опровержению инкриминируемого преступления

- обвинение, направленное на изобличение подозреваемого в совершении преступления

- свидетели, понятые, эксперты.

1. Досудебное производство

- возбуждение уголовного дела

- предварительное расследование

- дознание,

- следствие,

- сбор доказательств,

- обыски,

- допросы и т.д.

2. Судебное производство:

- подготовка материалов уголовного дела к судебному заседанию,

- судебное разбирательство в суде первой инстанции,

- производство в суде второй инстанции (апелляция и кассация)

- исполнение приговорa,

- надзор,

- возобновление производства по уголовному делу ввиду новых открывшихся обстоятельств.

Страхование как инструмент стабильной работы финансовой системы

Международный опыт свидетельствует о том, что главной целью создания системы страхования депозитов является содействие устойчивому развитию и стабильности финансовой системы страны.

Надежная, конкурентоспособная банковская система имеет решающее значение для экономики любой страны. Банки традиционно выполняли важную посредническую функцию между кредиторами и заёмщиками. Экономисты считают, что для стабильности финансовой системы РФ, необходимо вплотную подойти к вопросу страхования вкладов. Защита сбережений позволит получить больше доверия к банкам. В международной практике системы страхования вкладов предназначены для минимизации или устранения рисков того, что вкладчики, размещающие средства в банке, понесут убытки.

О судебной системе Германии

Гарантом соблюдения права является независимость судей от государственного аппарата (они не входят в число обычных государственных служащих) и многоуровневая иерархия независимых судов. В судебной системе ФРГ, организованной по отраслевому принципу, суды подразделяются на суды общей юрисдикции и суды, специализирующиеся на различных областях права.

Сфера деятельности судов общей юрисдикции делится на гражданскую и уголовную, в зависимости от этого варьируется состав судов.

Четыре инстанции в системе общих судов

- Участковый (районный) суд (Amtsgericht)

- Земельный суд (Landgericht)

- Верховный земельный суд (Oberlandesgericht)

- Федеральная судебная палата как высшая инстанция (Bundesgerichtshof)

Подавляющее большинство гражданских и уголовных дел рассматриваются в участковых судах. На этом уровне решение принимается одним судьей. Решения участковых судов могут быть обжалованы в земельном суде. В простых случаях решение там принимается одним судьей, в более сложных случаях – коллегией из нескольких судей.

Заявление на открытие процедуры банкротства (§ 13 InsO)

процедуры банкротства открывается только по письменному заявлению кредитора или должника. К заявлению должника необходимо приложить список кредиторов

и перечень их требований.

В случае если должник имеет действующий бизнес, в данном списке должны быть особо отмечены:

самые высокие требования,

самые высокие обеспеченные требования,

требования финансовых органов,

требования учреждений социального обеспечения,

требования пенсионного фонда.

Должник обязан предоставить данные о совокупных активах, торговом обороте и средней численности работников за предыдущий финансовый год.

Предоставление информации указанной в требованиях учреждений социального обеспечения является обязательной в нижеперечисленных случаях:

должник подал заявление о собственном управлении процессом банкротства,

должник удовлетворяет замечаниям перечисленным в или

было предложено создание Временного комитета кредиторов.

Приложения к требованиям учреждений социального обеспечения и пенсионного фонда должны сопровождаться заявлением, что содержащаяся в них информация

является полной и достоверной.

Заявление о банкротстве может быть отозвано, если процесс банкротства ещё не начат и заявление не отклонено на законных основаниях.

Федеральное министерство юстиции имеет право предложить должнику заполнить форму заявления о банкротстве одобренную Бундесратом.

В случае когда должник подал заявление о собственном управлении процессом банкротства, он обязан использовать данную форму заявления.

Назначение Временного комитета кредиторов (§ 22a InsO)

Суд по банкротству создаёт Временный комитет кредиторов, если должник в предыдущем финансовом году, удовлетворяет по крайней мере двум из трех пунктов:

общая сумма активов составляет как минимум 4 840 000 €;

оборот в течение двенадцати месяцев до даты закрытия составляет по крайней мере 9 680 000 €;

в среднем по годам на предприятии было занято по крайней мере 50 сотрудников.

Неплатежеспособность (§ 17 InsO)

(1) Общим основанием для открытия банкротства является неплатежеспособность должника.

(2) Должник считается неплатежеспособным, если он не в состоянии оплатить текущие счета. Как правило неплатежеспособность предполагается, когда должник приостановил платежи.

Угрожающая неплатежеспособность (§ 18 InsO)

(1) Если должник подал заявление на открытие процедуры банкротства, то основанием для её открытия считается угрожающая ему неплатежеспособность.

(2) Должнику грозит неплатежеспособность, если он предположительно будет не в состоянии оплатить счета в указанный срок.

Законодательство Германии регулирующее уголовные преступления

Основанием для уголовного судопроизводства Германии являются Конституция ФРГ и Уголовно-процессуальный кодекс ФРГ (УПК), принятый в 1877 г. и претерпевший за прошедшее время многочисленные изменения.

Конституция ФРГ провозглашает равенство перед законом всех лиц, постоянно проживающих в Германии; закрепляет за ними право на судебную защиту своих прав, в том числе и защиту от произвола государственных властей; защищает их интересы в отношениях с органами судебной власти; дает право каждому быть выслушанным в суде; провозглашает презумпцию невиновности, принцип независимости судов и судей и подчинения их только закону, а также ряд других правил.