Что делать в случае отказа?

Федеральная налоговая служба рассматривает заявки и выносит положительное или отрицательное решение в пятидневный срок. Как правило, отказ мотивирован неверными данными, внесенными в бланк заявления на патент. Чаще всего это:

- несоответствующий род деятельности;

- срок действия, превышающий год;

- потеря права на пользование патентом;

- неполная оплата предыдущего патента;

- частичное заполнение бланка.

При выявлении недоработок может быть два варианта развития событий. Первый – их исправление с повторной подачей заявления, если, например, неподходящий вид деятельности был указан ошибочно. Второй – назначение для данного ИП основной налоговой системы или единого налога.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы

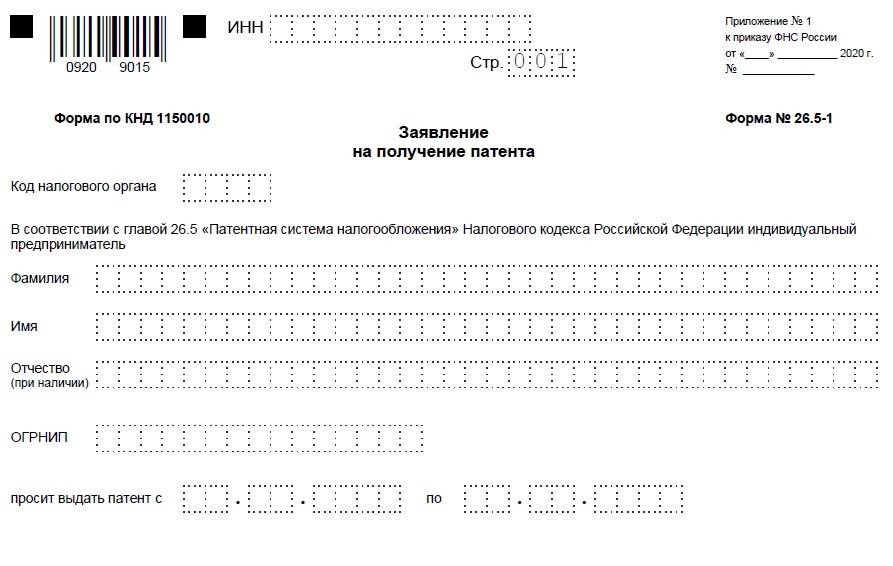

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

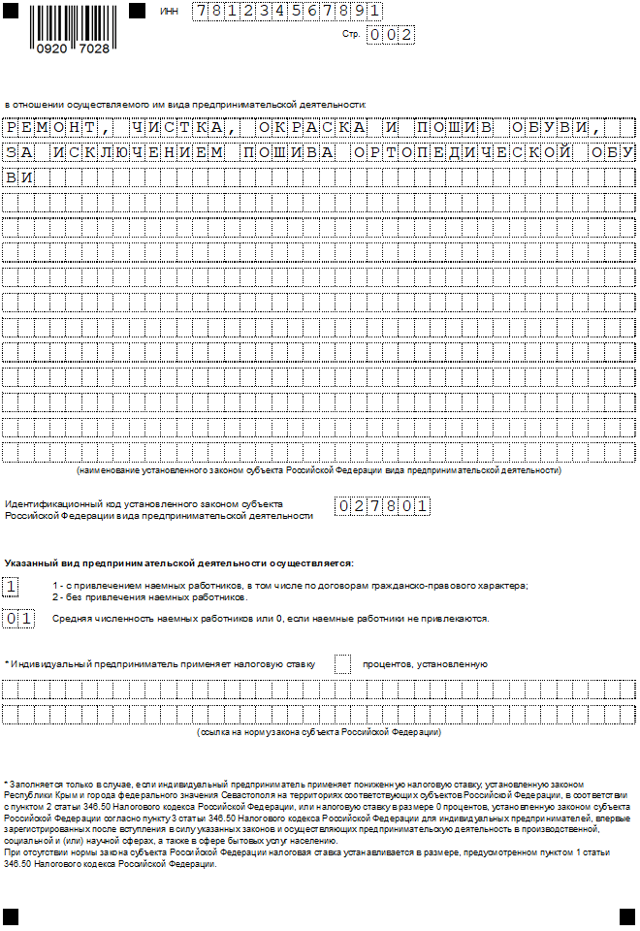

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

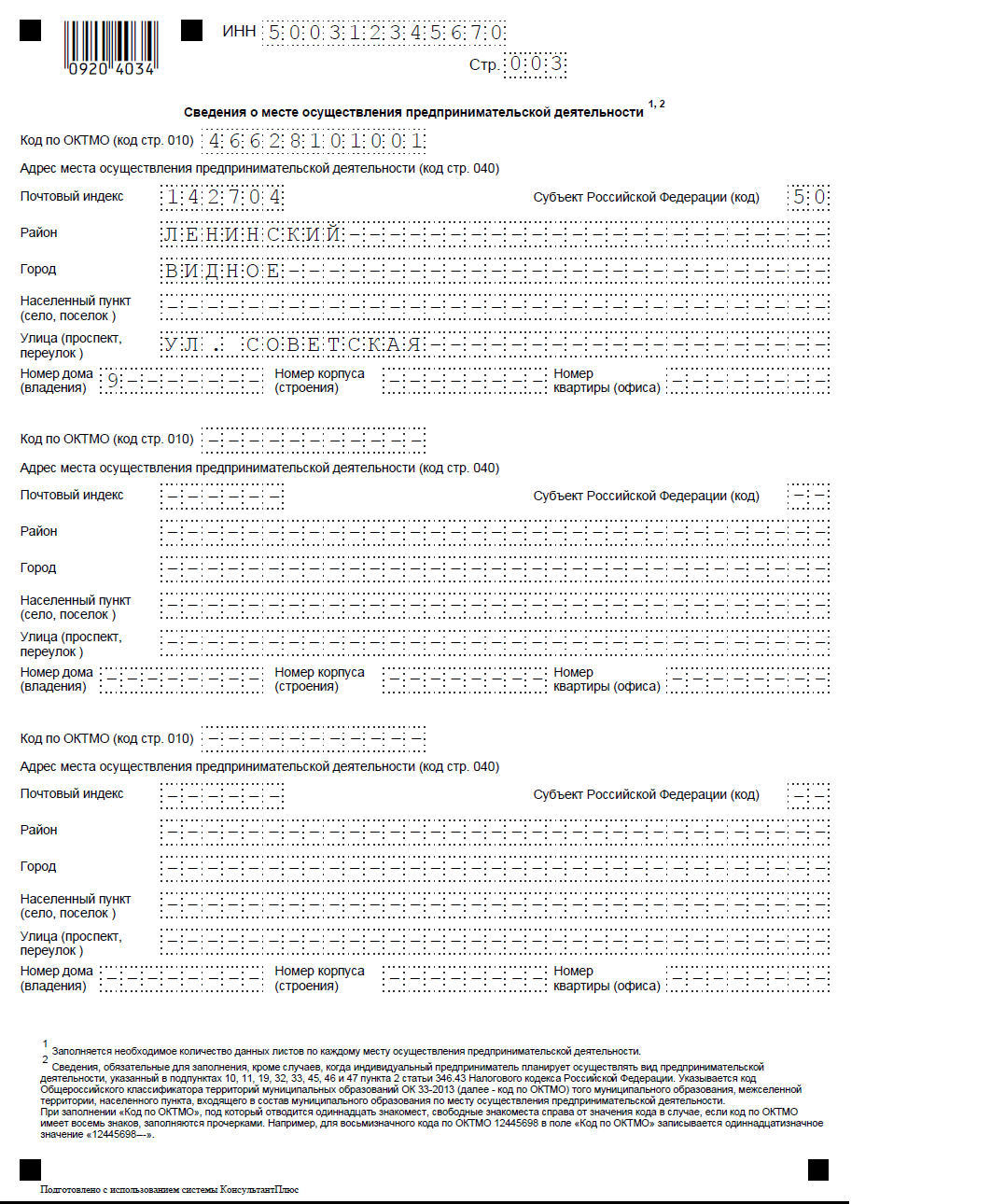

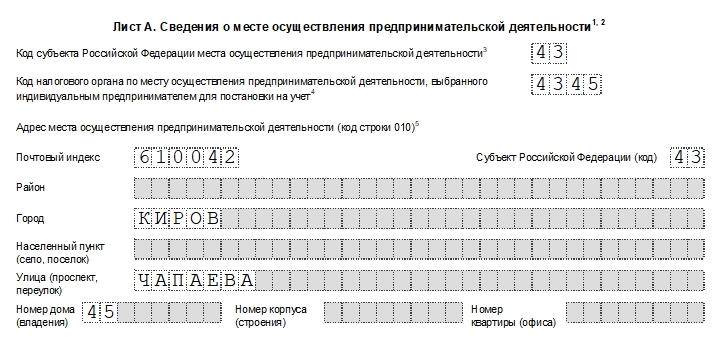

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

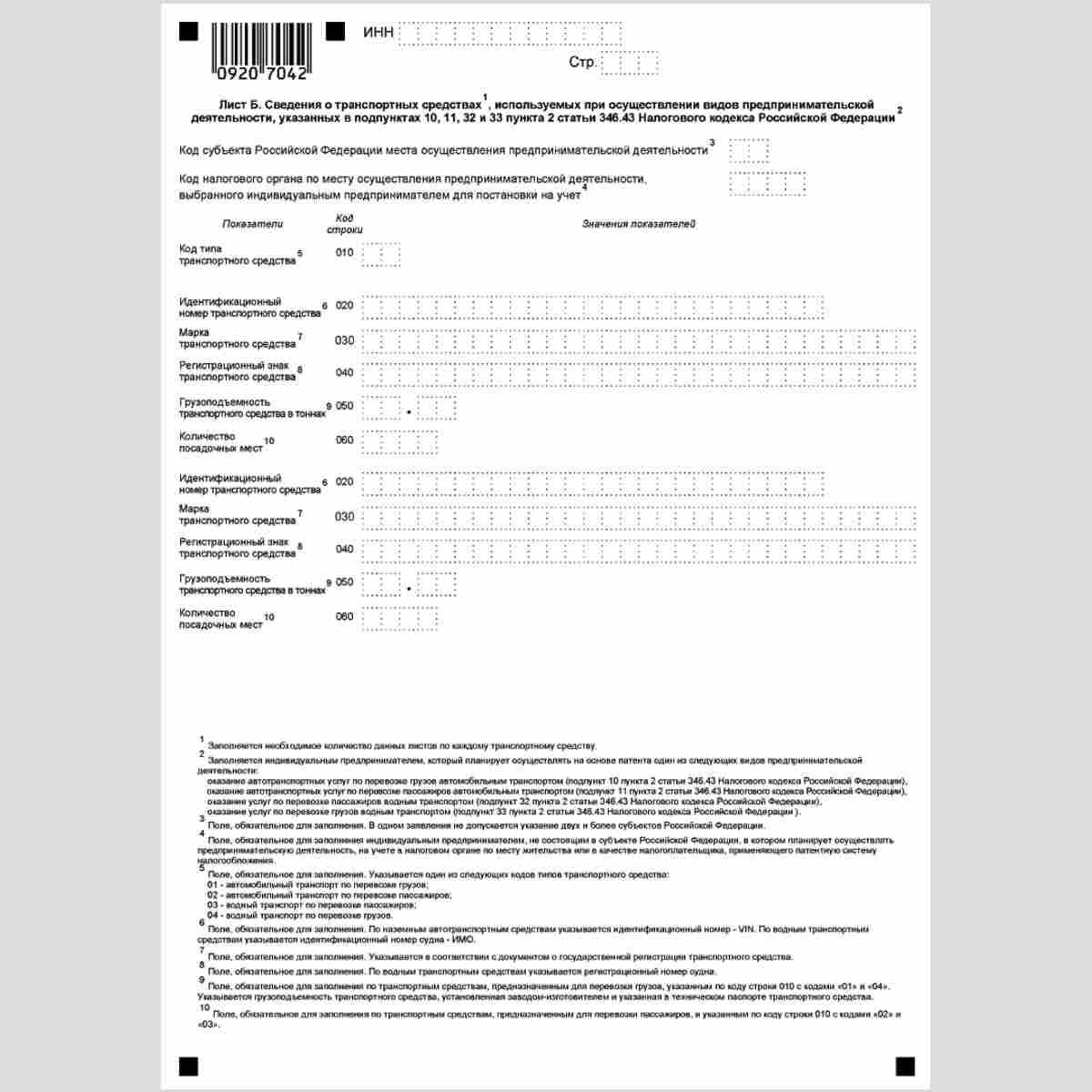

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Пример расчета

Заполнение патента на грузоперевозки осуществляется работниками ФНС, но предприниматели могут самостоятельно заранее рассчитать стоимость данного документа.

Например, бизнесмен живет в столице и желает купить патент на 6 месяцев. Он пользуется тремя грузовиками, каждый из которых обладает грузоподъемностью до двух тонн. Расчет предполагает выполнение нескольких действий:

- Определяется потенциальный доход. Он регулируется местными властями, причем для Москвы деятельность, связанная с грузоперевозками, приносит в среднем доход в размере 600 тыс. руб. с одной машины, если ее грузоподъемность не превышает 3,5 тонн. Так как предприниматель пользуется тремя машинами, то потенциальный доход в год составляет 1,8 млн руб.

- Рассчитывается стоимость патента за год работы. Для этого доходность умножается на ставку, равную 6 %. В результате стоимость патента в год равна: 1,8 млн * 0,06 = 108 тыс. руб.

- Определяется стоимость документа на 6 месяцев. Для этого первоначально выявляется цена за 1 месяц работы: 108 000 / 12 = 9 тыс. руб. После этого полученное значение умножается на выбранное количество месяцев: 9 000 * 6 = 54 тыс. руб.

За счет упрощенного расчета каждый предприниматель может самостоятельно заранее определить, какую сумму ему придется заплатить за использование патента.

Плюсы и минусы режима

К положительным сторонам использования патента при работе с грузоперевозками можно отнести:

- освобождение предпринимателя от необходимости уплачивать большое количество разных налогов;

- не требуется составлять разные отчеты и декларации, поэтому многие ИП не пользуются услугами бухгалтеров;

- заполнение заявления на патент на грузоперевозки считается простым процессом, поэтому процедура получения документа выполняется самостоятельно;

- бизнесмен самостоятельно решает, на какой период приобретается патентное соглашение;

- временно получают предприниматели на ПСН освобождение от использования кассовой техники.

К минусам относится отсутствие возможности уменьшить страховые выплаты за счет стоимости патента. Обязательно приходится вести книгу доходов и расходов.

Если предприниматель желает работать в сфере грузоперевозок, то для него идеальным выбором считается покупка патента. Его стоимость зависит от доходности бизнеса и выбранного периода, на который приобретается документ. Использование патента обладает многими неоспоримыми плюсами. Снижается с бизнесменов налоговая нагрузка, но они не могут за счет стоимости документа снизить размер страховых взносов.

Плюсы и минусы ПСН

Разработанный для ИП патент имеет массу преимуществ по сравнению с аналогичными системами налогообложения:

- Экономия времени. Не нужно сдавать годовую отчетность. То есть весь учет можно свести к ведению книги доходов, а в освободившееся время спокойно работать и развивать свой бизнес-проект.

- Меньше ответственности. Стоимость патента рассчитывает сама налоговая инспекция, поэтому вероятность совершения налогоплательщиком ошибок исключается.

- Экономия денежных средств. ИП освобождается от уплаты в бюджет НДФЛ, НДС, налога на имущество.

- Лояльные требования. ИП может осуществлять продажу товаров или услуг без кассового аппарата.

- Гибкие сроки. Возможно получение патента на любой срок, начиная от месяца и заканчивая годом.

Получать патент могут не все субъекты частного бизнеса, что является существенным минусом. Воспользоваться преимуществами инновационной системы смогут лишь те бизнесмены, вид деятельности которых подлежит патентному налогообложению. Это предприниматели, деятельность которых основана на розничной торговле, общепите, грузоперевозках и других видах мелкого бизнеса.

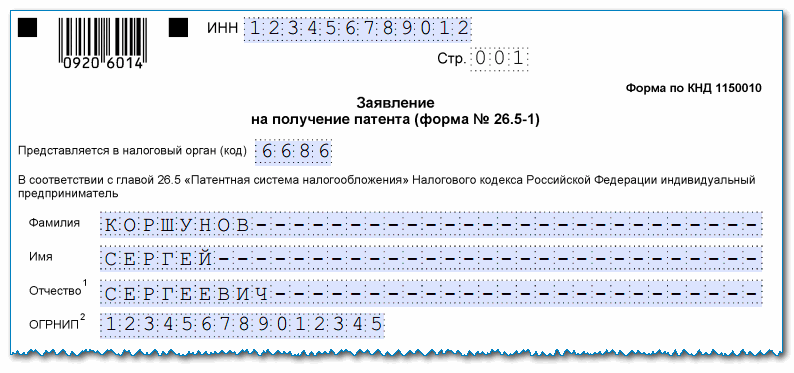

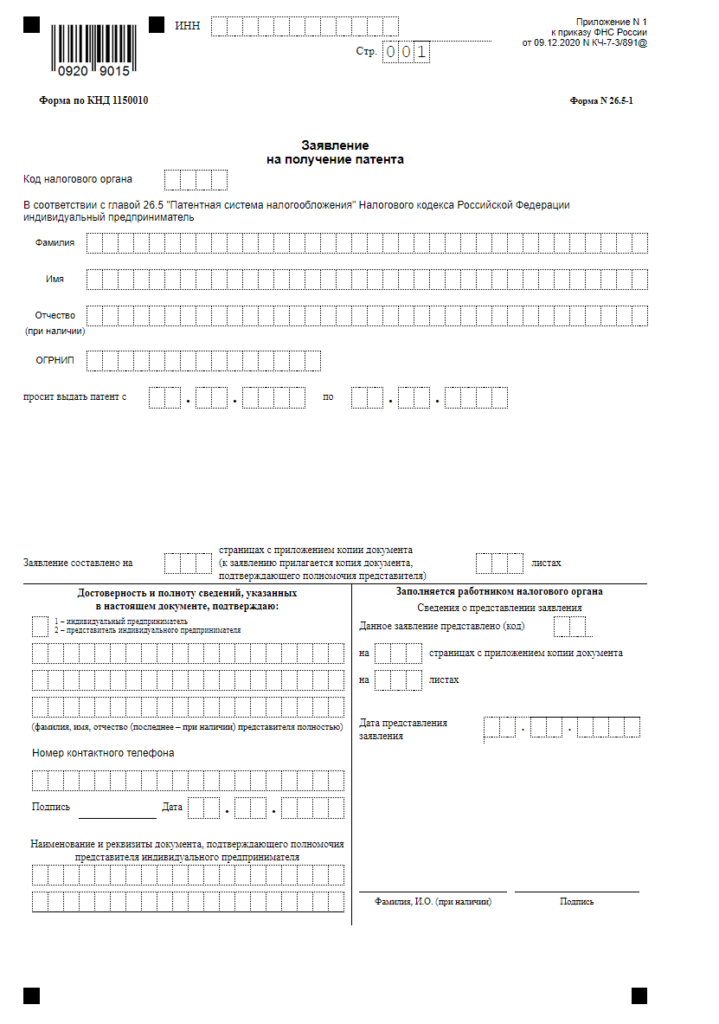

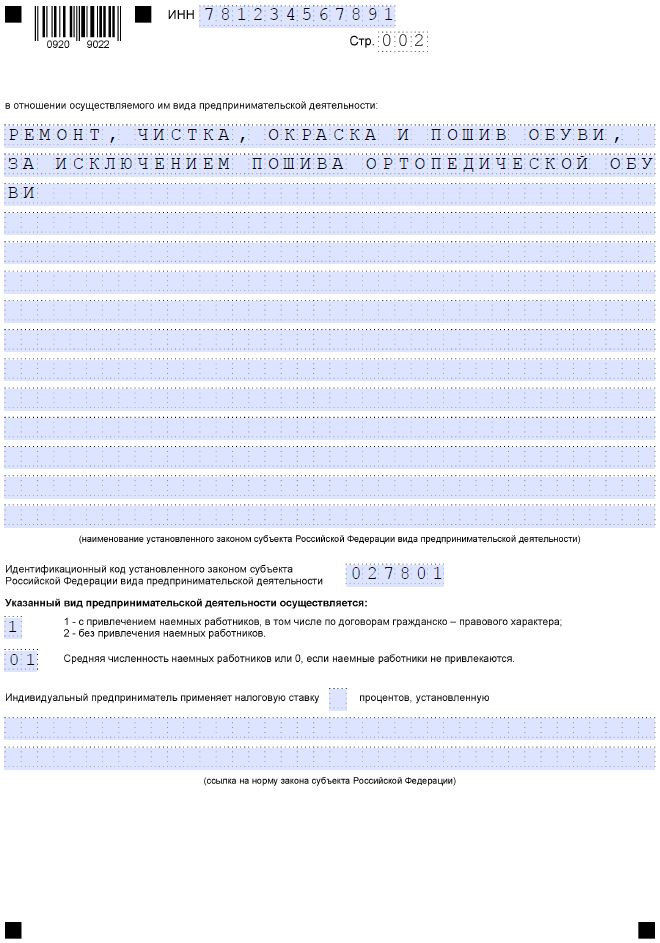

Заполняем форму

Рассмотрим подробнее, как заполнять бланк для перехода на ПСН. Заявление на патент (образец заполнения) подготовим на примере предпринимателя, планирующего оказывать услуги населению по ремонту, чистке и окраске обуви в Санкт-Петербурге. Заявленный срок деятельности – десять месяцев. Оформлять заявление на патент (образец заполнения) начнем с титульного листа. Указываем регистрационные данные для ИП на 2021 год:

- индивидуальный номер (ИНН);

- код ИНФС по месту деятельности;

- полное имя физического лица;

- регистрационный номер (ОГРНИП), указывается только если свидетельство о регистрации ИП уже выдано;

- дата начала патента;

- дата окончания патента;

- количество заполненных листов.

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

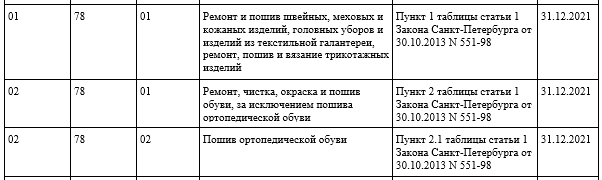

На следующей странице вписываем полное название вида деятельности и идентификационный код вида предпринимательской деятельности. Код состоит из шести цифр, чтобы его найти, надо знать номер выбранного направления бизнеса в статье 346.43 НК РФ, а также код региона.

Например, порядковый номер ремонта обуви в этом списке – 02, а код Санкт-Петербурга – 78. Ищем эти данные в таблице классификатора и находим полный идентификационный код – 027801.

Ниже указываем наличие работников и их количество. Последние поля для заполнения на этой странице – налоговая ставка. В общем случае она равна 6%, но в режиме налоговых каникул составляет 0%. В Крыму размер ставки ниже, чем в целом по России. Поле заполняется, только если ставка отличается от стандратной, о чём внизу страницы есть сноска. Кроме того, указываются реквизиты правового акта, утвердившего пониженную ставку. В нашем примере ставка стандартная, поэтому поле не заполнено.

Из следующих трёх страниц выбираем только одну, где указываем дополнительные сведения:

- штрих код 0920 9046 – при выборе направления организации перевозки грузов и пассажиров;

- штрих код 0920 9053 – для розничной торговли, общепита и аренды;

- штрих код 0920 9039 – для остальных направлений бизнеса.

В нашем случае ИП ремонтирует обувь в мастерской. Адрес заполняется в соответствии с Государственным адресным регистром (ФИАС).

При заполнении заявления на патент для других видов деятельности (торговля, общепит, перевозки) есть свои особенности. Рекомендуем в этом случае следовать официальной инструкции.

Образец заполнения заявления на патент по форме 26.5-1

Подробнее познакомимся с заполнением заявления на применение ПСН.

Титульный лист

Сначала указывается вверху ИНН предпринимателя, запрашивающего право на применение патента.

Далее надо вписать код налогового органа, выступающим получателем данного документа. Он состоит из четырех цифр.

В следующих строках необходимо зафиксировать полностью как в документе удостоверяющем личность Ф.И.О. подателя. Надо помнить, что каждый символ должен записываться в одну клетку, если она остается пустой, то в ней проставляется знак «-».

Ниже нужно также записать номер ОГРНИП, который был присвоен предпринимателю при регистрации его в налоговых органах.

Затем указывается полный адрес прописки предпринимателя, который должен соответствовать паспорту или иному подобному документу. Лучше всего при заполнении этого раздела использовать справочник КЛАДР. Пустые строки следует прочеркнуть.

Далее предприниматель должен обозначить число месяцев, в течение которого будет действовать патент, а также установить начальную дату его применения.

Внимание! Дата начала указывается, только если заявление на патент отправляется в ИНС вместе с регистрационными документами. Потом нужно посчитать количество оформленных листов, и указать их число в заявлении

Рекомендуется данное действие осуществлять в самом конце заполнения

Потом нужно посчитать количество оформленных листов, и указать их число в заявлении. Рекомендуется данное действие осуществлять в самом конце заполнения.

Заявление в ИФНС может отправлять представитель предпринимателя. Поэтому в документе в случае необходимости нужно отразить число листов приложений к заявлению.

Дальше идет подразделения документа на два столбца. Налогоплательщик должен заполнять только левую часть.

Шифром обозначается кто сдает заявление:

- 1 — документ подается предпринимателем самостоятельно;

- 2 — заявление подает представитель ИП на основании доверенности.

В последнем случае необходимо обязательно зафиксировать полные Ф.И.О. человека, выступающего представителем ИП. Если заявление отправляется предпринимателем, эти строки прочеркиваются.

Дальше следует внести информацию о контактном телефоне, и проставить подпись и дату.

В следующей строке надо при необходимости отразить реквизиты документа представителя, если сдает заявление ИП, то эти графы также прочеркиваются.

Лист 2

На втором листе также нужно указать ИНН предпринимателя и проставить порядковый его номер.

Далее в соответствующем поде отражается вид деятельности, на который оформляется патент и рядом отражается его код согласно ОКВЭД2.

После этого записывается информация о том, будет ли ИП привлекать для осуществляемого вида деятельности сотрудников. При положительном ответе, нужно указать среднесписочная численность сотрудников, иначе проставляется «0».

В следующих графах указывается ставка обязательно платежа. НК РФ устанавливает ее размер — 6%. Субъекты имеют право ее изменять, поэтому если она отличается от стандартной рядом необходимо зафиксировать реквизиты нормативного документа, в которых она определяется.

Внимание! В некоторых регионах может быть применена льготная ставка по налогу в зависимости от вида деятельности. Поэтому следует уточнять ставку в своей налоговой инспекции

Лист 3

Заполнение третьего листа начинается также с указания ИНН предпринимателя и номера страницы по порядку.

Затем отражается код ОКТМО и полный адрес осуществления деятельности, по которой оформляется патент. В незаполненных клетках нужно поставить «-».

Последующие страницы заполняются, если были выбраны ниже перечисленные виды деятельности:

- Транспортные услуги — отражается количество единиц и тип транспортных средств.

- Аренда — вид помещения и площадь.

- Торговая деятельность в розницу — вид и используемая площадь.

- Торговая деятельность по разъездному типу — вид и количество мест.

- Общепит — вид и площадь помещения.

Внимание! Если в заявлении запрашивается патент на иной вид деятельности, то перечисленные листы не заполняются

Кто и как может получить патент

Применение ПСН возможно только для ИП. На компании и самозанятых граждан этот режим не распространяется. Предусмотрены ограничения для тех ИП, кто может получить патент, по числу работающих сотрудников: до 15 человек и по заработанному за год доходу от работы на патенте – 60 млн. рублей.

Чтобы получить право работать на ПСН, нужно:

- Встать на учет в качестве ИП. Действующий ИП, работающий на УСН или ОСНО также может купить патент на один или несколько видов деятельности.

- Заполнить заявление на получение патента.

- Направить заявление в ФНС по месту жительства или деятельности не позднее, чем за 10 дней до начала работы.

- Через 5 дней ФНС выдаст патент или, в случае отказа, в течение пяти дней с вынесения постановления, уведомит об этом ИП.

Если в течение года работы на ПСН предприниматель заработал более 60 млн. рублей или принял на работу более 15 человек, а также продал товары, не предусмотренные правилами торговли на ПСН, он утрачивает право дальше использовать ПСН. Не позднее 10 дней он должен подать соответствующее заявление в ФНС. Следующий патент на этот вид деятельности ИП сможет приобрести только с нового календарного года.

Как и куда подавать заявление

Чтобы перейти на ПС, следует подать прошение в ФНС. Для этого заполняется специальный бланк 26.5-1, утвержденный приказом ФНС России 9 февраля 2016 года. В отличие от старого экземпляра все листы в новом помечены разным штрих-кодом.

Передать в ФНС заявление с приложенными к нему документами можно как при личном присутствии, так и заказным письмом. Актуален и другой вариант – заполнение ходатайства в онлайн режиме через кабинет налогоплательщика на сайте ФНС, но только если у ИП есть личный ключ электронной подписи.

Предприниматель должен учитывать и еще одну особенность: если он выбрал для открытия бизнеса город, область или село, отличные от тех, где прописан, то подавать прошение разрешено в любое муниципальное образование именно по месту деятельности. Но регистрировать ИП следует по месту жительства.

То есть сперва нужно получить на руки свидетельство о регистрации бизнеса, а лишь затем подавать прошение на получение патента.

Если же регистрация осуществляется в том же месте, где подается заявление на патент, то его выдадут одновременно со свидетельством ИП.

Как получить патент

Процесс получения патента регламентируется нормами НК РФ, а также актами субъектов федерации. Сразу надо отметить, что каждый регион индивидуально определяет перечень видов деятельности, на которых возможно применение этого специального режима.

Процесс получения патента регламентируется нормами НК РФ, а также актами субъектов федерации. Сразу надо отметить, что каждый регион индивидуально определяет перечень видов деятельности, на которых возможно применение этого специального режима.

Поэтому предпринимателям при выборе вариантов желательно предварительно изучить нормы права в этой области.

Кроме этого, НК РФ определяет для данной системы ограничение по численности сотрудников. Эту систему возможно использовать только хозяйствующим субъектам, у которых численность наемных работников ниже 15 человек.

Когда предприниматель выбирает эту систему, ему нужно в ИФНС отправить за 10 дней до начала деятельности заявление, для которого существует утвержденная форма 26.5 1. Также существует возможность подать этот бланк вместе с документами на регистрацию.

Важно! Патент оформляется только на один вид деятельности. Если необходимо получение его и для других видов, то необходимо на каждый из них подавать заявление отдельно.. Данное правило действует и в отношении границ региона

Патент действует только в рамках

выдавшего его субъекта. Поэтому когда возникает необходимость расширяться, то предпринимателю надо приобретать его в другом регионе, если конечно же это вид деятельности можно совмещать с ПСН на данной территории

Данное правило действует и в отношении границ региона. Патент действует только в рамках

выдавшего его субъекта. Поэтому когда возникает необходимость расширяться, то предпринимателю надо приобретать его в другом регионе, если конечно же это вид деятельности можно совмещать с ПСН на данной территории.

Заявление можно составить используя специальные сервисы на сайтах, программы по налоговому и бухучету. Также возможно оформить его с помощью заполненного вручную шаблона документа. При этом обязательно нужно использовать черную ручку и прописные печатные буквы. Отправить можно электронно, почтой или сдать лично.

В рамках налогового периода патент можно получить длительностью от месяца до года.

Законодательством предусмотрено, что налоговый орган после приема в пятидневный срок должен либо выдать патент, либо отказать заявителю в этом.

Важно! После получения патента хозяйствующий субъект должен оплатить указанную в нем сумму в предусмотренных нормативными документами сроки. Если он этого не сделает, то скорее всего ИФНС признает выданный патент недействительным

Подробнее о патентной системе налогообложения читайте здесь.

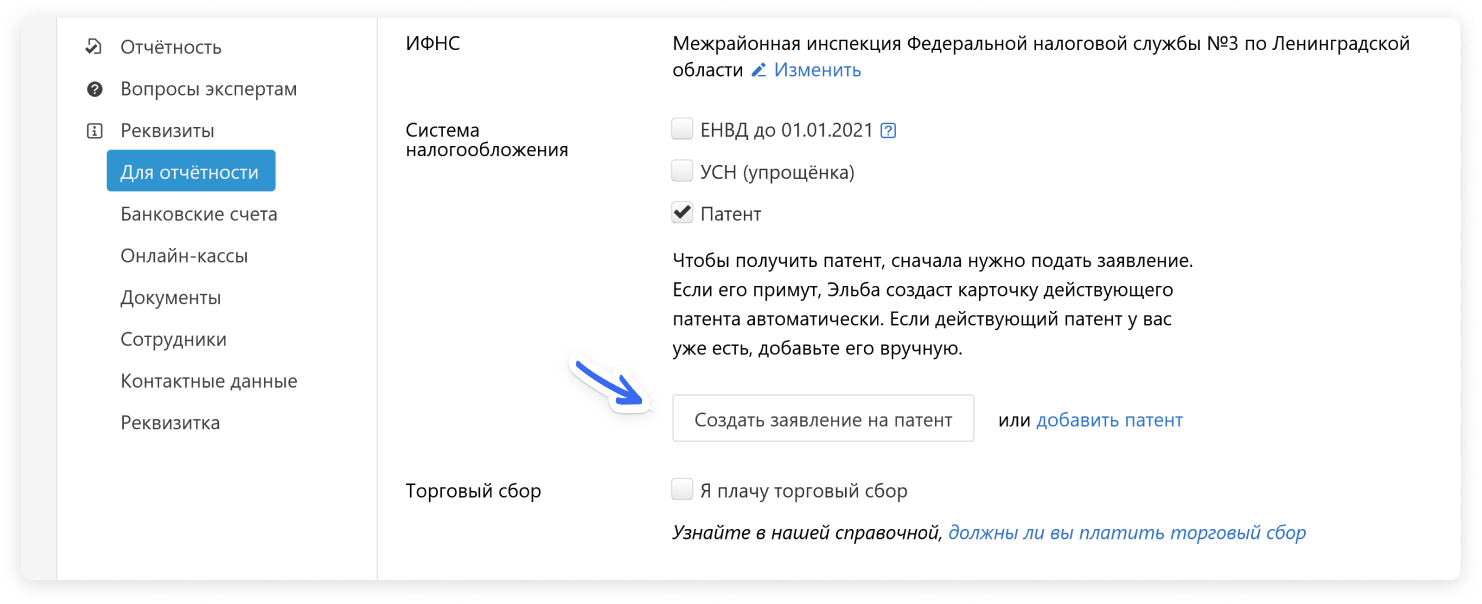

Как заполнить заявление с помощью Эльбы, если уже зарегистрировали ИП

Для этого перейдите в раздел «Реквизиты» → «Для отчётности» → «Подать заявление на патент» или нажмите на ссылку «Создать заявление на патент» в разделе «Актуальные задачи».

Откроется пошаговая задача. Заполните форму, остальные данные Эльба возьмёт из реквизитов.

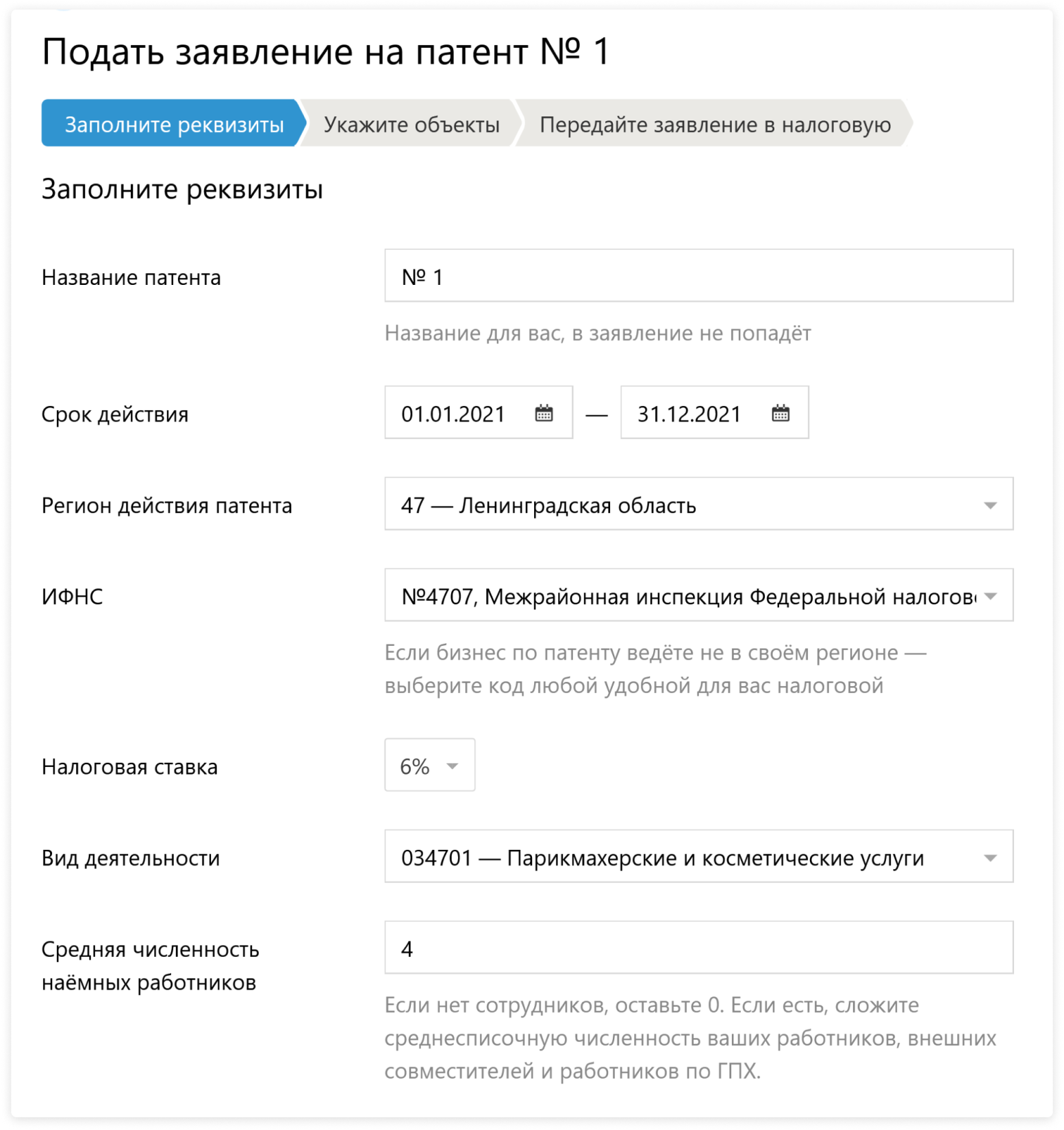

Шаг 1. Заполните реквизиты

Действие патента может начинаться с любой даты, но мы рекомендуем указать первое число месяца. Многие налоговые не принимают заявление с другой датой.

Налоговая ставка — почти всегда 6%. Это не значит, что вы заплатите 6% с поступлений. Для каждого вида деятельности на патенте регионы определяют величину предполагаемого дохода. Именно от этой фиксированной суммы вы будете платить по ставке.

Шаг 2. Укажите объекты

Каким будет этот шаг, зависит от вашего вида деятельности.

Если ваш бизнес — розница или общепит, выберите объект, заполните его адрес, укажите признак объекта и площадь.

Рознице иногда непросто определить, чем отличается магазин от павильона. В п. 3 статьи 346.43 НК РФ даны определения:

- Магазин — специально оборудованное здание (его часть), предназначенное для продажи товаров и оказания услуг покупателям и обеспеченное торговыми, подсобными, административно-бытовыми помещениями, а также помещениями для приема, хранения товаров и подготовки их к продаже;

- Павильон — строение, имеющее торговый зал и рассчитанное на одно или несколько рабочих мест.

Для заполнения признака и площади пригодится региональный закон по патенту. В одних регионах стоимость патента зависит только от площади торгового зала или зала обслуживания, а в других — от общей площади магазина или кафе.

Признаков объекта восемь, но рознице и общепиту нужно выбрать один из трех. Первый признак предназначен для аренды, 2-4 — для розницы, 5-7 — для общепита, а последний — для автостоянок.

| Код | Признак | Когда указывать |

|---|---|---|

| 1 | Площадь сдаваемого в аренду объекта. | Сдаете в аренду жилое или нежилое помещение, садовый дом или земельный участок. |

| 2 | Площадь объекта стационарной торговой сети, имеющего торговый зал. | Есть торговый зал. В вашем регионе потенциальный доход зависит от общей площади магазина или павильона. |

| 3 | Площадь торгового зала по объекту организации торговли. | Есть торговый зал. В вашем регионе потенциальный доход зависит от площади торгового зала. |

| 4 | Площадь торгового места в объекте стационарной торговой сети, не имеющем торгового зала. | Торгового зала нет. Торгуете на розничном рынке, ярмарке или в киоске. |

| 5 | Площадь объекта организации общественного питания, имеющего зал обслуживания посетителей. | Есть зал обслуживания. В вашем регионе потенциальный доход зависит от общей площади ресторана, бара, кафе или закусочной. |

| 6 | Площадь зала обслуживания посетителей по объекту организации общественного питания. | Есть зал обслуживания. В вашем регионе потенциальный доход зависит от площади зала обслуживания. |

| 7 | Площадь объекта организации общественного питания, не имеющего зала обслуживания посетителей | Зала обслуживания нет. Торгуете через киоск, палатку или отдел кулинарии при ресторане, баре, кафе или других точках общепита. |

| 8 | Площадь стоянки для транспортных средств | Деятельность стоянок для автотранспортных средств |

Если сдаете недвижимость в аренду, нажмите на кнопку «Добавить объект» и выберите, что сдаете: земельный участок, жилое или нежилое помещение. Заполните адрес и выберите признак «1 — площадь сдаваемого в аренду объекта».

Если вы перевозите грузы или пассажиров, увидите кнопку «Добавить транспортное средство». Выберите тип транспортного средства и укажите характеристики из документов на него.

Для остальных видов деятельности просто укажите адрес, по которому планируете работать. Если конкретного адреса нет, ничего не заполняйте, а переходите сразу на следующий шаг к отправке заявления.

Шаг 3. Передайте заявление в налоговую

Подпишите и отправьте заявление. Если электронной подписи нет, распечатайте и сдайте на бумаге. В 2023 году налоговая принимает заявления до 15 декабря.

После отправки вы получите квитанцию о приёме или уведомление об отказе. Инспекция не отправляет патент в электронном виде, поэтому через 5 дней лучше забрать его на бумаге — там будет указана стоимость и реквизиты для оплаты. К тому же контрагент может попросить скан патента, чтобы убедиться, что вы работаете на спецрежиме без НДС.

В личном кабинете налогоплательщика появится информация о патенте: номер, срок действия и календарь платежей.

С 2021 года законы по патенту изменились. В блоге Эльбы мы рассказали об изменениях и ответили на частые вопросы.

В КАКОЙ инспекции предприниматель должен получить патент

- При осуществлении деятельности по месту жительства. Заявление подается в налоговый орган по месту жительства;

- При осуществлении деятельности при территории того муниципального образования. Или городского округа, города федерального значения. Или субъекта РФ, в котором предприниматель на налоговом учете не стоит. Заявление подается в любой территориальный налоговый орган муниципального образования. Городского округа, города федерального значения или субъекта РФ по месту планируемого осуществления деятельности.

если свидетельство ПСН может действовать в нескольких муниципальных образованиях

Патентная система налогообложения вводится в действие законами субъектов РФ. При этом региональные власти вправе определять территорию действия — весь субъект РФ. Только одно муниципальное образование или несколько муниципальных образований на территории этого субъекта. ФНС России в письме от 26.01.15 № ГД-3-15/211 разъяснила, в какой налоговый орган должны обращаться за получением документа. Если на территории субъекта РФ действие ПСН дифференцировано по муниципальным образованиям. И каждое муниципальное образование обслуживает несколько ИФНС.

Существуют несколько видов предпринимательской деятельности. Когда действие свидетельства ПСН по муниципальным образованиям дифференцировать нельзя. Согласно подпункту 1.1 пункта 8 статьи 346.43 это:

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- розничная торговля, осуществляемая через объекты нестационарной торговой сети (развозная и разносная торговля);

По этим видам деятельность ПСН может происходить на всей территории субъекта РФ. А не на территории одного или нескольких муниципальных образований.

Чтобы получить свидетельство ПСН на осуществление этих видов деятельности. ИП должен обратиться в налоговую инспекцию по месту жительства. (Пункт 2 ст. 346.45 НК РФ). Ради получения документа в субъекте, в котором ИП не проживает, можно обратиться в любой территориальный налоговый орган этого субъекта.

Территория действия

Каждое свидетельство выдается только на один вид деятельности. И действует на той территории, которая в нем указана. Это может быть как субъект РФ в целом. Так и отдельное муниципальное образование внутри него.

При этом в отношении розничной торговли. И ради ситуации, когда ПСН действует на территории всего субъекта РФ в целом. Минфин указал в письме от 15.07.2015 № 03-11-12/40617 и разъяснил следующее. Если предприниматель имеет в одном субъекте РФ несколько торговых точек в разных городах. Площадь торгового зала каждой из которых не более 50 кв. м. То на каждую торговую точку получать документ не нужно. В этом случае один патент будет действовать в отношении всех торговых точек. Расположенных на территории одного субъекта РФ. Главное, чтобы все эти объекты торговли были указаны в документа на ПСН. И учтены при расчете его стоимости. Аналогичная ситуация и при оказании услуг общественного питания. Если площадь зала обслуживания посетителей не более 50 кв. м в каждом объекте общепита. И все эти объекты расположены в разных городах на территории одного субъекта РФ. Предпринимателю достаточно приобрести один документ.

Письмо Минфина от 08.02.2013 № 03-11-11/59.

Законом субъекта РФ территория региона может быть “поделена” на муниципальные образования или группы. Соответственно, при таких обстоятельствах выданный ИП документ действует уже не на всей территории субъекта РФ. А только лишь на ее части, что фиксируется в самом патенте. При необходимости, если “патентный” бизнес выходит за рамки того или иного муниципалитета. Тогда предпринимателю придется дополнительно приобретать патенты.

Правила заполнения заявления

Приказ, утверждающий бланк 26.5-1, не включает порядок его заполнения, однако в самом заявлении даются сноски, поясняющие особенности оформления отдельных полей документа.

Особенности заполнения:

- Поля заявления представлены клетками, в каждой из которой прописывается отдельный знак, буква, символ или цифра;

- Заполнение проводится слева направо;

- В незаполненных полях проставляются прочерки;

- Две первых страницы оформляются всеми ИП;

- Остальные страницы заполняются в зависимости от деятельности, в отношении которой получается патент;

- На первой странице ставится общее число заполненных листов, которое отличается в зависимости от деятельности, по которой формируется заявление;

- На титульном листе обозначаются сведения о лице, подающем форму 26.5-1 (сам ИП или его доверенное лицо);

- На каждом листе проставляет ИНН предпринимателя;

- Каждая заполненная страница нумеруется по порядку расположения в подаваемом документе (пустые страницы сдавать не нужно).

Нулевая ставка

Обычная ставка для ПСН – 6%, но в рамках налоговых каникул впервые зарегистрированные ИП вправе работать по нулевой ставке. Длительность налоговых каникул может достигать двух лет, но для того, чтобы попасть под этот льготный режим, надо соответствовать ряду условий:

- быть зарегистрированным после вступления в силу соответствующего регионального закона;

- выбрать вид деятельности из тех, что установлены региональным законом (каждый субъект РФ устанавливает свой ограниченный перечень);

- соблюдать другие возможные ограничения (по количеству работников или получаемому доходу).