Кто может рассчитывать на кредиты

Формально банки вправе выдать кредит иностранному , РВП, простой регистрацией или даже только прибывшему. Но на практике реальный шанс получить заем имеют только владельцы статусов РВП и ВНЖ, у которых имеется непросроченная регистрация. Во многом именно регистрация играет решающую роль. Если заем согласуют, то его срок окажется тесно связанным со сроком регистрации.

Исключение — варианты с покупкой собственного жилья. После сделки иностранец сразу же прописывается в новой квартире или доме, а за счет того, что недвижимость можно достаточно выгодно продать и погасить долг (при возникновении просрочки), проблемы с выдачей ипотечных займов обычно не возникает. Разумеется, при условии, что иностранец соответствует всем условиям программы кредитования, способен подтвердить доход, не имеет плохой банковской истории с просрочками, висящими задолженностями и так далее.

Особенности оформления в МФО

Если человек с РВП срочно нуждается в небольшой сумме денег или же не может оформить кредит в банке по разным причинам, то он может обратиться к работникам МФО. Данные организации выдают небольшие суммы под высокие ставки процента на короткий период времени. При этом к потенциальным заемщикам предъявляется мало требований. К самым популярным организациям относится:

- АзияКредит и Байбол. Данные МФО предлагают займы для граждан Кыргызстана и Таджикистана. Выдается от 15 до 65 тыс. руб. Срок кредитования варьируется от 3 месяцев до 1 года. Допускается воспользоваться групповым займом, что позволяет получить 100 тыс. руб. От заемщиков требуется только паспорт и РВП, а также справка с места трудоустройства.

- М Булак. МФО работает с мигрантами, а также предлагает несколько программ кредитования. Выдается от 5 до 25 тыс. руб., причем заявку допускается заполнять на сайте учреждения. Потребуется только паспорт и РВП, а также СНИЛС и справка с места трудоустройства о размере дохода.

- Золотая Корона. Организация работает с россиянами и мигрантами. Предоставляется от 3 до 30 тыс. руб. на срок от 63 дней до 3 месяцев. При оформлении займа на 21 день не взимаются проценты.

Перед оформлением микрозайма рекомендуется удостовериться, что у выбранной организации имеется лицензия, подтверждающая законность ведения деятельности. Дополнительно рекомендуется изучить отзывы от других заемщиков. Оформлять кредиты нужно только в проверенных финансовых учреждениях. Нельзя передавать сотрудникам МФО оригиналы документов, поскольку это свидетельствует о реализации мошеннических схем.

Возвращать средства необходимо исключительно в установленные сроки, поскольку задержки приводят не только к начислению дополнительных штрафов и процентов, но и к ухудшению кредитной истории, поэтому невозможно будет в будущем оформить еще один кредит.

Даже иностранцы, проживающие на территории России на основании РВП, могут оформить кредит. Он выдается как крупными банковскими учреждениями, так и МФО. В разных банках отличаются условия кредитования, поэтому рекомендуется подавать заявки сразу нескольким кредиторам.

Потенциальный заемщик должен иметь работу, постоянный доход и соответствовать другим значимым требованиям. Если требуется крупная сумма средств, то целесообразно воспользоваться помощью поручителя или залоговым имуществом.

Можно ли взять кредит через интернет

Разослать заявки на получение кредита, со сканированными копиями необходимых документов, находясь в родной стране – можно. Но именно получить деньги на свои нужды, скорее всего, не получится. Это сложно хотя бы по той причине, что подписывать договор необходимо при личном присутствии.

Однако такое утверждение распространяется исключительно на крупные учреждения. В то время как небольшие кредитные организации или интернет-ресурсы – готовы предоставить небольшие суммы на короткий срок. Чаще всего это международные финансовые порталы вроде WebMoney. Там ссуда оформляется в режиме онлайн на электронный кошелек.

Что касается оформления банковских карт, то здесь такая же ситуация. Вы можете заказать карту иностранной платежной системы, например, Payeer или Payoneer. Но, чтобы получить пластик солидного банка – потребуется открыть счет в другой стране. Стоит отметить, что обслуживание зарубежных карточек чаще всего не бесплатное (и стоит приличных денег в пересчете на рубли), а пополнение возможно через международные терминалы с дополнительными комиссиями и сборами за межнациональные переводы.

Как оформить ипотеку и сколько это будет стоить

Все банки Германии дают ипотечный кредит как гражданам страны, так и представителям других стран, но с рядом необходимых условий. Кроме того, если для граждан Германии ставки составляют 1–2%, то для иностранцев они будут выше, в среднем от 3% годовых. Каждый кандидат на получение займа в этой стране рассматривается в индивидуальном порядке. В первую очередь банки начинают проверять его кредитную историю и платежеспособность. По законам Германии потенциальному заемщику необходимо зарабатывать столько, чтобы на оплату ипотеки уходило не более трети от его общего ежемесячного дохода. Большую роль играет наличие первоначального взноса, сумма сделки и ликвидность самой недвижимости. Заемщик должен внести первоначальный взнос для иностранных покупателей, как правило, это 40–50% от стоимости объекта.

Обычно, если иностранец хочет оформить ипотеку в Германии в первый раз, то банк с большой вероятностью профинансирует не более 50% стоимости недвижимости. Вообще в Германии соотношение кредита к стоимости жилья (LTV) низкое, как нигде в Европе. По этому показателю более жесткие правила можно найти только в Южной Корее, где максимальная стоимость кредита равна 75%. В Германии она может составлять 80%, но только для резидентов. Если иностранец не работает в этой стране, то максимум, на что он может рассчитывать, – 60% от стоимости недвижимости, но в реальности обычно речь идет о половине цены объекта.

Но в том случае, если у него уже есть собственность в этой стране и в истории фигурирует, что иностранец уже успел погасить хотя бы один ипотечный кредит в Германии, то тогда уже можно рассчитывать на финансирование в размере 60-70% от стоимости объекта

Также важно понимать, что немецкую ипотеку охотнее всего утверждают состоятельным клиентам на объекты стоимостью от 300 000 евро, поэтому чем дешевле недвижимость, тем сложнее получить на нее кредит

Как правило, банк предоставляет ипотечный заем на срок от 5 до 30 лет, но здесь важно понимать, что к окончанию срока кредитования возраст заявителя не должен превышать 65 лет. Что касается нижней планки по возрасту, то это 21 год. Плавающая ставка в среднем составляет 3-4,5% годовых, тогда как фиксированная может превышать 5% годовых

Что касается выплат, то, как и во многих странах, они должны покрывать не более 35% дохода заемщика за месяц. Процедура оформления ипотечного кредита обычно занимает около месяца и расходы, которые уйдут на нее, включая дополнительные затраты на нотариуса при заключении договора на покупку, составят около 1% от суммы займа. Но для начала оформления получения кредита у покупателя обычно должно быть около 40% от стоимости объекта

Плавающая ставка в среднем составляет 3-4,5% годовых, тогда как фиксированная может превышать 5% годовых. Что касается выплат, то, как и во многих странах, они должны покрывать не более 35% дохода заемщика за месяц. Процедура оформления ипотечного кредита обычно занимает около месяца и расходы, которые уйдут на нее, включая дополнительные затраты на нотариуса при заключении договора на покупку, составят около 1% от суммы займа. Но для начала оформления получения кредита у покупателя обычно должно быть около 40% от стоимости объекта.

Как гражданину Германии, так и иностранцу, для получения кредита необходимо предоставить в банк подтверждение наличия средств и регулярного высокого дохода. Для граждан стран, не входящих в состав Евросоюза, кредит выдается при предоставлении вида на жительство с неограниченным действием, подтверждения рабочего места с высоким доходом на территории Германии, и документов. Подтверждающих его высокую кредитоспособность. В некоторых случаях длительное проживание на территории Германии более 10 лет также играет большую роль.

Как для резидента, так и для нерезидента страны действует спекулятивный налог: в течении 10 лет после покупки продажа недвижимости облагается налогом в размере 30 %, после 10 лет – уже нет. Покупателю недвижимости в Германии через ипотеку также полезно будет знать, что у него снизится размер подоходного налог, благодаря тому, что расходы по процентам будут вычитаться из дохода инвестора, что, в свою очередь, снизит размер налога.

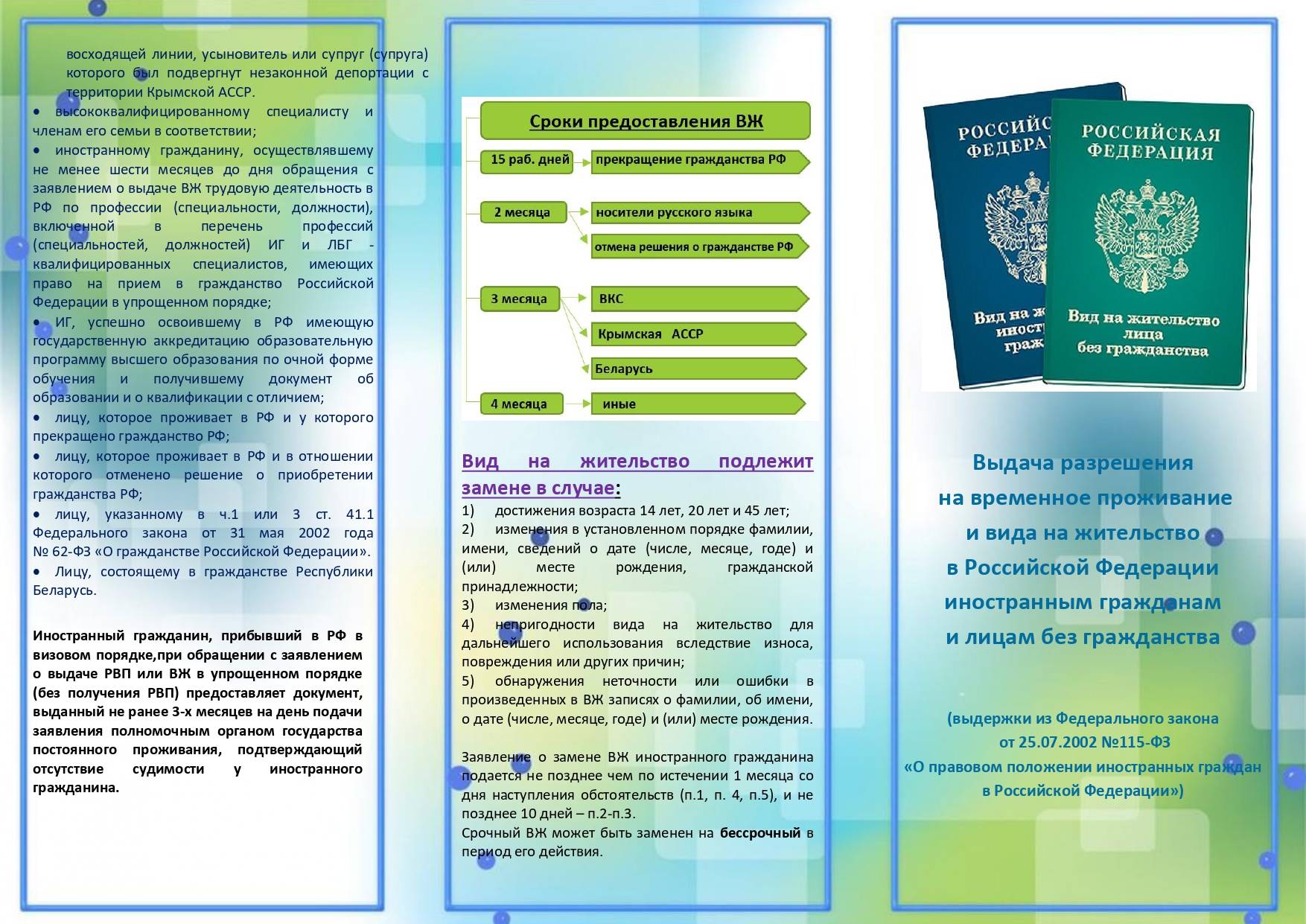

Какие банки дают кредит иностранным гражданам с видом на жительство?

Иностранцам, имеющим вид на жительство в РФ, оформить кредитную программу могут такие банки:

| 1. Почта Банк | Программа: «Первый почтовый 12,9%» | Проценты: 12,9% |

| 2. Ренессанс Кредит | Кредит «Наличными» | Процент за год: от 11,9% |

| 3. Сити Банк | Ссуда «Потребительская» | Процентная ставка: от 14% и выше |

| 4. Бинбанк | Кредитный продукт «Потребительский на 12 месяцев» | от 10,99% |

| 5. Банковское учреждение ВТБ | Займ»Наличными» | Переплата за год в процентах: от 12,9% |

| 6. Московский кредитный банк | Кредитная программа «Нецелевой без залога» | Ставка: 14% |

| 7. Восточный | Банковский продукт «Под залог+» | Проценты за годовое использование: от 9,9% |

| 8. Банковское учреждение Локо | Оформить программу «Под залог автомобиля» | Процентная ставка: от 12,4% |

| 9. Райффайзен | Займ»Персональный» | От 11,9% и выше |

| 10. ВТБ 24 | Кредитный продукт «Крупный» | Ставка по процентам: 15,5% |

Только наличие всех документов и прозрачной истории у субъекта другого государства позволит кредиторам РФ положительно отреагировать на желание получить займ.

Кто может получить кредит?

В России принято всех иностранцев разделять на несколько категорий:

- Временно пребывающие — иностранцы, въехавшие в РФ в безвизовом или визовом порядке. Срок проживая в России таких лиц сильно ограничен либо периодом действия безвизового въезда, либо сроком визы. Возможность получения кредита у этой категории иностранцев сильно ограничена.

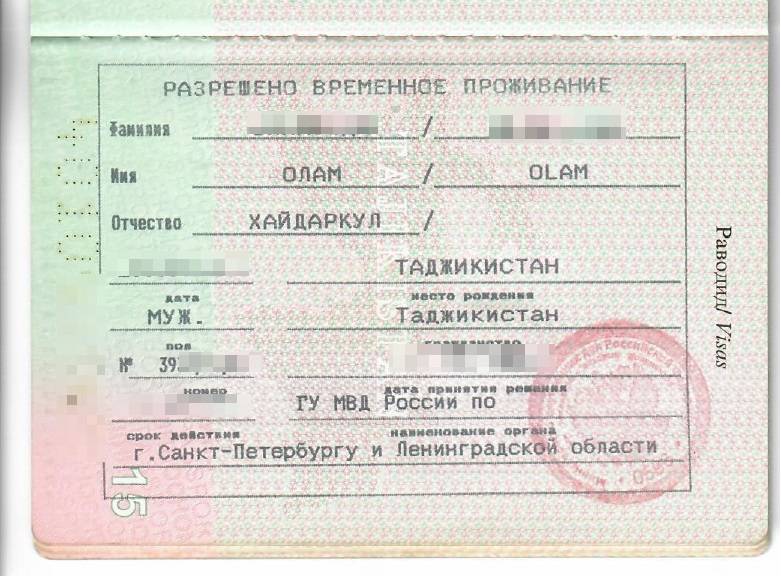

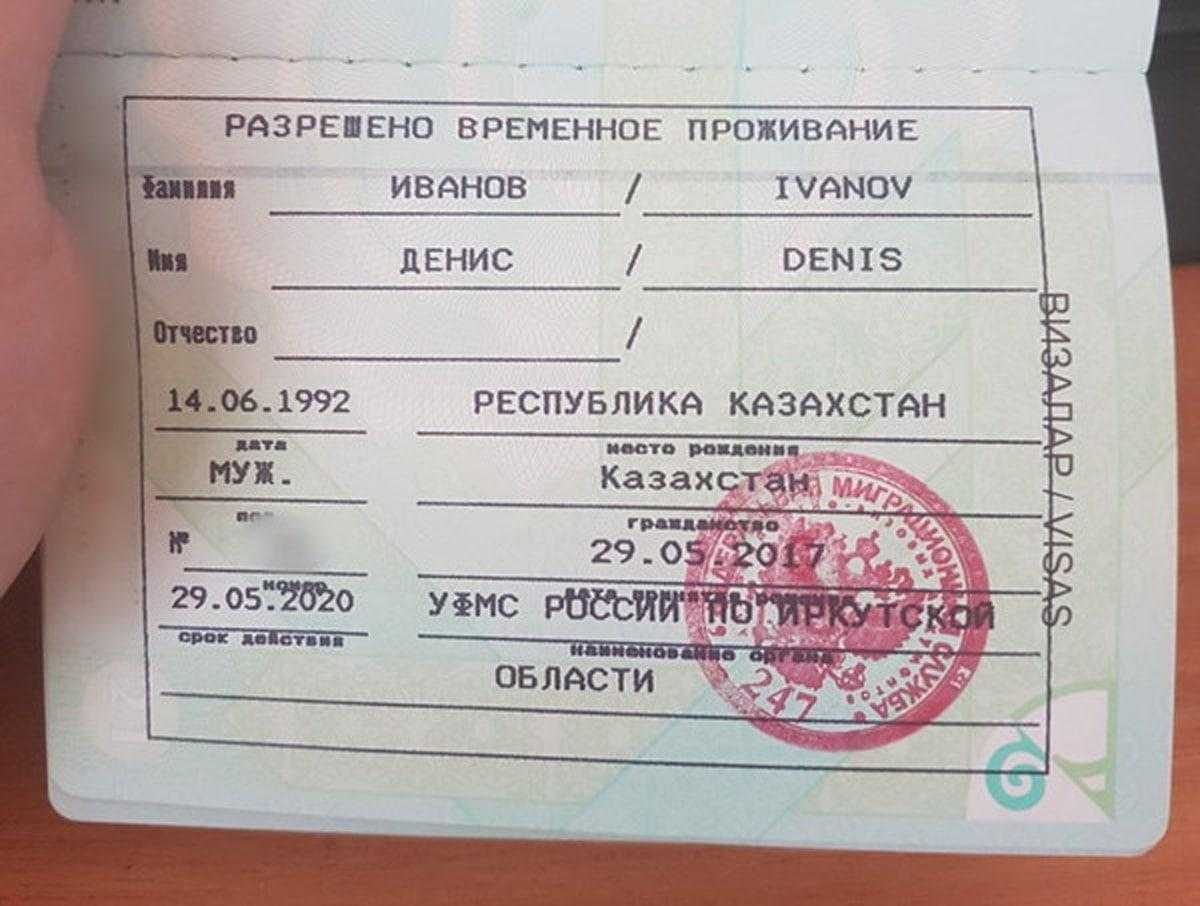

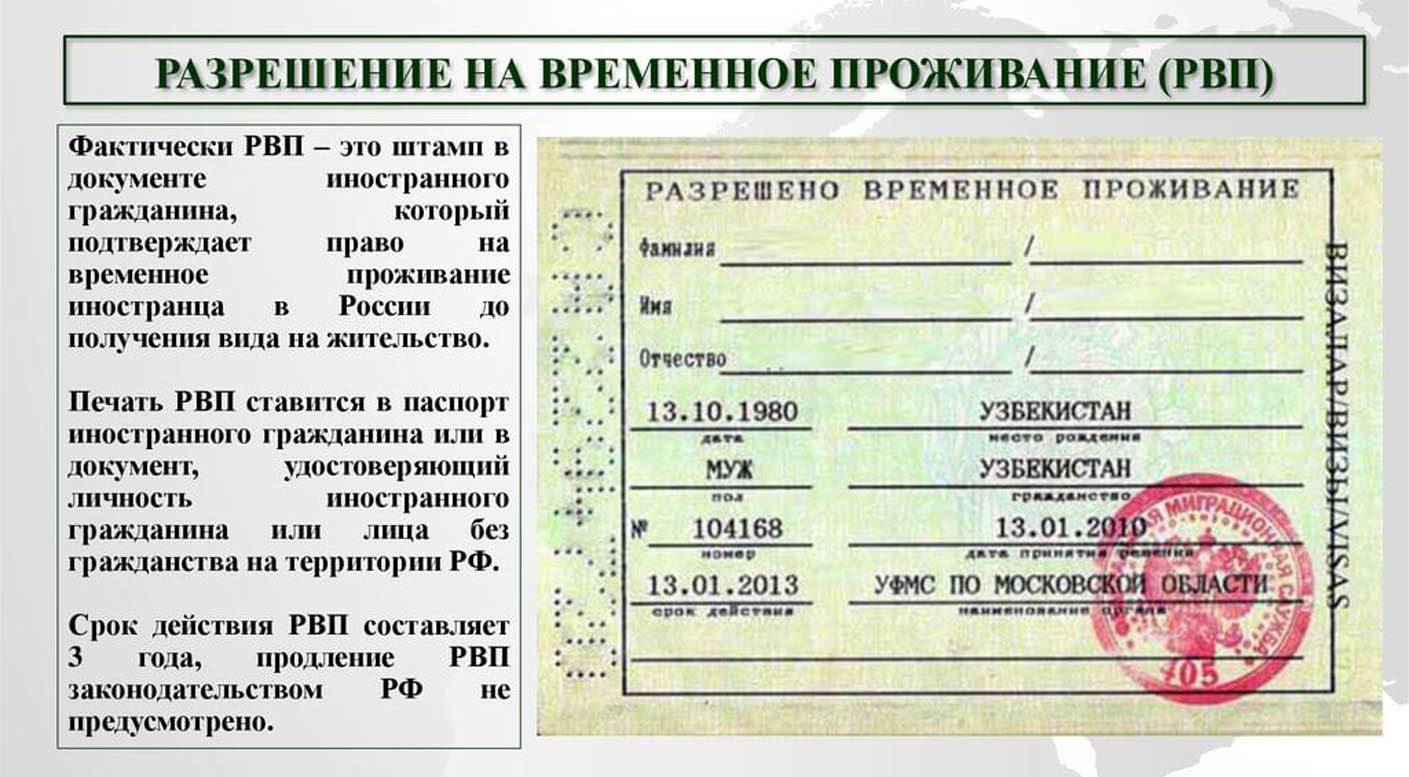

- Постоянно пребывающие — приезжие из других государств, получившие в России разрешение на временное проживание (РВП). Это иностранцы, которые достаточно освоились в стране, работают или учатся, то есть находятся в РФ на легальных основаниях и часто в перспективе рассчитывают полностью обосноваться в стране. Кредит иностранным гражданам с РВП банки предоставляют охотнее, чем мигрантам, не имеющим такого статуса.

- Постоянно проживающие — иностранцы с видом на жительство (ВНЖ). Эти мигранты практически приравнены в правах с россиянами. Получают социальные пособия, пенсии, бесплатно учатся и лечатся, то есть пользуются всеми льготами, что и граждане РФ. Вероятность выдачи кредита иностранцам этой категории весьма высока.

Теперь рассмотрим каждую категорию иностранцев с точки зрения перспективы получения кредита в банке.

Визовые и безвизовые иностранцы

Однозначно, рассчитывать на получение займа не смогут представители первой категории. Обычно это туристы и частные лица, навещающие родственников в России, трудовые мигранты. Такие лица находятся в стране временно, срок проживания часто не превышает 90 дней, то есть в большинстве случаев они являются нерезидентами. Никаких гарантий того, что они полностью выполнят взятые на себя финансовые обязательства и не уедут в любой момент из страны, по мнению банков, нет. Временно пребывающим гражданам получить кредит в банке будет проблематично. Возможно, кредитные учреждения рассмотрят в индивидуальном порядке заявки от трудовых мигрантов, имеющих разрешение на работу или патент, и заручившиеся поддержкой у российских граждан.

Иностранцы с РВП и ВНЖ

Две последние категории иностранцев с РВП и ВНЖ, объединим в одну группу. Для банков такие лица будут считаться надежными заемщиками при условии, что иностранцы имеют:

- Постоянную регистрацию в регионе нахождения банка;

- Продолжительный (от 3 лет) стаж работы на одном месте;

- Стабильный подтвержденный доход.

Наличие автомобиля или недвижимого имущества станет дополнительным преимуществом для заемщика. Не лишним будет и поручительство.

Наиболее привлекательными для банковских учреждений являются иностранные граждане с видом на жительство. Наличие ВНЖ говорит о достаточно продолжительным сроке проживания в России (обычно такой статус присваивают иностранцам спустя 3 года). В перспективе такие лица часто планируют вступить в гражданство и остаться в России навсегда.

Условия выдачи кредита иностранцам

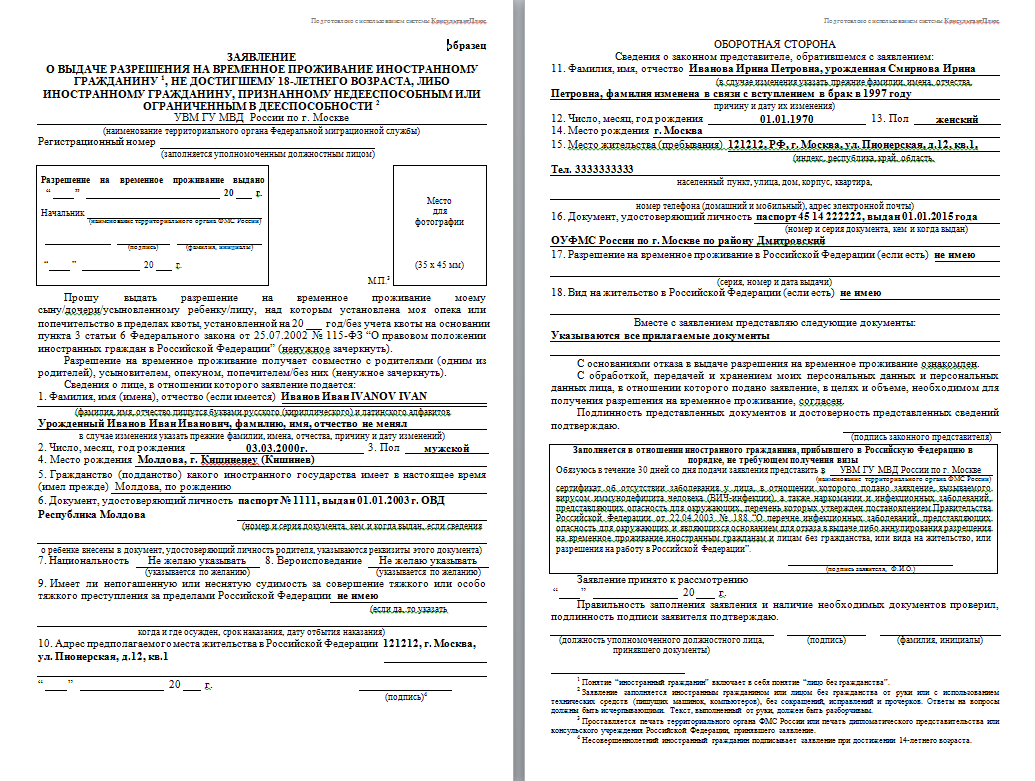

Начать нужно с того, что Федеральный закон от 25.07.2002 г. «О правовом положении иностранных граждан в РФ» подразделяет на три категории:

- Временно пребывающие в России – это иностранные гости, приезжающие в нашу страну с кратковременным визитом, период их нахождения на территории РФ ограничен 90 сутками в течение полугода. Те, кто в установленный срок не пересек границу в обратном направлении, должны оформить разрешительные документы, получив тем самым иной статус – временно проживающих.

- Временно проживающие в России – к этой категории относятся мигранты, которые планируют находиться в РФ дольше положенных 90 суток. Дабы не нарушить требований миграционного законодательства и не стать нелегалом, этим гражданам обязательно (далее – ).

- Постоянно проживающие в России – это иностранцы, которые (далее – ВНЖ) и практически уравнены в правах с россиянами. Получение этого статуса – последний рывок на пути к .

Каким же образом влияет на возможность оформить кредит в России? Чтобы понять эту взаимосвязь, давайте немного углубимся в экономические дебри и поговорим о работе кредиторов. Для упрощения рассмотрим этот вопрос на примере банков.

Предоставляя денежные средства, банк рассчитывает на возврат суммы долга, да еще и на получение бонуса в виде процентов.

Кроме того, кредитор должен быть уверен в том, что должник никуда не исчезнет, в особенности это касается иностранных гостей.

Временно пребывающим в РФ иностранцам получить кредит крайне сложно, если не сказать невозможно. Эта категория клиентов представляет колоссальный риск для банков. Даже если у гражданина полный порядок с финансами, то гарантировать его присутствие в РФ в конкретный момент времени, увы, не может никто.

С учетом вышесказанного кредит для иностранных граждан с РВП или ВНЖ – менее рискованное предприятие. Логика проста: если человек получил РВП, а тем более – ВНЖ, то, вероятнее всего, он планирует получить гражданство РФ. Ему нет смысла скрываться от кредитора, так как это чревато разбирательствами, судами, плохой кредитной историей. В конечном итоге под угрозой может оказаться и само вступление в гражданство. Поэтому временно и иностранцы вызывают больше доверия, тем не менее банки очень осторожны в операциях с мигрантами.

В налоговом законодательстве существует термин «контролируемая задолженность». В процессе поисков и изучения большого количества информации может встретиться такое понятие, как контролируемые проценты по займам у иностранцев, однако оно не имеет никакого отношения к кредитованию иностранных граждан. Сфера его применения – кредитные взаимоотношения, когда иностранная организация предоставляет заем российской.

Где оформить?

Выбирая финансовое учреждение, следует обсудить с его специалистами условия выдачи автокредита без выполнения стандартного требования – наличия гражданства РФ.

Если соискатель будет направлять запросы в банки по интернету, то вероятно получение отказа, а при личной встрече с кредиторами у него появится шанс на положительный результат. Чтобы подобрать наиболее выгодные условия, лучше посетить несколько организаций.

Перечислим банки, в которые стоит подать заявку на автокредит:

- Альфабанк;

- Быстробанк;

- Россельхозбанк;

- ВТБ 24;

- МКБ;

- Сетелем.

Сбербанк предлагает заемщикам разные виды займов: потребительские ссуды, ипотеку, под залог и поручительство или даже без обеспечения. Однако предоставление автокредитов в этом учреждении на сегодняшний день не производится.

Альфа-банк может выдать деньги иностранному гражданину на покупку автомобиля, если его стоимость будет не меньше 500 000 рублей.

Хоум Кредит запрашивает у заграничных клиентов патент на работу, а в остальном процедура получения средств такая же, как и для россиян.

Правила оформления

Нюансы получения кредита могут немного отличаться в различных банковских учреждениях, но обычно используется стандартная процедура. Она предполагает выполнение последовательных действий:

- изучение предложений различных банков;

- подача электронной или бумажной заявки;

- передача дополнительной документации;

- ожидание решения банка;

- при необходимости оформляется залог на имущество или составляется договор поручительства;

- подписание кредитного соглашения;

- перечисление средств на банковский счет, открытый на имя заемщика.

Отличия заключаются в количестве документов и небольших нюансах.

Список документов

Актуальный список бумаг включает следующую документацию:

- иностранный паспорт;

- РВП или ВНЖ;

- копия паспорта, которая заранее переводится на русский язык, а также заверяется у нотариуса;

- копия ИНН, доказывающая, что заявитель поставлен на учет в налоговой инспекции;

- миграционная карточка, которая выдается каждому иностранцу, пересекающему границу РФ;

- трудовой договор или другой документ, на основании которого заявитель официально трудится.

Вышеуказанные документы считаются стандартными, но банковские работники могут запросить дополнительную документацию при необходимости.

Подача заявки

Обычно банки предлагают возможность подать заявку не только при личном посещении отделения, но и даже дистанционным способом. Для этого надо зайти на сайт банка, после чего заполняется онлайн-форма, а также загружаются копии документов, но их оригиналы все равно придется принести работнику учреждения.

Внимание! Дополнительно предлагается возможность оформления кредита через онлайн-банкинг, установленный на телефоне. Для его использования нужно уже являться клиентом финансового учреждения.

Срок рассмотрения

Время, в течение которого специалисты банка рассматривают заявки, может значительно отличаться в различных учреждениях. Стандартно процесс занимает от нескольких минут до трех дней. Иногда возникают задержки до 10 дней, поскольку за это время работники учреждения проверяют кредитную историю и другие параметры потенциального заемщика.

Человек оповещается о принятом решении с помощью смс-сообщения или телефонного звонка.

Страны с низкими ставками на ипотеку

Иностранцы обращаются в банки Европы за предоставлением либо ипотечных, либо потребительских кредитов. Условия кредитования для иностранцев и граждан европейских стран отличаются. Для последних существуют более выгодные ставки, тарифы. Иностранцам кредит потребительский или жилищный доступен, если они входят в одну из следующих категорий банковских клиентов:

Для других людей, обратившихся в банк за границей, доступна будет лишь ипотека. Только надо доказать платежеспособность. Если заемщик будет не в состоянии погасить кредит, тогда недвижимость будет продана.

Условия получения ипотечного кредита в странах Европы

В список стран, которые имеют самые низкие ставки и выгодные условия кредитования, входят:

- Германия;

- Люксембург;

- Финляндия;

- Швеция;

- Словакия.

Размер ставок по ипотечному кредитованию не превышает 2%, а количество средств, которые выдаются в качестве кредитов, составляет около 80%. Жители этих стран имеют право взять ипотеку в банке или другой финансовой структуре на лет. Учитывая уровень зарплат, жизни и обеспечения в указанных странах, больший срок кредитования не нужен.

Сравнение процентной ставки на ипотечный кредит в разных странах

Для того чтобы получить кредит в Люксембурге или Германии, заемщики должны предоставить в банк следующие виды документов:

- Справка о расходах и доходах клиента. Уровень заработной платы для оформления займа должен превышать 20 тыс. евро в год.

- Выписка об арендной плате.

- Справка из банка, если есть другие кредиты, или человек обращался за такой помощью в банк ранее.

- Информация об имуществе, которое человек хочет приобрести в кредит.

Подобные данные нужны для того, чтобы понять, может ли клиент выплачивать каждый месяц ссуду по ипотеке. В среднем, ежемесячный взнос составляет 35% от уровня дохода человека.

Кредит в Европе предусматривает внесение 35-40% первоначальной суммы, которая высчитывается исходя из стоимости недвижимости. Ипотечные процентные ставки в странах Европы могут выглядеть так:

- В Великобритании – 2%.

- Испании – 3%.

- Италии – 3,5%.

- Во Франции – 2%.

В Болгарии, Румынии, Черногории, Швейцарии кредит на покупку недвижимости не выдается. Проблематично оформить ипотеку в Англии, Австрии, Италии. Во Франции иностранцам кредиты на жилье выдают, но покупать недвижимость в стране разрешается только в определенных городах и регионах. Например, в Турции жители других стран могут купить дом или квартиру в больших городах, в небольших населенных пунктах делать это запрещено.

Смотрите в видео: условия ипотечного кредитования в Европе и других странах.

«Открытыми» для жителей постсоветского пространства являются Израиль и Кипр. Получить ипотеку на островном государстве просто. Здесь большое количество недвижимости, купленной иностранцами, приобретается через ипотеку, которую оформляют в одном из кипрских банков.

В Израиле россияне должны в год платить всего 1,5% за оформление ипотечного кредитования.

Документы

Чтобы иностранному гражданину с РВП взять кредит в России, ему нужно будет доказать собственную платежеспособность и благонадежность. Показателем финансовой самостоятельности служат следующие документы:

- разрешение на временное пребывание или вид на жительство;

- разрешение на работу или трудовой договор, заключенный на длительный период (отдельные банковские учреждения дополнительно требуют наличия справки с места работы, подтверждающей трехлетний стаж постоянной работы на последнем месте);

- документальное подтверждение наличия стабильного дохода на территории РФ;

- документы о регистрации в регионе деятельности финансово-кредитного учреждения;

- гражданский паспорт иностранца, переведенный на русский язык и заверенный нотариусом.

Дополнительным преимуществом, подтверждающим состоятельность потенциального заемщика, является наличие дохода за рубежом

Чтобы работники кредитного отдела приняли во внимание эти средства, следует предоставить документальные доказательства (все бумаги должны быть переведены на русский язык и нотариально заверены)

Список иностранных банков в России

Ниже приведен список наиболее известных в России двадцати иностранных банков, которые неплохо себя зарекомендовали на отечественном рынке кредитных услуг.

| Название банка | Страна | Место по активам среди банковских структур России |

| Юникредит | Италия | 12 |

| Росбанк | Франция | 13 |

| Райффайзенбанк | Австрия | 14 |

| СитиБанк | США | 23 |

| Хоум Кредит | Чехия | 38 |

| ИНГ Банк | Нидерланды | 40 |

| Нордея | Швеция | 46 |

| ДельтаКредит | Франция | 48 |

| ОТП Банк | Венгрия | 52 |

| Кредит Европа Банк | Турция | 58 |

| Русфинанс | Франция | 63 |

| Эйч-Эс-Би-Си | Великобритания | 72 |

| РН Банк | Франция, Италия | 78 |

| Интеза | Италия | 85 |

| Дойче Банк | Германия | 87 |

| БНП Париба | Франция | 88 |

| Тойота | Япония | 92 |

| АйСиБиСиБанк | Китай | 95 |

| МидзухоБанк | Япония | 103 |

| Креди Агриколь КИБ | Франция | 105 |

Политика банка в отношении кредитования иностранных лиц с РВП

У каждого банка своя позиция относительно выдачи кредитов иностранным гражданам, получившим временный вид на жительство. Одни финансовые учреждения готовы принять мигрантов при соблюдении всех требований, другие категорически отказываются выдавать кредиты и одобрять ипотеку.

- Предоставление небольших сумм кредитов;

- Короткие сроки погашения;

- Более высокие процентные ставки;

- Обязательное предоставление обеспечения в виде поручительства или залога.

Требования к заемщикам

- Стаж работы не менее 6 месяцев на последнем месте работы;

- В случае оформления рефинансирования или получения кредитных средств под поручительство – стаж работы более года;

- Официально подтвержденный доход выше минимального уровня, установленного в регионе;

- Хорошая кредитная история.

Предложения банков

Действующие программы автокредитования иностранцев с РВП:

- Целевой заем в Почта банке — ссуда предоставляется на сумму до 1 млн рублей по процентной ставке от 12,9% годовых. Рассрочка выдается на три года. Поручитель при оформлении не требуется. Оплата первоначального взноса — 25% от стоимости автомобиля;

- Потребительский автокредит в Восточном банке. Срок кредитования до 2 лет по процентной ставке от 12% годовых. Оплачивать аванс не требуется. Стоимость ссуды — 500 тыс руб;

- Автокредит «Супреплюс» от Совкомбанка. Заем для иностранцев оформляется по двум документам: загранпаспорту и водительскому удостоверению заемщика. Стоимость денежных средств составляет 1 млн рублей с рассрочкой до 60 мес. Процентная ставка по кредиту — 18,9% годовых.

При подписании кредитного договора, приобретаемый автомобиль становится залоговым имуществом. Снять обременение возможно только после погашения задолженности.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Каковы шансы на получение займа?

На самом деле, ошибочно думать, что у иностранца без гражданства нет шанса оформить кредит на территории РФ. Пусть взять кредит иностранцам в Сбербанке не возможно. Но многие банки с удовольствием идут навстречу таким лицам, особенно если они докажут свою платежеспособность. Например, практика выдачи кредитов есть в таких крупных и известных банках как ВТБ или Дельта Кредит. Для начала поищите информацию о том, какие еще организации выдают займы иностранцам. Составьте список наиболее авторитетных организаций и посетите их официальные сайты.

- Оставьте электронную заявку в каждом банке, который кажется вам привлекательным.

- Дождитесь ответов. Посетите те отделения, которые ответили вам положительно, обсудите все детали лично с менеджерами в офисах.

- Еще раз внимательно все обдумайте и смело оформляйте кредит.

Не волнуйтесь, если от некоторых банков поступили отказы. Так как вы иностранец, это никак не повлияет на вашу благонадежность и не испортит имидж. А подать онлайн-заявку – дело пяти минут.

Список необходимых документов

Что же понадобится иностранным гражданам с видом на жительство в России, чтобы получение автокредита стало для них возможным? Перечислим основные бумаги, которые потребуется представить в банк:

- ВНЖ;

- копия визы (для стран с визовым режимом);

- документ, подтверждающий право на профессиональную деятельность в РФ (разрешение на работу);

- ксерокопия договора об устройстве или трудовой книжки;

- справка о регистрации на территории расположения банка;

- документ о заработной плате;

- паспорт с официальным переводом на русский язык и печатью нотариуса;

- диплом об образовании;

- документ, подтверждающий наличие дорогостоящей собственности.

Работники каждого банка могут вносить в этот перечень коррективы. Что касается трудового стажа в одной компании, для большинства учреждений его приемлемый уровень составляет 3 года.

Условия и требования

Каждый банк предлагает собственные условия кредитования, но можно сравнить несколько наиболее популярных предложений:

| Наименование банка | Максимальный размер займа | Ставка процента | Срок кредитования | Требования к заемщику |

| Сбербанк | От 30 тыс. руб. до 10 млн. руб. в зависимости от обеспечения | От 12,9% | От 3-х месяцев до 20 лет. | Стандартные |

| Тинькофф | До 300 тыс. руб. | 15% | От 2-х месяцев до трех лет | Возраст в пределах от 21 до 75 лет, а также стаж работы на одном месте не меньше 12 месяцев |

| Ренессанс Кредит | До 700 тыс. руб. | От 13,9 до 29 процентов | От 24 до 60 месяцев | Стандартные |

| Европа банк | До 600 тыс. руб. | От 14% | До двух лет | Стандартные |

| СИТИ банк | До 1,5 млн. руб. | От 13,9 до 29 процентов | Рассчитывается индивидуально | Стандартные |

Для каждого потенциального заемщика условия могут значительно отличаться, поскольку банковские работники оценивают размер запрашиваемой суммы, кредитную историю, возраст, доход, срок работы и другие характеристики человека.

К стандартным требованиям к заемщикам относится:

- стаж работы на одном месте не меньше полугода;

- если запрашивается крупная сумма под поручительство, то нужно отработать не меньше одного года;

- иностранец должен подтвердить наличие дохода, который превышает минимальный уровень в регионе;

- положительная кредитная история;

- наличие временной регистрации;

- некоторые банки учитывают длительность пребывания на территории РФ.

Справка! Для повышения вероятности одобрения кредита желательно передать сотруднику финансового учреждения документы, подтверждающие наличие в собственности у заявителя автомобиля или недвижимого имущества.

Кредит выдается исключительно при условии, что банк сможет убедиться в надежности и платежеспособности иностранца. Для подтверждения дохода придется запрашивать справку 2-НДФЛ с места трудоустройства.

Больше информации о банках, оформляющих кредиты для иностранцев:

Может ли иностранец взять кредит на авто в России?

Границы РФ открыты для жителей ближнего и дальнего зарубежья. Ежегодно более 20% иностранцев из всего мира приезжают в страну не только для того чтобы увидеть достопримечательности, но и для обучения, работы. Зачастую у мигрантов, как и у россиян, возникают жизненные обстоятельства, требующие быстрых денег, например оплата лечения или приобретение автомобиля. И если россиянам, для получения кредита достаточно официального трудоустройства и отсутствия долгов, то интуристы сталкиваются с целым рядом сложностей, начиная от сбора справок и заканчивая поручительством третьих лиц. При этом кредит иностранцам выдает далеко не каждый банк. Связанно это с неконтролируемыми рисками. По закону, в случае неуплаты займа иностранцем, кредитор не сможет взыскать задолженность в суде. Такое правило установлено Гражданским кодексом РФ.

Одним из главных условий оформления автокредита в любом банке России является наличие гражданства РФ. Несмотря на то, что законом не запрещено выдавать займы иностранцам, кредиторы достаточно редко идут на подобные риски. Ссуда выдается на минимальный срок, по завышенной процентной ставкой и с первоначальным взносом в 20-25% процентов. Помимо этого иностранцы должны быть официально трудоустроены и легально находиться в стране.

Документы для кредита

Стоит сразу подготовиться к сбору внушительного количества бумаг. Кредит для иностранца возможен после предоставления определенного пакета документации, основными среди них являются:

- Национальный паспорт с нотариально заверенным переводом на русский.

- Свидетельство о постановке на налоговый учет (ИНН), пенсионное свидетельство, водительское удостоверение (на выбор).

- Свидетельство о браке (если заемщик находится в браке).

- ВНЖ или РВП, миграционная карта или виза.

- Удостоверение беженца (если иностранец имеет такой статус).

- Копия трудовой книжки, заверенная работодателем.

- Копия трудового договора.

- Подтверждение дохода (справка 2-НДФЛ или справка по форме банка).

- Разрешение на работу или патент.

Пригодятся и любые другие документы, которые необходимо в обязательном порядке перевести на русский и заверить у нотариуса:

- Свидетельства о рождении детей;

- Диплом об образовании;

- Характеристика с места работы;

- Подтверждение дохода за рубежом;

- Наличие денежных средств для первого взноса (выписка по счету);

- Справка об отсутствии судимости в РФ и за рубежом.

Отдельно остановимся на доходах иностранца за рубежом. Например, это могут быть проценты по вкладу или доход от сдачи в аренду недвижимости. Для банка нужно подготовить подтверждающие документы. Бумаги составляют по правилам той страны, где мигрант получает доходы, переводятся и заверяются у нотариуса.

Требования иностранцам при получении кредита

Если присмотреться к требованиям финансовых учреждений, предъявляемым к клиенту, то почти везде в них отражено обязательное наличие паспорта РФ. Но подобное условие прописывается далеко не каждым кредитным учреждением. Несмотря на это, выдача займа мигранту – это всегда повышенный риск, поэтому к такой категории заемщиков всегда выдвигают дополнительные требования.

Предпочитают тех лиц, у кого имеется стабильное рабочее место, хороший источник дохода и солидный рабочий стаж. Еще один серьезный аспект – сколько человек живет в стране. Чем большее количество лет мигрант проживает в РФ, тем больше у него возможностей оформить желаемый займ.

Но куда важнее следующее – у банковской организации должна иметься уверенность, что клиент никуда не исчезнет без погашения задолженности. Гарантировать это можно:

- Регулярным рабочим местом и стабильно высокими заработками.

- Жилым помещением, транспортным средством – то есть, своей собственностью.

Нередко начальники для снижения налогов по зарплате уменьшают сумму стабильного дохода. Если мигранту отдают «серую» зарплату, без документального подтверждения, взять кредит ему точно не удастся. Прибыли у будущего клиента должно хватать для закрытия задолженности. Данное требование банковские учреждения предъявляют всем без исключения – как жителям РФ, так и иностранцам.

Если иностранец работает на хорошей должности в солидной фирме, может заручиться поддержкой россиянина либо своего начальника, шансы на получение кредитных денежных средств у него существенно увеличиваются.