Налогообложение с юридических лиц

Если ведётся предпринимательская деятельность на территории Польши, тогда к такому бизнесу особо присматриваются. Особенно в том случае, когда дело ведётся иностранцами. Должны уплачиваться такие основные налоги:

- НДС (VAT) – ставка может быть 0, 5%, 8% и 23%. Не облагаются налогами такие виды продукции: молочные продукты, банковские или почтовые услуги, медицинское страхование. Под 23% попадают: образование и культура, под 8% — лекарства, перевозка граждан транспортными средствами, отели. 5% — это бакалея и т. д.

- Налог на прибыль составляет 19%. Конечно же, многое зависит от доходов и чистой прибыли.

- Налог на акцизный сбор. Это такие товары, как нефть, электричество, алкогольные напитки, сигареты.

Граждане, которые ведут предпринимательскую деятельность, связанную с лесами или сельскохозяйственной сферой, освобождаются от уплаты налогов.

Налоги в Польше: НДС

Есть ещё одна любопытная предпринимательская деятельность. Называется она общество с ограниченной ответственностью. Такой бизнес может создать нерезидент не только по доверенности, но и самостоятельно. Главное, чтобы было подтверждение легального нахождения в Польше. Это может быть, как загранпаспорт, так и карта побыту.

Начальный капитал для открытия предпринимательской деятельности может начинаться с 5000PLN. Это примерно 1200-1300 EUR. Достаточно подписать декларацию и необязательно отчислять средства на счёт организации.

Если есть несколько учредителей, тогда проще будет с налоговыми взносами. Для иностранцев те же самые условия, что и для поляков.

Предпринимательская деятельность не может быть создана, если это:

- Банковская и другая финансовая сфера;

- страхование;

- пенсионные фонды.

Кроме всего прочего, на некоторые виды деятельности необходимо получить разрешение (согласие) от государственной власти. При регистрации обязательно заниматься одним видом бизнеса, а вообще их может быть до девяти.

После того, как предпринимателя внесли в реестр, выдали ему номер (идентификационный), можно начинать ведение бизнеса. Пока не пройдёт вся обязательная процедура, не стоит рисковать и самостоятельно начинать предпринимательскую деятельность.

Как выяснилось, организация может платить налоги только с прибыли. Если доходы меньше, значит организация в убытке. Поэтому есть возможность следующие 5 лет понижать сумму дохода и оплачивать до 50% от убытков, которые были действительны за весь налоговый период (за год).

Двойное налогообложение в Польше

В целях оптимизации уплаты налогов 92 страны подписали соглашение об избежании двойного налогообложения с Польшей, пресечения уклонения от налогов.

Например, Конвенция между Правительствами Украины и Республики Польша от 12.01.93 состоит из 30 статей, в которых подробно описаны методы (распределительный, налоговый кредит и т. д.) обложения доходов всех категорий особ и капитала, порядок обмена информацией.

Ответственность налогоплательщика или что происходит в случае уклонения?

Предприниматель должен чётко представлять, что будет в случае неуплаты налога в Польше, сокрытии источников дохода, занижения его объёма. Административное и уголовное наказание предусмотрено, однако не является самоцелью. Упор делается на погашение задолженности по налогам.

Широко используются налоговые санкции, такие как проценты за просрочку, лишение льгот, пересмотр налоговой базы, дополнительные налоговые обязательства. Они могут быть применены параллельно с наказанием, предусмотренным Уголовно-финансовым кодексом.

Заключение

В целом налоговая система Польши благоприятствует бизнесу, в том числе и мелкому. Привлекательна страна и для иностранцев. Вместе с тем поиск свободной ниши для бизнес-проекта требует тщательного анализа экономической ситуации.

Индекс Джини в Польше – самый высокий в ЕС. Он свидетельствует, что разница в заработных платах по регионам довольно большая. Это позволяет маневрировать производственными мощностями, оптимизируя тем самым налоговую нагрузку на предприятие. Результат — увеличение прибыли.

Состав заработной платы в Польше

Возможна ли ситуация, при который соискатель договаривается с работодателем об одном уровне зарплаты, но в трудовом договоре тот видит другую сумму, более низкую? Да, такая ситуация вполне возможна. Но что это, обман или ошибка?

Несомненно, можно столкнуться и с обманом (и так может быть совершенно в любой стране), но в большинстве случаев дело вовсе не в этом. Иногда польские работодатели раскладывают зарплату своих сотрудников на несколько отдельных компонентов, и уже их сумма будет составлять ту зарплату, которую вам обещали изначально. В меньших значениях в договоре указывается некая база. Как в привычных нам системах оплаты труда — оклад, который неизменен и уже на него начисляются разнообразные премии и доплаты.

Сложность состоит в том, что далеко не все части заработной платы могут учитываться, например, для определения минимального размера оплаты труда. Некоторые их них должны быть начислены сверх этой суммы, соответственно, заставляя работодателя увеличивать другие выплаты.

Все далее сказанное относится к зарплате брутто, которая состоит из оклада, премий и всевозможных бонусов.

В Польше, как и в других странах, существуют несколько систем оплаты труда: сдельная (вознаграждение устанавливается за объем работ), повременная (вознаграждение устанавливается на период рабочего времени) и комиссионная (оплата производится в зависимости от принесенного компании дохода). Ситуация, когда работодатель использует какую-то одну систему довольно редки. Чаще всего применяются формы оплаты труда, объединяющие в себе сразу несколько систем:

Итак, каких-то четких и законодательно установленных компонентов, из которых должна состоять заработная плата нет. Однако чаще всего ее основными компонентами являются следующие:

- Базовая ставка (оклад, который зависит, например, от количества рабочих дней). Эта часть заработной платы является обязательной.

- Переменная часть — премии, бонусы, которые определяются работодателем или зависят от достигнутых показателей. Например, премия за высокую производительность, высокое качество работы и т.д.

- Комиссионные. Сюда относятся выплаты, которые зависят от уровня прибыли, которую сотрудник принес компании. Этот компонент оплаты труда часто применяется у менеджеров по продажам, продавцов и других сотрудников, которые должны быть замотивированы на высокую эффективность работы.

- Льготы, пособия, надбавки за стаж работы, юбилейные доплаты и прочие — начисляются по усмотрению работодателя и не являются обязательными выплатами.

- Оплата сверхурочных и за работу в ночное время. Сверхурочная работа в Польше — это занятость у своего работодателя во время, не предусмотренное по рабочему графику. Рассчитываться может как в сутки, так и в неделю, месяц или год.

Важно обратить внимание на тот факт, что все параметры оплаты за сверхурочную работу в Польше определены Кодексом праци, т.е. и объемы переработки, и условия их оплаты действуют только при подписании Трудового договора (умовы о праце). Гражданско-правовые типы договоров (умова злецения и умова о дзело) Трудовому кодексу не подчиняются и трудовым законодательством не регулируются

Они подразумевают оплату сверхурочных только в случае, если подобные положения прямо указаны в договоре

Гражданско-правовые типы договоров (умова злецения и умова о дзело) Трудовому кодексу не подчиняются и трудовым законодательством не регулируются. Они подразумевают оплату сверхурочных только в случае, если подобные положения прямо указаны в договоре.

Что касается работы в ночное время (с 22 до 7 часов), то компенсация за нее должна составлять не менее 20% от наименьшей часовой ставки. Она не определяется договоренностями между работником и нанимателем, а устанавливается законом (составляет порядка 3,5 злотых в час).

Все перечисленные компоненты заработной платы могут быть скомбинированы по усмотрению работодателя. Обязательной является лишь базовая ставка.

Подоходный налог физлиц в Польше – PIT

PIT оплачивает каждый, кто получает доход в результате трудовых, гражданско-правовых и проч. договоров и доход отпредпринимательской деятельности.

Лица, которые проживают на территории Польши и получающие доход в Польше имеют налоговые обязательства, а это значит, что они должны в обязательном порядке оплатить в Польше налог от суммы всех полученных доходов независимо от места их получения. А точнее они являются, налоговыми резидентами Польши:

Налоговым резидентом Польши является гражданин Польши или другой страны, который проживает на территории Польши 183 или больше дня в данном году, либо гражданин, чьи экономические/семейные жизненные интересы находятся в Польше. Учет для налоговых резидентов Польши производится в Государственной налоговой службе.

Налоговый не резидент – человек, которые не соответствует условия налогового резидента, установленным законодательством Польши. Расчет такого человека будет производится по условиям 2-сторонних договоров, соглашений по уходу от двойного налогообложения, по согласованию условий налогообложения для граждан данных партнерских стран.

Подробнее о подоходном налоге в Польше – Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

Общаяя ставка подоходного налога

Существует две основных налоговых шкалы. Шкала налогообложения зависит от вашего годового дохода. Если вы получаете менее 85 528 PLN вам придется заплатить 18% налога, а при превышении этой суммы вам придется заплатить 32%. В случае, если вы заработали не более 3091 злотых вы не должны платить налог, но вы все равно должны заполнить и сдать налоговую декларацию в налоговую инспекцию. Большим преимуществом общего налога является то, что вы можете использовать налоговые льготы и платить меньше.

Линейный налог

Этот тип налога означает, что вы всегда платите 19% независимо от того, каков уровень вашего годового дохода. Другими словами, независимо от того, сколько вы получаете налог остается неизменным. Но в этом случае вам не разрешается использовать налоговые льготы. В основном такая ставка налогообложения используется для лиц ведущих предпринимательскую деятельность на территории Польши.

Фиксированная ставка

Фиксированная ставка означает, что вы платите налог на доход по фиксированной ставке независимо от того, насколько высоким он был. Но такой вид налогообложения доступен только для определенного набора профессий.

Преимущества такого вида налогов заключается в том, что вам не нужно производить любые расчеты или нанимать бухгалтера. Но в тоже время вам нужно будет платить эту фиксированную ставку даже если вы не получили никакого дохода.

Налог на доходы в Польше

Налоги в Польше устанавливаются как обще государственными так и региональными органами власти. Налоговые поступления в Польше составляет 31,7% от страны ВВП в 2009 году. Наиболее важные источники доходов включают в себя налог на прибыль , налоги на социальное обеспечение , налог на прибыль и налог на добавленную стоимость, которые все применяются на национальном уровне.

Налог на доходы ( подоходный налог), как правило , подлежит обложению по прогрессивной шкале, он применяется ко всем кто имеет доходы в Польше. С 2014 года применяются две различных налоговых ставки:

| Годовой доход | Ставка налога |

|---|---|

| 3091-85,528 PLN | 18% |

| свыше 85,528 PLN | 32% |

Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

Налог на доходы физических лиц – это налог, который платит каждый человек, получающий доходы. В Польше этот налог называется PIT и оплачивается всеми работающими людьм…

Социальные отчисления

Кроме того, целый ряд социальных отчислений применяются ко всем работникам, и оплачиваются совместно работником и работодателем. Это страховые взносы платят как частные компании, так и государственных служащие до определенного потолка. С 2014 год в Польше применяются налоги приведенные в таблице:

| вид налога | Всего, налог | Работник % | Работодатель% |

|---|---|---|---|

| Пенсионный фонд | 19,52% | 9,76% | 9,76% |

| Фонд по инвалидности | 8,00% | 1,5% | 6,5% |

| Пенсионный фонд | – | – | 0-1,5% |

| Фонд медицинского страхования | 2,45% | 2,45% | – |

| Фонд от несчастных случаев | 0,67% -3,86% | – | 0,67% -3,86% |

| Фонд труда | 2,45% | – | 2,45% |

| Итого (до предела) | 19,48% -24,17% | 13,71% | 19,48% -24,17% |

| Итого (в превышении) | 5,67% -8,86% | 2,45% | 3,22% -6,41% |

Также существует налог на добавленную стоимость который учитывается при продаже товаров в Польше. Размер налога НДС – 23%. Некоторые группы товаров могут облагаться по более низким ставка – 5% – 10% или вообще могут быть освобождены от уплаты НДС.

Выплаты из зарплаты в Польше

Все выплаты, которые работодатель должен сделать из зарплаты своего работника, можно разделить на 2 части:

- Подоходный налог (PIT).

- Социальные платежи (ZUS).

После вычета подоходного налога и социальных платежей из зарплаты брутто и получается зарплата нетто — так, которую работник действительно получит «на руки».

Подоходный налог

Подоходный налог — это налог на доходы физических лиц, полученных не от хозяйственной деятельности. В Польше для его обозначения применяются термины: «podatek dochodowy od osób fizycznych» или «podatek od dochodów osobistych».

Подоходный налог начисляется на все доходы физлица за исключением тех, которые отдельно обозначены в законах.

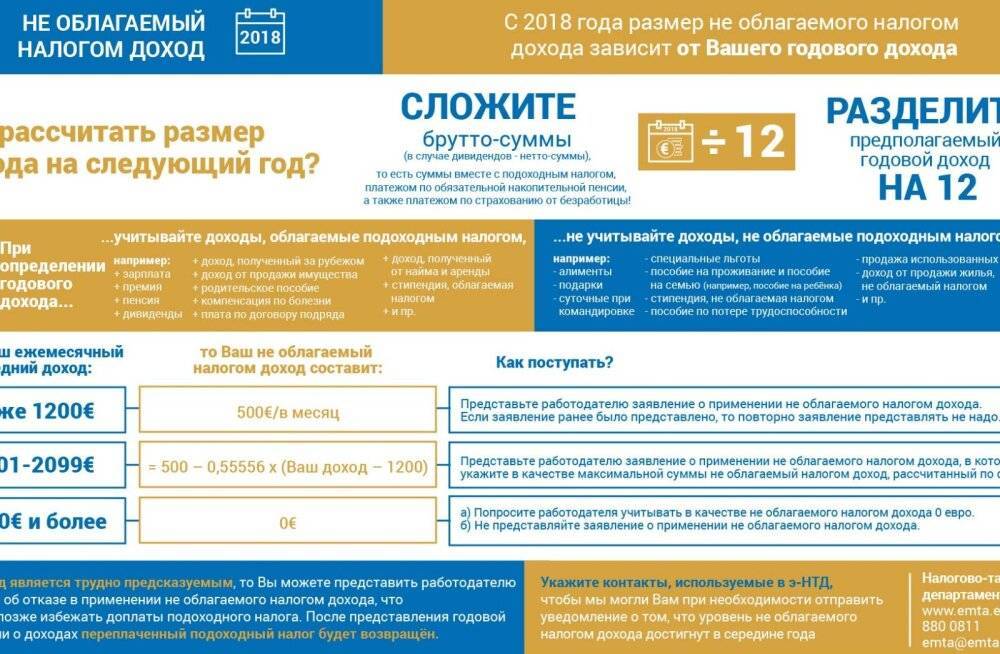

Пример расчета подоходного налога на зарплату. В 2022 году вступили поправки в налоговое законодательство. Теперь действуют такие ставки:

- Если сумма брутто заработной платы составляет менее 120 тысяч злотых в год, то применяется расчет: 17% минус 5,1 тысяч злотых в год (уменьшающая сумма).

- Если сумма брутто заработной платы составляет более 120 тысяч злотых в год, то применяется расчет: фиксированные 15,3 тысяч злотых + 32% от суммы, превышающей 120 тысяч злотых.

То есть если ваша зарплата брутто равна 100 тысяч злотых, то подоходный налог составит:

100*17%-5,1 = 11,9 тыс. зл.

Соответственно, если сумма брутто равна 200 тысяч злотых, то подоходный налог составит:

15,3+(200-120) * 32% = 40,9 тыс. зл.

В Польше подоходный налог выплачивается авансом. То есть рассчитывается потенциальный средний ежемесячный доход, а далее по указанным формулам считается размер платежа. При подаче деклараций о реальной сумме дохода производится перерасчет.

Что касается иностранных граждан, то для них серьезной проблемой является факт двойного налогообложения. Например, с дохода, который был получен в Польше, могут взять налог как в самой Польше, так и на родине человека. Защитой от таких ситуаций служат специальные межгосударственные договоренности.

Социальные платежи в Польше

Социальные платежи — это платежи в Управление социального страхования — учреждение, которое отвечает за сбор платежей с доходов организаций и граждан, а также за распределение пособий, пенсий и других видов социальных выплат.

ZUS — это не какая-то разовая выплата и не одна сумма. Социальные платежи включают в себя целый набор отдельных составляющих, которые зависят, например, от уровня дохода или от ряда других условий. Соответственно, большинство из них влияют на величину нетто оплаты труда:

- Платежи в Пенсионный фонд (Emerytalna)— 9,76% от суммы брутто.

- Страхование от потери работоспособности, инвалидности (Rentowa)— 1,5% от брутто.

- Суммы, предназначенные для оплаты больничных листов (Chorobowa)— 2,45% от брутто. Этот платеж является обязательным по умовам о праце и добровольным по другим видам договоров.

- Медицинская страховка (Zdrowotna) — 9% от брутто за вычетом суммы предыдущих платежей.

Фактически перечисленные платежи могут быть только частью, а суммы их могут быть выше. Однако именно указанные параметры влияют на нетто сумму заработной платы. Остальные, превышающие суммы работодатель погашает из своих фондов.

В целом размер социальных платежей зависит о и от суммы дохода, и от типа правовых взаимоотношений. Например, по умове о праце будет взиматься больше, чем по умове злецения. А по умове о дзело эти платежи и вовсе не насчитывали до 2021 года.

Налог на добавленную стоимость в Польше – VAT или НДС

VAT – Налог при покупке продуктов питания, одежды, услуги. Этот налог, как правило, включен в цену товара или услуги (цена брутто). Если цена в нетто – это означает, что налог VAT не включен и его надо добавить к стоимости. В магазинах цены уже содержат налог.

В Польше существуют разные ставки налога НДС, ставка зависит от рода товара и услуг:

- 23% — Стандартная ставка НДС

- 8% — Некоторые фрукты и другие продукты питания, удобрения, некоторые книги, газеты и журналы, определенную фармацевтическую и медицинскую продукцию, некоторые услуги сельского хозяйства и животноводства.

- 5% — Некоторые фрукты, орехи, специи и другие продукты питания, некоторые книги и периодические издания.

- 3% — Некоторые пищевые продукты, лесные и рыбные продукты, сельскохозяйственные, животноводческие и рыболовные услуги, вспомогательные услуги лесного хозяйства и лесозаготовки.

- 0% — Экспорт товаров, внутри-отраслевые поставки товаров, международные транспортные услуги, принтеры, сканеры, процессоры для компьютеров, серверов и т.д., компьютерное оборудование и принадлежности для слепых, устройства передачи цифровых данных.

Освобождены от уплаты налога: службы здравоохранения, образования, социального обеспечения и услуг, а также определенные финансовые и страховые услуги.

Иностранец, который осуществляет собственную предпринимательскую деятельность, выполняя разного рода услуги, должен будет заплатить налог НДС в налоговую инспекцию, который он добавлял своим клиентам. Налог НДС платится в Налоговой инспекции по месту осуществления деятельности.

Пенсия в Польше, налоги, пенсионный возраст, средний размер пенсии

Пенсии в Польше, кто может ее получить, пенсионный возраст, как рассчитывается пенсия. Пенсия в Польше для иностранцев.

…

Транспортный сбор

За право владения и использования транспортных средств на территории Польши нужно ежегодно уплачивать соответствующий налог. Плательщиками в данном случае являются как обычные граждане, так и представители бизнеса – предприниматели и организации.

Исключаются из этого списка только те автомобили, которые находятся в собственности диппредставительств, входят в мобилизационный запас страны или считаются предметами антиквариата.

Ставки разрабатываются и утверждаются на местном уровне, но не могут превышать максимальные размеры, установленные в законодательстве о местных налогах. Уплатить сбор необходимо в два этапа: до 15 сентября отчетного года и до 15 февраля следующего.

Прочие налоги в Польше

Налог от наследства и дарения – Налог от наследства и дарения касается приобретения прав собственности и других имущественных прав, реализованных на территории Польши, полученных в результате наследования, обязательной доли в наследстве, дарственной, поручения дарителя. Сумма налога зависит от степени семейных связей и стоимости приобретаемых ценностей.

Налог от гражданско-правовых действий – налог от экономической деятельности, такой как – продажи или изменения имущественных прав, касающихся недвижимости.

Сельскохозяйственный налог – Налогом облагаются участки земли, которые классифицируются как сельскохозяйственные угодья, а также сельскохозяйственные угодья с лесом и кустарником, за исключением участков предназначенных для осуществления иной чем сельское хозяйство деятельности. Размер налога зависит от качества земли. Налог платится в четырех частях: до 15 марта, 15 мая, 15 сентября и 15 ноября каждого налогового года.

Лесной налог – Налогом облагаются земельные участки, которые классифицируются как лесные угодья за исключением участков, предназначенных для осуществления иной чем лесное хозяйство деятельности. Налог платится в четырех частях: до 15 марта, 15 мая, 15 сентября и 15 ноября каждого налогового года (физическими лицами). Юридические лица и организационные единицы платят налог ежемесячно – до 15 числа каждого месяца.

Налог на недвижимость – налог на земельные участки, здания или их части, постройки или их части связанные с осуществлением предпринимательской деятельности. Размер налога определяют гмины. Ставки оцениваются за 1 квадратный метр и не могут превышать ставок, объявленных Министром финансов на данный год. Физические лица платят налог в 4 частях: до 15 марта, до 15 мая, до 15 сентября, до 15 ноября каждого года.

Налог на транспортные средства – Налог на транспортные средства касается владельцев: грузовиков с допустимой полной массой более 3,5 тонн, седельных и балластных тягачей, полуприцепов и прицепов, автобусов. Налог платится в двух частях: до 15 февраля и 15 сентября каждого года.

Тоннажный налог – Касается доходов, полученных судоходными предпринимателями, которые эксплуатируют морские торговые судна в международном судоходстве по перевозке грузов, пассажиров и морской спасательной службе.

Акцизный налог – Акцизный налог является косвенным налогом. Налог включен в цену товара/услуги, и следовательно платится в момент покупки определенных товаров. В Польше акцизом охвачены: энергетические изделия, электроэнергия, алкоголь и алкогольные напитки, табачные изделия, автомобили

Налог на игры – Налогом облагаются субъекты, осуществляющие предпринимательскую деятельность в области азартных игр и взаимных пари. Ставки налога зависят от типа игры. Налог платится ежемесячно. Выигрыши, которые получает физическое лицо, подлежат подоходному налогу от физических лиц (PIT)

Изменения в налогах в Польше 2019/2020

Отмена подоходного налога для молодежи до 26 лет и снижение ставки на 1% для всех.

Молодежь до 26 лет в Польше с 1 августа 2019 года будет освобождена от упла…

Изменятся медицинские взносы (Preferencje przy składce zdrowotnej)

Эти изменения позволят предпринимателям снизить налоговую базу до определенного предела за счет уплаты взносов медицинского страхования (изменения актуальны для предпринимателей с линейным налогом, единовременным подоходным налогом и налоговой картой).

- При уплате линейного налога лимит составит 8,7 тысяч злотых (уменьшение дохода).

- При уплате единовременного подоходного налога — 50% уплаченных на здравоохранение взносов (уменьшение выручки).

- При уплате фиксированного налога с использованием Karta podatkowa — 19% уплаченной суммы (снижение налога).

Всего вышеперечисленные изменения затронут 1,4 миллиона налогоплательщиков.

Структура польской системы налогообложения

В Республике Польша существует 13 прямых и косвенных налогов, доходы от которых пополняют бюджет страны:

| Суть сбора | Польское название | Ставка |

|---|---|---|

| Налог с доходов физлиц (НДФЛ) | Podatek dochodowy od osób fizycznych или PIT | 18 % и 32 % |

| Налог с доходов организаций | Podatek dochodowy od osób prawnych или CIT | 19 % |

| НДС | Podatek od towarów i usług или VAT | 23 % |

| Налог на наследование и дарение | Podatek od spadków i darowizn | Зависит от типа имущества |

| Сельхозналог | Podatek rolny | Денежный эквивалент части урожая |

| С доходов от лесного хозяйства | Podatek leśny | Денежный эквивалент 0,202 куб. м с 1 га |

| Взносы с владельцев недвижимости | Podatek od nieruchomości | Устанавливаются коммунами |

| Транспортный налог | Podatek od środków transportowych | Устанавливаются коммунами |

| Тоннажные платежи | Podatek tonażowy | До 19 % |

| Взносы за использование недр | Podatek od wydobycia niektórych kopalin | Рассчитываются ежемесячно |

| Платежи с договоров гражданско-правового характера (ГПХ) | Podatek od czynności cywilnoprawnych или Civil Law Activities Tax (CLAT) | До 20 % от суммы контракта |

| На игорный бизнес | Podatek od gier | По тарифным ставкам или 12 % от выручки |

| Акцизы | Akcyzy | По тарифам за единицу продукции |

Как вернуть налог на доход для работающих в РП украинцев, белорусов и россиян?

Часть льгот по налогам выглядит как возмещение ранее уплаченного. То есть некий размер налога, высчитанный теоретически, оплачивается авансом. По прошествии отчетного периода, налогоплательщик может вернуть часть средств, если имеет на это право.

Шаг 1. Формирование налоговой декларации

Напомним, что до недавнего времени налоговые декларации подавались отдельно работодателем и работником. Однако с 2019 года работникам больше не нужно подавать данные для отчетности. Декларация PIT-37 формируется автоматически, на основании сведений, переданных работодателем, и данных прошлых лет (если они были).

Далее, если работнику не надо корректировать данные (получать возврат налога), он может все оставить как есть, не предпринимая никаких шагов.

Шаг 2. Корректировка PIT-37

Работник может войти в систему и просмотреть сформированный автоматически PIT-37. Если обнаружены ошибки или не учтены какие-либо льготы (возврат налога), нужно внести корректирующие данные. На их основании и будет произведен перерасчет.

Шаг 3. Ожидание выплат

Сроки подачи документов, рассмотрения запроса и перевода средств непостоянны. К примеру, в 2022 году они таковы:

- Работодатель предоставляет PIT-11 в электронную систему до 31.01.2022.

- Бумажный экземпляр работнику – до 28.02.2022.

- Работник проверяет PIT-37 с 15.02.2022 до 02.05.2022.

Перед подачей корректирующих данных надо убедиться, что в налоговой есть актуальные данные банковского счета налогоплательщика для возврата средств. Если их нет, или сведения устарели, нужно подать соответствующее заявление.

Налоги с юридических лиц

Естественный интерес вызывают налоги при ведении бизнеса в Польше, особенно если ведут его или владеют им иностранцы. Разница между резидентом и нерезидентом (не юридическим лицом) только в том, что нерезидент уплачивает налог на прибыль в Польше, полученный только из местных источников.

Основные налоги:

- Налог на прибыль. Общая ставка – 19%. База налогообложения стандартная: разница между выручкой и определёнными государством расходами.

- Налог на добавленную стоимость (VAT). Ставка этого налога: 0, 5, 8 и 23%. Социально значимые продукты и услуги не облагаются VAT. Это молочная продукция, почтовые, банковские, страховые, медицинские услуги. Это наука, культура, образование. И, конечно, экспорт. 8% заложено в лекарствах, перевозках пассажиров и услугах отельеров. 5% — в бакалее, готовой еде и некоторых других позициях.

- Акцизный сбор.К подакцизным товарам отнесены нефтепродукты, электроэнергия, алкоголь, сигареты, автомобили с двигателями объёмом более 2 тыс. см3.

Надо отметить, что акцизный налог на топливо Польша собирает особо тщательно – вплоть до биокомпонентов в его составе. 1,54 злотых в каждом литре автомобильного бензина – такова ставка акциза в этом году. Полный перечень подакцизных товаров насчитывает 33 позиции.

Юридические лица освобождены от уплаты налогов с доходов в сельскохозяйственной сфере, лесном хозяйстве (с исключениями в обеих отраслях). Плательщики налога с тоннажа – также в этой группе. О том, какие налоги в Польше работают на будущее, свидетельствует такой факт: Законодатель допускает вычет (до 50%) из налоговой базы предприятия расходов на приобретение передовых технологий. Предусмотрены вычеты части расходов на благотворительность.

Общество с ограниченной ответственностью (Spółka z o.o.) – наиболее привлекательная форма организации бизнеса. Оно может быть образовано нерезидентом – лично или по доверенности – при наличии загранпаспорта. Но если учредителем ООО единолично захочет стать юр.лицо с единственным владельцем, зарегистрировать такое предприятие не удастся.

Уставной капитал для открытия ООО всего 5 тыс. злотых (около 1100 евро), который необязательно вносить на счёт фирмы при регистрации: достаточно подписанной декларации. Наличие нескольких учредителей позволяет заметно уменьшить налоговую нагрузку. Гражданин Польши среди них не требуется и не даёт никаких преференций: налоги в Польше для иностранцев не отличаются особыми ставками.

ООО не может быть создано или требует лицензирования в следующих сферах:

- банковская система

- финансовые рынки,

- страхование,

- пенсионные фонды.

Кроме этого, некоторые виды деятельности требуют государственного разрешения, концессии или согласия. В отдельных случаях необходимо подтверждение квалификации. При регистрации обязателен один основной вид деятельности, сопутствующих – девять. После внесения в реестр (KRS) и получения налогового идентификационного номера можно приступать к работе.

В том, какие налоги платит ООО в Польше по сравнению с другими европейскими странами, больших отличий нет. Предприятие с такой формой собственности платит налог с прибыли (CIT) и НДС (VAT). Если объём средств, подлежащих налогообложению, выше объёма прибыли (предприятие понесло убытки), то в последующие 5 лет можно понижать прибыль на сумму, не превышающую 50% годовых убытков.

Отчётность по налогам в Польше ежемесячная или квартальная, налоговый период – календарный год.

Возмещение НДС

В соответствии с законодательством возврат налогов в Польше предусмотрен только для физических лиц-путешественников, не имеющих постоянного места жительства в странах Евросоюза. Возврату подлежит НДС, включённый в стоимость товара. При покупке товаров следует уточнить, будет ли выдан документ на возврат налога. Такие места розничной торговли отмечены специальным знаком TAX FREE, в них обязаны быть «Правила возврата налога» на русском языке.

Право на возврат наступает при стоимости покупки более чем на 200 злотых (без НДС). Запакованный товар необходимо предъявить на таможне в трёхмесячный срок от даты покупки. На чеке, скреплённом с фактурой VAT, ставится штамп и подпись ответственного лица в пункте пересечения границы. Предварительное электронное уведомление таможенной службы значительно ускорит эту процедуру. С заверенным документом в течение 10 месяцев следует обратиться в магазин и там получить НДС. Можно это сделать и в своей стране.