Налоги на недвижимость в Германии

от стоимости объекта при покупке

в год при владении

от прироста капитала при продаже

При покупке, владении, сдаче в аренду и отчуждении недвижимости в Германии иностранцы платят налоги по тем же ставкам, что и резиденты страны.

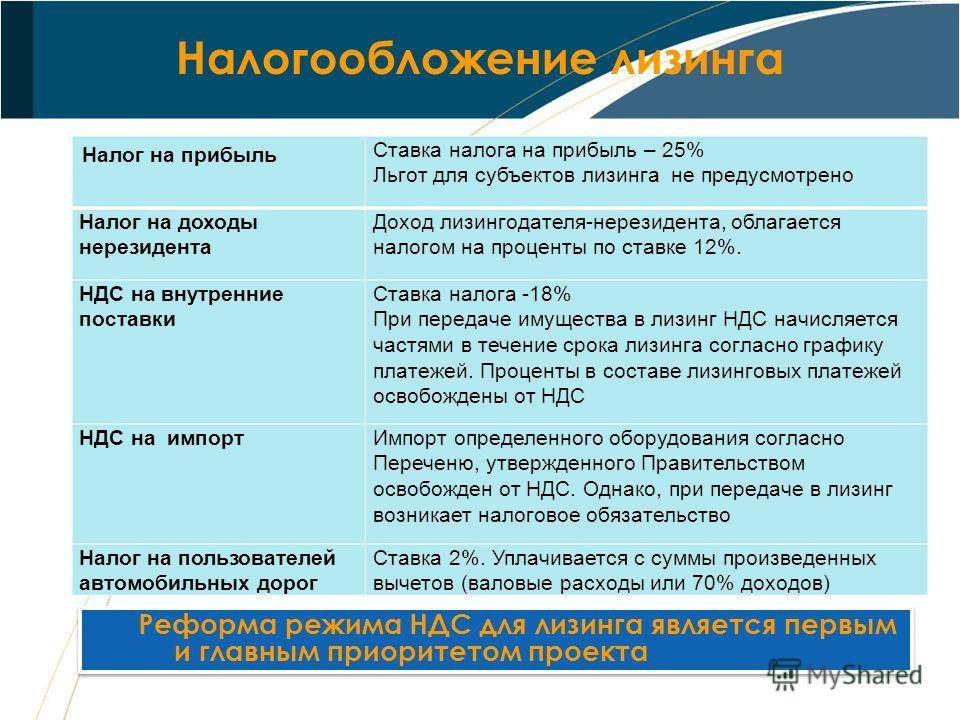

После заключения сделки покупатель платит единоразовый налог на переход права собственности (Grunderwerbsteuer). В зависимости от федеральной земли ставка составляет 3,5–6,5 % от стоимости объекта, указанной в договоре купли-продажи. Если недвижимость приобретает родитель, супруг или ребёнок владельца, то он не платит этот налог.

Покупатель не платит налог на переход права собственности, если приобретает акции или доли компании, владеющей недвижимостью, по схеме Share Deal.

София Буланова Консультант по инвестициям Tranio

Гонорары маклера и нотариуса, участвующих в сделке купли-продажи, облагаются налогом на добавленную стоимость в размере 19 % от затрат на их услуги.

Собственники платят ежегодный налог на недвижимость (Grundsteuer). Размер налога зависит от типа объекта, его местоположения, площади земельного участка и времени постройки. В среднем владельцы квартир платят 100–300 евро в год — относительно небольшие суммы по сравнению с другими европейскими странами.

Собственник обязан выплатить налог на недвижимость до конца календарного года, даже если он продал объект в течение этого года. В этом случае обычно покупатель возмещает продавцу уплаченный им налог, пропорционально времени фактического владения недвижимостью.

Екатерина Шабалина Юрист

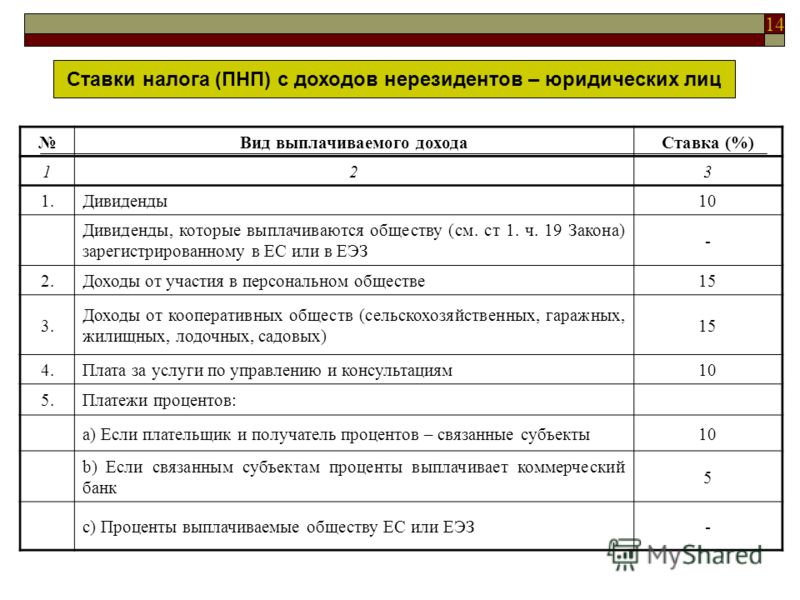

При сдаче недвижимости в аренду собственники платят налог на доход: физические лица — подоходный налог (Einkommensteuer), юридические — налог с корпораций (Korperschaftssteuer). Подоходный налог рассчитывается в зависимости от дохода владельца по прогрессивной ставке от 14,77 до 47,475 %, включая надбавку в поддержку солидарности (Solidaritatszuschlag).

Для компаний, которые сдают недвижимость в аренду и не осуществляют никакой другой коммерческой деятельности, ставка налога на доход фиксированна: 15,825 %, включая надбавку в поддержку солидарности.

— Что такое надбавка в поддержку солидарности? — Это отчисления на экономическое восстановление земель бывшей ГДР. Надбавка применяется к подоходному, корпоративному налогу и налогу на прирост капитала. Её размер составляет 5,5 % от суммы обязательного платежа по основному налогу.

Налогом на доход облагается разница между всеми полученными доходами и произведенными затратами. К последним относятся расходы на покупку, коммунальные платежи, плата управляющей компании, налог на имущество, проценты по кредиту, налог на землю, амортизация здания (2–3 % от стоимости здания в год).

С помощью грамотных налоговых консультантов многие инвесторы структурируют «вхождение» капитала в немецкие компании через займы учредителей, что помогает существенно снизить налогооблагаемую базу и вывести прибыль из под налога на дивиденды. На практике это приводит к уменьшению налоговой нагрузки на доход от арендного бизнеса практически до нуля на протяжении первых 10–15 лет инвестиции.

Георгий Качмазов Генеральный директор и основатель Tranio

Россиянам, сдающим в аренду недвижимость в Германии, не требуется платить налог на доход в России, потому что между двумя государствами действует соглашение об избежании двойного налогообложения.

— Правда ли, что в Германии оформление недвижимости не на физическое, а на юридическое лицо помогает оптимизировать налоги? — Действительно, по статистике Tranio, покупатели доходной недвижимости стоимостью более 1 млн евро ежегодно экономят в среднем 25 % от налога на доход по сравнению с тем, как если бы они зарегистрировали тот же объект на физическое лицо. Также, если российский налоговый резидент оформляет объект и ипотеку на юридическое лицо, то ему не нужно платить налог на материальную выгоду в России.

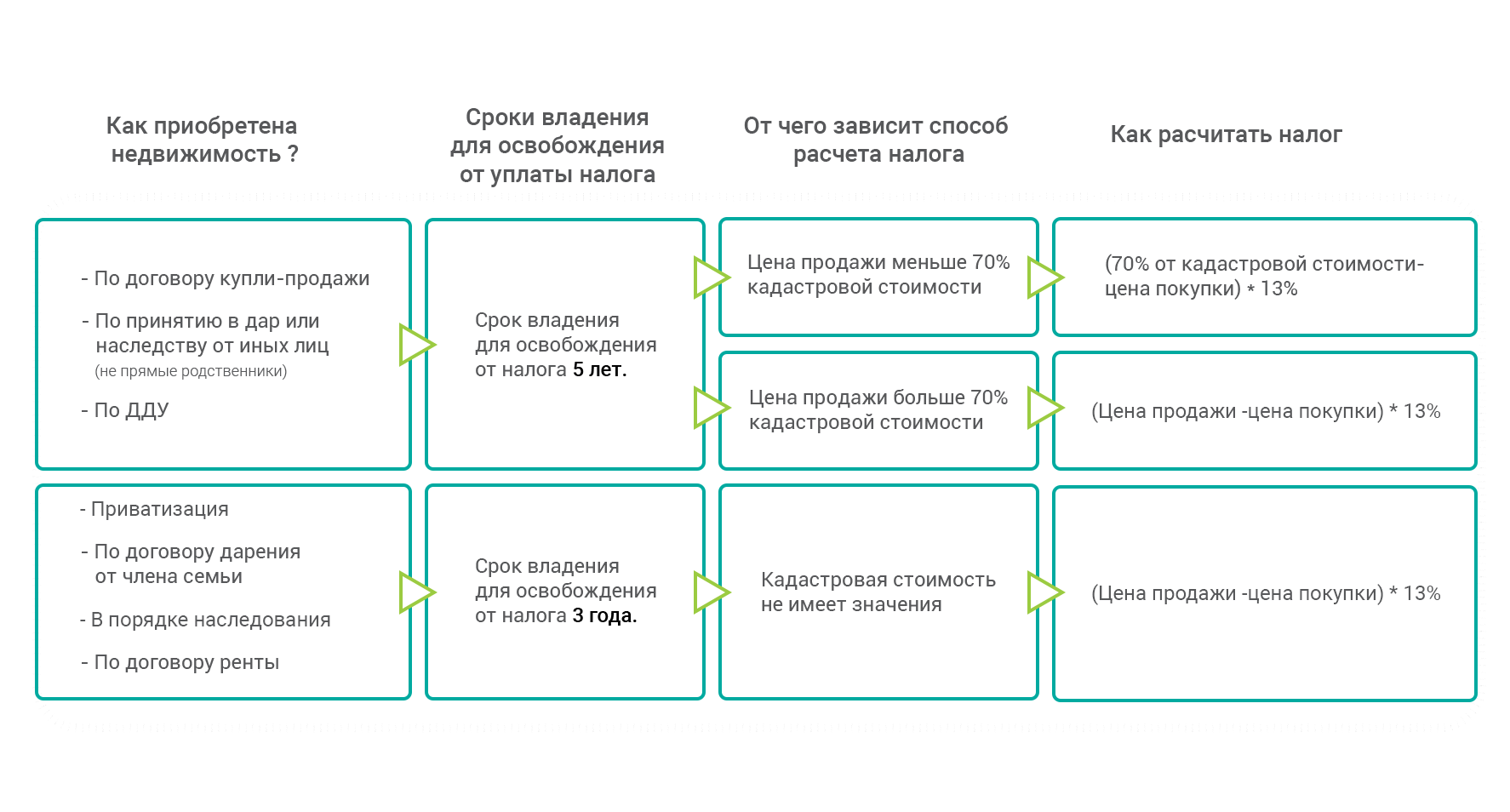

Продавец недвижимости выплачивает налог на прирост капитала (Kapitalertragsteuer), который является одной из форм налога на доход. для физических лиц он взимается по ставке подоходного налога (14,77 – 47,475 %), для юридических лиц — налога с корпораций (15,825 %). Налогооблагаемая база рассчитывается так: из выручки от продажи недвижимости вычитаются расходы, связанные с её приобретением, и амортизационные отчисления.

Физические лица не платят налог на прирост капитала, если между покупкой и продажей недвижимости прошло более 10 лет, или если объект использовался исключительно для личного проживания минимум три года до продажи.

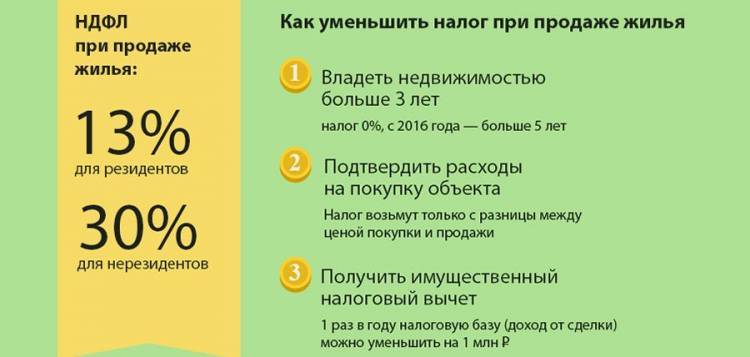

Налог с продажи квартиры, в собственности менее 3 и 5 лет

В Налоговый кодекс Законом 382-ФЗ внесены изменения. Для недвижимости определены сроки нахождения в собственности, по истечении которых можно продать ее без уплаты НДФЛ:

- 3 года — для квартир, полученных или приобретенных до начала 2016 года.

- 5 лет — для квартир, если право зарегистрировано после 01.01.2016 года.

Для второго случая существуют исключения из правил, дающие возможность продать жилье после трех лет владения, а не пяти:

- Продать квартиру, полученную по наследству или по договору дарения между близкими родственниками (родителями, детьми, братьями, сестрами, бабушкам, дедушками, внуками, супругами) налог платить не нужно.

- Если квартира получена по приватизации.

- Когда объект получен по договору пожизненного содержания с иждивением.

- Проданная с 2021 года и является единственной недвижимостью.

Получается, что срок владения имуществом является основным условием для определения необходимости расчета налога с продажи квартиры.

Как не платить налог при продаже квартиры менее 3 лет?

Отметим, что квартиру можно продать в любой момент, государство не накладывает обязанность владеть ею определенный срок. Продать ее – право любого гражданина. Срок установлен только для того, чтобы предоставить возможность не платить налог на доходы при продаже после его истечения. Продадите раньше – заплатите налог.

Период владения имуществом начинается с даты внесения записи в ЕГРН. Если имеется свидетельство о праве собственности или выписка из ЕГРН, эту дату можно найти в определенной графе. Здесь следует уточнить несколько моментов:

- владение наследуемым имуществом считается с даты открытия наследства – даты смерти наследодателя;

- при паевом строительстве дата владения начинается с указанной в акте приема-передачи.

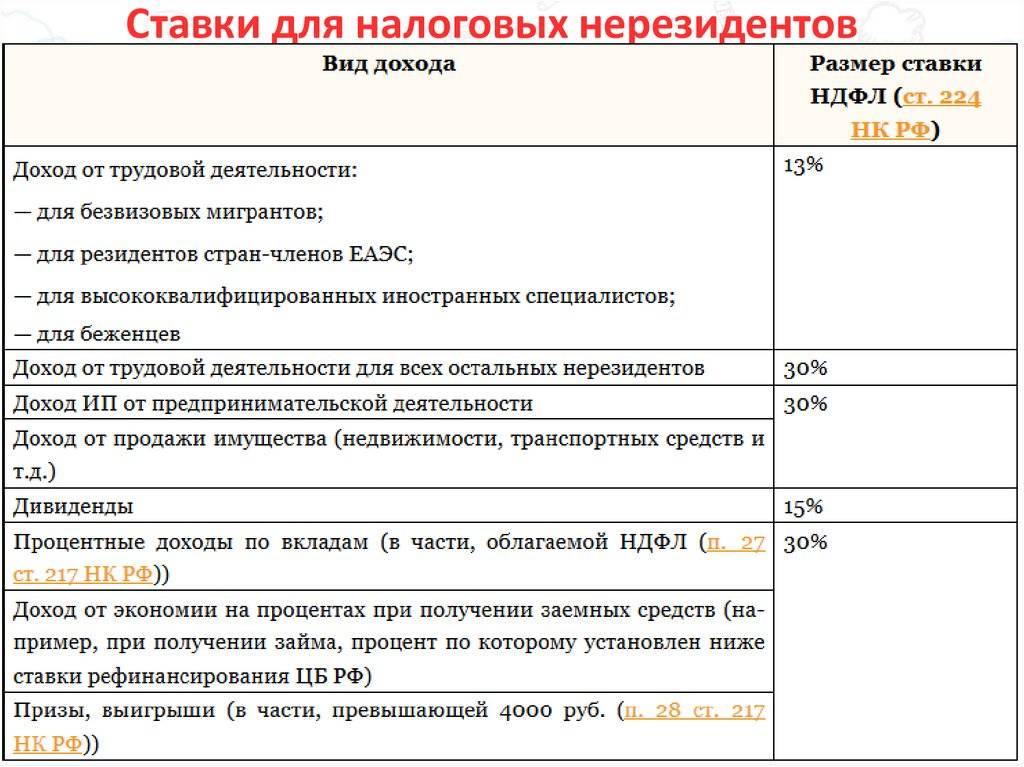

Обратим внимание, является ли резидентом продавец недвижимости. Резидентами считаются физические лица, проживающие на территории Российской Федерации в течение одного календарного года не менее 183 дней. Ставки налога с продажи квартиры для:. Ставки налога с продажи квартиры для:

Ставки налога с продажи квартиры для:

- резидентов составляют 13%;

- нерезидентов — 30%.

При этом во втором случае ни о каких вычетах при продаже квартиры, которой владели более 3 или 5 лет, не может быть и речи.

Для пенсионеров

Налоговый кодекс не выделяет лиц пенсионного возраста в качестве льготников по уплате НДФЛ. Это значит, что все граждане, получающие доход, обязаны платить налоги, не зависимо от возраста.

Пенсионеры могут на законных основаниях пользоваться возможностью применения имущественного вычета при расчете налогооблагаемой базы. На общих основаниях они обязаны подавать налоговую декларацию, если владели квартирой менее установленного срока. В ином случае на них налагается штрафные санкции.

Налог с продажи доли

Сумма налога с продажи квартиры исчисляется независимо, вся она продается или только доля. Доля также имеет свою цену и на нее распространяется действие Налогового кодекса в части исчисления НДФЛ с продажи.

При этом вопрос установления срока пользования долями немного сложнее.

Например, гражданин купил квартиру в 2019 году в совместную собственность и владеет 1/2 доли. Совладельцем являлся отец. Через год отец умер, и его доля досталась гражданину по наследству. При этом при продаже считать срок владения будут с даты получения первой доли.

Система налогообложения в Германии

В налоговом законодательстве Германии присутствует почти полсотни видов налогов. Система исчисления и погашения обязательных платежей на первый взгляд сложная и запутанная. Зато эксперты оценивают ее как одну из самых передовых, справедливых, а также полезных для экономики государства, а значит, и его жителей. Население ФРГ не уклоняется от уплаты таких сборов, понимая, что поступление этих средств в бюджет сохранит высокий уровень их жизни.

Основными налогами считаются следующие десять:

- подоходный — берется с любых источников дохода, начиная от разных видов коммерческой деятельности и заканчивая сдачей недвижимости в аренду;

- налог на добавленную стоимость — косвенный сбор с части стоимости товара, услуги;

- корпоративный — взимается со всех доходов коммерческого предприятия;

- поземельный — оплачивается с объектов собственности;

- церковный — взимается религиозными общинами со своих членов с целью финансирования внутренних расходов;

- солидарности — взимается с целью финансирования проектов, внедрение которых должно привести к объединению регионов страны, ее жителей;

- на автомобиль — его обязаны уплачивать все владельцы транспортных средств;

- на наследование и дарение — каждая подобная сделка сопровождается отчислениями в пользу бюджета страны;

- на доход с капитала — сбор, которым облагается прибыль с ценных бумаг, акций, облигаций, сберегательных вкладов;

- акцизы — дополнительные налоги, которые накладываются на отдельные виды продуктов (сахар, алкоголь, табак и т.д.).

Основа бюджета ФРГ – налоговые поступления от деятельности предприятий, граждан и нерезидентов в пределах межгосударственных соглашений.

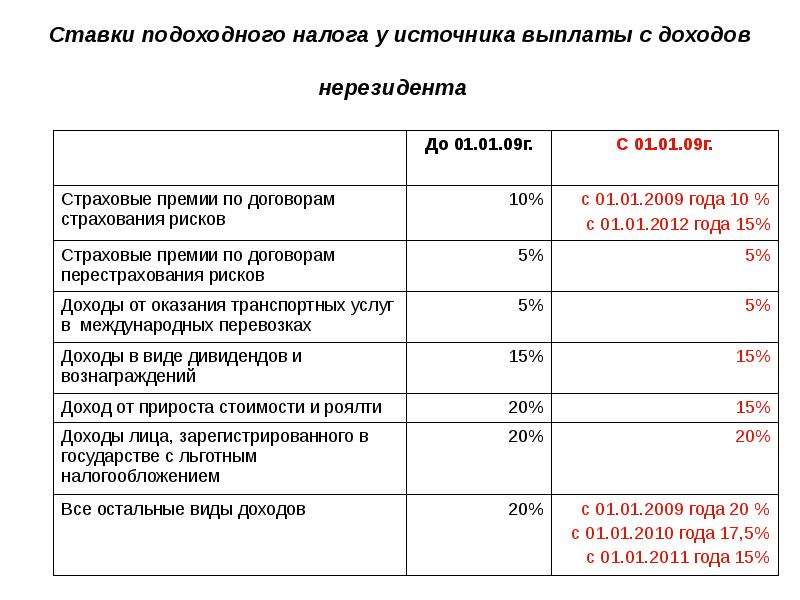

Отличительная особенность налогообложения в Германии — прогрессивность подоходного налога. Каждое физическое лицо, имеющее доход, относится к одному из налоговых классов. В соответствии с его требованиями резидент обязуется отчислять от 14 до 45% от прибыли, независимо от ее источника. Для нерезидентов действуют другие правила — они обязаны платить от 15 до 30% от суммы тех доходов, которые получены в Германии.

Налоги при продаже недвижимости в Германии иностранцем

Когда осуществляется продажа недвижимости в Германии, считается, что продавец получает прирост капитала, за который также взимается налог. Этот налог на немецком языке называется Kapitalertragsteuer. Фактически, это одна из форм подоходного налога или налога на прибыль. Поэтому физические лица платят его по ставке от 14,77 до 47,475%, а юридические лица — по ставке корпоративного налога — 15,825 %.

Расчёт налогооблагаемой базы налога на прирост капитала следующий. Необходимо от стоимости продаваемого объекта недвижимости отнять расходы, которые были связаны с приобретением, и отчисления на амортизацию. То есть, это касается лиц, которые продают недвижимость по более высокой цене, чем по той, которую заплатили при покупке. Если с момента приобретения объекта прошло свыше 10 лет, то физическое лицо после продажи не платит налог на прирост капитала. Это же касается тех объектов, которые использовались для личного проживания последние 3 года перед продажей.

Экономия налогов при продаже квартиры в Германии

Продажа недвижимости обычно представляет собой довольно большие суммы денег. Если вы обратите внимание на некоторые трюки, вы также можете сэкономить много денег с налоговой точки зрения, тем самым максимизируя свою прибыль. При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила. При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила

При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила.

Продажа по собственному использованию

Если вы использовали объект исключительно самостоятельно, при продаже вас ждет приятный сюрприз: прибыль от вашей продажи вы не должны облагать налогом ни копейки/цента.

Но это верно только в том случае, если вы действительно заселили недвижимость исключительно сами. Для этого решающее значение имеют последние три календарных года. Даже если вы арендовали квартиру только на короткое время (например, при переезде), ваша продажа попадает в налогооблагаемую область.

Налоги в Германии при продаже по аренде

С другой стороны, если вы использовали объект для аренды, вы должны нормально облагать налогом выручку от продаж. Однако при этом действует 10-летний период. Если вы владеете проданным объектом в течение десяти лет, вы также получаете удовольствие от продажи без налогов.

Это, кстати, тоже одна из причин, по которой недвижимость в Германии как краткосрочное вложение капитала неинтересна. С другой стороны, благодаря длительному периоду удержания, помимо налоговой свободы, вы также выиграете от увеличения стоимости своей собственности.

Кратко суммируются налоги в Германии продажи вашей недвижимости:

- Собственное использование: продажа без налогов, если недвижимость использовалась только в жилых целях в течение последних 3 лет.

- Аренда: прибыль должна облагаться налогом. Только после 10-летнего периода удержания здесь также действует налоговая свобода при продаже.

ОБЛОЖЕНИЕ ДОХОДОВ ОТ СДАЧИ НЕДВИЖИМОСТИ В АРЕНДУ 1. Владелец недвижимости – физическое лицо, постоянно проживающее в Германии

Сдача недвижимости внаем регулируется § 21 Закона о налоге на доходы физических лиц. Получаемый от сдачи в аренду доход за вычетом расходов на поддержание сдаваемого объекта представляет собой прибыль или чистый доход собственника, который подлежит налогообложению в соответствии с названным выше Законом. Ставки налога на доходы физических лиц прогрессивные, т.е. с увеличением размера прибыли они возрастают. В настоящее время ставки варьируют от 13% до 43%. Правительство время от времени изменяет их, исходя из необходимости пополнения доходной части бюджета и в целях регулирования предложения и спроса на рынке арендуемого жилья.

Если арендатор оплачивает какие-либо расходы на поддержание объекта жилой недвижимости в эксплуатационном состоянии, то эти затраты причисляются к налогооблагаемой прибыли. Но принятые в качестве залога от арендатора денежные средства (в германской практике, как правило, сумма, равная арендной плате за 1 – 2 месяца) доходом не являются. Считается, что эта сумма находится во временном владении арендодателя в целях управления имуществом. Поэтому арендатор имеет право на получение процентов на предоставленный арендодателю залог.

К расходам, возникающим в связи со сдачей жилой недвижимости внаем, относятся:

амортизационные отчисления от стоимости здания. Они рассчитываются на основании § 7 Закона о налоге на доходы физических лиц и зависят от возраста здания, его состояния, от того, когда был проведен последний капитальный ремонт или модернизация, а также модели амортизационного списания жилых зданий, устанавливаемой государственными органами. Модели и нормы амортизационного списания стоимости объекта являются эффективными средствами государственной жилищной политики. От них зависит уровень рентабельности капиталовложений и скорость оборота капитала в жилищном хозяйстве, а поэтому темпы развития строительства и модернизации жилого фонда ;

<2> Об этом см. также: Экхофф И., Ходов Л.Г. Особенности жилищного хозяйства в сравнении с другими отраслями экономики // Жилищное право. 2007. N 12.

- проценты по долговым обязательствам; целевое назначение средств, полученных под эти обязательства (на приобретение дополнительного земельного участка, модернизацию и ремонт, благоустройство территории), должно быть документально подтверждено;

- затраты на ремонт и техническое обслуживание жилого объекта;

- текущие расходы на электро- и водоснабжение, вывоз мусора, уход за зелеными насаждениями, земельный налог, страховые взносы и др.;

- прочие затраты: гонорар налогового советника, управленческие расходы.

Доходы от сдачи в аренду жилой недвижимости прибавляются к другим его доходам (может быть, зарплате, пенсии, гонорарам, процентам на вложенный капитал). Так определяется налоговая база, на основании которой рассчитывается налог на доходы физического лица. Вносится он, как правило, в порядке предоплаты ежеквартально.

Срок представления декларации по налогу на доходы физических лиц – 31 мая следующего за отчетным года. Налогоплательщик может обратиться с просьбой об отсрочке предоставления декларации, если он к указанному сроку не собрал все необходимые документы или консультируется с профессиональными специалистами по налоговому праву. Отсрочка подачи налоговой декларации может быть представлена до 31 декабря следующего за отчетным года.

Декларация представляется в налоговую службу по месту жительства налогоплательщика.

Похвала и критика со стороны ассоциаций

«Распределение брокерских расходов между продавцом и покупателем является справедливым, поскольку обычно обе стороны получают выгоду от работы брокера», — сказал Юрген Михаэль Шик, президент Ассоциации недвижимости Германии (IVD). «Поэтому следует приветствовать, что законодательный орган продолжает разрешать двойную работу. Это соответствует модели агента по недвижимости, который выступает в качестве посредника между продавцом и покупателем».

Тем не менее, Шик, не считает законодательное регулирование брокерских расходов абсолютно необходимым. Даже если новое регулирование в основном достигает высокой степени справедливости. Каждая сделка уникальна и требует гибкости, когда дело доходит до вознаграждения брокера.

«Мы по-прежнему критически относимся к тому, что политики в дискуссии о доступе к недвижимости, занимаемой владельцами, слишком много занимались комиссией брокера, а не целостным образом с рамочными условиями приобретения недвижимости», — посетовал Шик.

Таким образом, новое регулирование может быть только началом всеобъемлющей политической стратегии, которая облегчает доступ. Продолжение выплаты пособий на детей, введение программы гарантий KfW или снижение налога на передачу недвижимости являются еще одним строительным блоком, который политики, наконец, должны решить.

Для отрасли новое регулирование означает поворотный момент. «Многим брокерским компаниям приходится менять свои бизнес-модели. Это будет непросто, тем более что последствия кризиса Короны будут ощущаться еще долго. Но я также убежден, что регулирование повысит качество и профессионализм отрасли», — пояснил он.

Ассоциация защиты владельцев зданий опасается, что продавцы добавят к цене расходы брокера. Такие эффекты увеличения цены уже были замечены в крупных городах.

Закон создает договорную безопасность и прозрачность

Закон создает договорную безопасность и прозрачность, сказал Сун Йенш (Sun Jensch), управляющий директор Центрального комитета по недвижимости (ZIA).

«Мы также рассматриваем разделение брокерской комиссии в случае одностороннего назначения как положительное. Более гибкое регулирование означает, что градиент спроса между мегаполисами и сельскими районами может быть учтен». Однако ассоциация предпочла бы сделать оговорку о декларационном посредничестве обязательной для договора купли-продажи. ZIA критически оценивает, что частичное требование брокера против покупателя становится обязательным только после подтверждения оплаты продавцом, пояснил Йенш.

Действующие правила по уплате НДФЛ в сделках с недвижимостью: обзор законодательных изменений 2021 года

Основным документом, регулирующим налогообложение сделок с недвижимостью, является Налоговый кодекс. В ст.217 НК указан перечень доходов, освобождаемых от налогообложения, а в ст. 220 НК – правила и условия предоставления налоговых вычетов.

Законодательство в области налогообложения недвижимости неоднократно менялось. Наиболее важными с точки зрения масштаба произведенных изменений стали 2016,2019,2020,2021 годы.

Таблица. Важнейшие изменения в области налогообложения сделок с недвижимостью в 2016-2021 годах

Говоря о важнейших налоговых изменениях 2021 года нельзя не затронуть такой важный аспект как введение прогрессивной шкалы налогообложения. С 2021 года доходы, превышающие 5 млн.р. за год, облагаются по повышенной налоговой ставке НДФЛ 15% вместо стандартной – 13%.

Это изменение могло затронуть многих собственников недвижимости: под повышенную ставку в 15% попали бы сделки по продаже домов или квартир.

Но Минфин решил не распространять повышенную ставку НДФЛ на нерегулярные доходы россиян. В частности, полученные от продажи квартир или автомобилей. Сделки с недвижимостью в 2021 году по-прежнему будут облагаться по ставке 13% НДФЛ даже при стоимости квартиры выше 5 млн.р.

Справедливое решение для покупателей и продавцов

Компромиссное предложение о разделении затрат пополам является наиболее справедливым решением для покупателей и продавцов. Ведь консультанты по недвижимости действуют в интересах обеих сторон:

- для продавца брокер создает рыночную оценку недвижимости и берет на себя процесс маркетинга;

- для покупателя он проводит обширный анализ и выступает в качестве компетентного консультанта, чтобы защитить его от возможных плохих инвестиций.

Соглашение о принятии комиссионного вознаграждения брокера вступит в силу только, если сторона, уполномочившая посредника, по-прежнему обязана платить комиссионное вознаграждение. Другая сторона должна оплатить свою долю только после того, как клиент выполнил свое платежное обязательство. По новому закону, если брокер получает заказ от обеих сторон и, следовательно, защищает интересы как продавца, так и покупателя, он должен иметь возможность договориться о комиссии с обеими сторонами только в одной и той же сумме. В результате обе стороны будут нести половину общей комиссии.

Что такое двойное налогообложение и как его избежать

Выше мы упоминали, что к сделкам с недвижимостью в России и за

рубежом применяются местные законы. Это значит, что в стране, где

расположено жилье, также может взиматься налог с дохода, но по

соответствующей ставке. Возникает риск уплаты налога дважды. Иногда

можно миновать двойной расплаты с бюджетами.

Подробно о том, как работает соглашение об избежании двойного

налогообложения, мы рассказывали в статье

«Налогообложение иностранных акций».

Россия заключила с рядом стран мира двусторонние соглашения,

позволяющие устранить двойное налогообложение. Перечень государств,

с которыми наша страна подписала соглашения, иногда

обновляется.

В соответствии с соглашением об избежании двойного

налогообложения (СИДН) налог, уплаченный за границей, может быть

засчитан в России.

Как правило, в первую очередь налог с дохода уплачивается в той

стране, где расположена недвижимость.

Если ставка налога, уплаченного в другом государстве, оказалась

ниже ставки НДФЛ в России — 13%, то в российский бюджет нужно

доплатить лишь разницу. Если выше — то ничего платить не надо, но и

переплату вам никто не вернет.

Например, в Испании налоговая ставка для нерезидентов Евросоюза

— 24 %. Вы заплатите налог с продажи квартиры в Испании полностью,

но тогда в России платить ничего не придется.

Процедура налогового зачета происходит путем подачи декларации

3-НДФЛ в российский налоговый орган. К декларации прилагаются

документы, подтверждающие сумму полученного дохода и сумму

уплаченного налога за границей.

Если СИДН с конкретной страной не подписано, то возможно

придется столкнуться с налогообложением дохода, как за границей,

так и в России.

Кто должен платить налог в Германии?

Если вы считаетесь резидентом Германии в налоговых целях, вам необходимо платить подоходный налог с вашего дохода по всему миру, независимо от того, являетесь ли вы гражданином Германии или экспатриантом.

Вы обычно считаетесь резидентом для целей налогообложения, если вы проводите в Германии более половины календарного года (183 дня). Если вы не являетесь налоговым резидентом, вам нужно будет платить налог только с доходов, полученных в Германии.

Налоговые льготы и освобождения в Германии

Все работники в Германии имеют право на пособие, не облагаемое налогом (9 744 евро в 2021 году). Каждый должен платить подоходный налог с любого дохода, превышающего этот порог.

Работники имеют право на вычеты на ведение бизнеса в размере 1 000 евро в год. Эти вычеты могут покрывать такие расходы, как проезд на работу и обратно и приобретение оборудования для рабочих целей.

Вычеты также предоставляются на расходы по уходу за детьми (до 4 000 евро в год на ребенка), на образование (до 30% от стоимости обучения), благотворительные взносы (до 20%) и алименты (до 13 805 евро) при условии соответствия критериям правительства.

Новые правила, введенные в 2021 году, означают, что надомные работники могут претендовать на налоговые вычеты в размере до 5 евро за рабочий день (максимум 600 евро в год), компенсирующие дополнительные расходы на надомную работу.

По новым правилам, введенным в 2021 году, надомные работники могут претендовать на налоговые вычеты в размере до 5 евро за рабочий день (максимум 600 евро в год), чтобы компенсировать дополнительные расходы, связанные с надомной работой.

Правила оплаты обязательств

Получив доход от продажи квартиры в текущем году, в следующем нерезидент обязан отчитаться о нем перед ИФНС и внести взнос. Если гражданином соблюден срок минимального владения имуществом, предоставлять данные о получении денежных средств не требуется.

Перечень документов

Главным отчетным документом выступает налоговая декларация 3-НДФЛ. Помимо нее, предоставляются копии:

- ИНН и паспорта;

- свидетельства о регистрации права (если есть);

- договора купли-продажи, дарения, наследования.

Декларацию можно направить в ИФНС лично, через интернет-сервис ФНС (личный кабинет налогоплательщика) или почтой (заказным письмом с описью).

Порядок перечисления и сроки

3-НДФЛ подают в отделение ИФНС по адресу регистрации плательщика либо по месту нахождения проданного имущества.

Направить декларацию необходимо до 30 апреля года, следующего за отчетным (годом продажи). Оплатить налог требуется до 15 июля года, идущего за годом сделки.

Уклонение от обязательств влечет за собой ответственность по статьям 119, 122 НК РФ. Если нерезидент не подал декларацию, это грозит штрафными санкциями в размере до 30% от величины налога.

При неуплате взноса предусмотрен штраф — 20% от его суммы. При этом на неоплаченный налог насчитывается пеня — 1/300 ставки рефинансирования за каждые просроченные сутки. За год эта сумма возрастет на ставку рефинансирования Центробанка (около 7%).

Последние нововведения в налоговое законодательство стали приятной новостью для нерезидентов РФ. Теперь они освобождены от уплаты НДФЛ от продажи жилья, которым владели свыше установленного законом срока.

Однако изменения не коснулись величины налоговой ставки — она по-прежнему высока. Также для нерезидентов остаются недоступными налоговые вычеты.

Особенности для нерезидентов: доплата налога в России

Если в качестве продавца выступает нерезидент Германии, например, гражданин России, постоянно проживающий в РФ, у него может возникнуть немало вопросов. Так, по логике вещей, получая доход от продажи недвижимости, он должен уплачивать налог и в стране своего резидентства, то есть в России. Однако между РФ и ФРГ заключено Соглашение об избежании двойного налогообложения от 29.05.1996. Согласно ему, налог на недвижимость в Германии для россиян взыскивается в той же форме, в которой и для немцев, однако вторично в России в полном объеме не взимается.

В соответствии со ст. 23 Соглашения, сумма подоходного налога в РФ должна быть уменьшена на сумму спекулятивного налога, уплаченного в ФРГ.

Если же сумма Spekulationssteuer окажется меньше, чем начисленный в России налог, российскому резиденту придется доплатить разницу.

Обратим внимание, что, несмотря на обязанность уплаты налога на территории его происхождения, налоговая декларация все равно подается россиянином в российские налоговые органы

Пример расчета НДФЛ при продаже квартиры до и после изменений

Если данная квартира является единственным жильем продавца, то избежать необходимости платы государству и подачи декларации можно было бы, просто заключив сделку купли-продажи в январе 2020 года. Почему? С 1 января 2020 года вступают в силу изменения минимального срока (3 года), который в данном случае истек еще в марте 2019-го.

Другая возможная ситуация – у собственника имеется вторая квартира, купленная в ноябре 2019 года. Продав «старую» недвижимость в январе 2020 года, продавец также может не платить налог и не подавать декларацию. Почему? Условие единственного жилья не действует, так как новая недвижимость была приобретена менее чем за 90 дней до продажи имеющейся.

Следует внимательно изучить вопрос начисления НДФЛ с продажи квартиры перед оформлением сделки

Другой вклад

Разграничение срока

Другие услуги — это те, которые не являются доставкой. Из исключающей формулировки абзаца 9 пункта 1 UStG следует, что другая услуга обычно представляет собой преднамеренное предоставление экономической выгоды, которая не заключается в создании права распоряжения объектом. Согласно (9) предложение 2 UStG, другая услуга может заключаться в бездействии или терпимости к действию.

Ресторанные и кейтеринговые услуги

Услуги ресторана и кейтеринга — это другие услуги, если услуги и элементы обслуживания преобладают по качеству, в противном случае это доставка.

Прочие услуги бесплатно

Бесплатные оценки приравниваются к другим платным услугам в двух случаях:

Отказ от услуг : использование объекта, закрепленного за компанией, который имеет право на полный или частичный вычет входящего налога, предпринимателем для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 1 UStG)

Услуга для частного сектора : бесплатное предоставление предпринимателем другой услуги для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 2 UStG). В этом случае для налоговых обязательств не имеет значения, имел ли предприниматель право на предварительный налоговый вычет в связи с этой услугой.

Производительность труда

Выполнение работы по смыслу Закона о налоге на добавленную стоимость — это еще одна услуга, вытекающая из трудового договора , в соответствии с которым лицо, выполняющее работу, должно только работу, а не основной материал (пример: маляр рисует, домовладелец предоставляет краску) . От этого следует отличать заводскую .

Германия. Общая информация о рынке

Хотя в Германии строится много домов, давление спроса таково, что предложение по-прежнему едва успевает удовлетворять его. Не удивительно, что стоимость жилья в Германии продолжает повышаться.

Средняя стоимость недвижимости в Германии составляет 2600 – 4000 евро за 1 кв. м. Лидирует по уровню цен Мюнхен, где за 1 «квадрат» придется заплатить около 7300 евро. При этом столичные цены укладываются в средние показатели по стране – жилье в Берлине стоит 2800 – 3800 евро/1 кв. м. Более того, из четырех городов-миллионников Германии (Берлина, Гамбурга, Мюнхена и Кельна) только недвижимость в столице и в Кельне стоит дешевле 4000 евро за кв. м.

Цены выше, чем в Мюнхене можно найти только на острове Зильт – средняя цена 1 кв. м около 9300 евро, однако местные объекты не пользуются большим спросом у иностранцев. Для сравнения, в курортном Баден-Бадене недвижимость стоит 3300 евро/1 кв. м.

Иностранцы предпочитают либо приобретать ликвидные объекты в крупных городах, либо жилье для личного отдыха на многочисленных термальных курортах Германии. Среди мегаполисов особым спросом пользуется недвижимость Берлина, Мюнхена, Франкфурта-на-Майне, Штутгарта и Дюссельдорфа. Стоимость однокомнатных квартир в Берлине и Штутгарте начинается от 50 000 евро, в Дюссельдорфе от 60 000 евро, а в Мюнхене от 100 000 евро.

Среди курортной недвижимости лидирует Баден-Баден и курорты на берегу Боденского озера. Однокомнатная квартира вторичного рынка в Баден-Бадене стоит от 100 000 евро, аналогичный объект на Боденском озере (г. Фридрихсхафен) стоит от 150 000 – 200 000 евро.

Иностранец может купить недвижимость в Германии на равных правах с местными жителями – законодательство страны не предусматривает никаких ограничений, связанных с приобретением недвижимости нерезидентами. Также иностранцам доступно заемное финансирование, но не следует ожидать, что банк предоставит более 60% от стоимости потенциальной покупки.

Процесс купли-продажи и регистрации недвижимости в Германии может занимать от двух недель до года.

Налоги и сборы при покупке недвижимости в Германии

В процессе купли-продажи недвижимости в Германии покупатель оплачивает налог на переход права собственности (3,5-6,5%), а нотариальные сборы и пошлины составят до 1,5%. Для крупных объектов, покупка которых осуществляется без привлечения ипотечного кредита, сборы и пошлины составят около 0,9%. Оплата комиссионных маклеру составляет в зависимости от региона от 3 до 6% плюс НДС, и по договоренности сторон может быть оплачена как покупателем, так и продавцом или разделена между ними.

Ежегодно придется платить налог на недвижимость. Налогооблагаемая база рассчитывается на основе расположения и стоимости объекта и считается по довольно сложной формуле, но в среднем составляет 2,5 евро за квадратный метр для жилых объектов. Так, в одном и том же городе ставка может в разы отличаться в его центре и на окраине.

Доход от аренды облагается налогом по прогрессивной ставке, размер которой доходит до 47% для физических лиц.

www.homesoverseas.ru

![Затраты покупателя при покупке жилья в германии [комиссии брокера] - finexpert solutions](https://australianvisa.ru/wp-content/uploads/5/5/5/55502b502a1d4e337a628e8cdc75fa87.png)