Идентификационный номер иностранца (NIE)

NIE (Numero de Identificacion de Extranjero) – это идентификационный номер иностранца, который необходим для осуществления крупных покупок, а также других действий, связанных с финансами на территории Испании. Номер закрепляется за иностранцем навсегда и меняется только в случае получения испанского гражданства. NIE автоматически присваивается всем иммигрантам, получающим в Испании вид на жительство.

Этот номер также может понадобиться и нерезиденту, имеющему экономический интерес в Испании. Идентификационный номер нужен иностранцу в следующих случаях:

- покупка недвижимости;

- покупка автомобиля;

- оформление водительского удостоверения;

- открытие счета в банке;

- страхование имущества;

- постановка на учет в налоговой службе и уплата налогов, штрафов и т.п.;

- получение зарплаты;

- регистрация предприятия;

- оформление социальных пособий (пенсии, субсидии, медицинская помощь).

Если иностранец не является резидентом Испании, он может получить NIE в виде бумажного сертификата.

Процедура оформления

Для того чтобы иметь право на получение NIE в Испании, иностранный гражданин должен находиться в королевстве легально (на основании ВНЖ, работы, получения образования).

Для оформления идентификационного номера на территории Испании иностранец должен сделать следующее:

- подготовить необходимые документы;

- записаться на прием в Ведомство по делам иностранцев / полицейский офис;

- заполнить форму 790 (код 012) для оплаты госпошлины – после заполнения ее нужно скачать и распечатать, а затем обратиться для оплаты в любой банк;

- прийти в назначенный день с готовым пакетом бумаг по адресу, указанному в электронной заявке.

Требования по оформлению запроса на получение идентификационного номера в разных регионах могут отличаться. Не всегда есть возможность записаться онлайн, поэтому желательно уточнить информацию о выдаче сертификатов NIE в местном полицейском участке.

Рассмотрим инструкцию по записи в Ведомство по делам иностранцев онлайн:

Выберите провинцию. Нажмите кнопку ACEPTAR (Далее).

Выберите из списка цель вашего обращения в ведомство. Стоит отметить, что в каждой из провинций этот список отличается и не во всех есть возможность выбрать получение NIE (CNP-ASIGNACION DE NIE). В городе Аликанте, на примере которого мы заполняем анкету, такой вариант есть, его мы и выбираем.

Далее вам будет представлен список необходимых документов (речь о них пойдет ниже)

Кроме того, ваше внимание обратят на то, что получить NIE можно не только в полицейском отделении в Испании, но и в испанском посольстве вашей родной страны

Следующая страница – заполнение личных данных. Сначала выберите Pasaporte (DNI может быть только у граждан Испании). Далее введите в первом поле номер и серию загранпаспорта, во втором – имя и фамилию (точно так, как в документе), в третьем – год рождения, в четвертом выберите гражданство из списка. Затем введите капчу и подтвердите, что вы не робот. Убедитесь, что указанная информация точно соответствует данным в загранпаспорте. Не используйте пробелы или дефисы при написании номера паспорта.

- Затем вы можете выбрать любой из следующих параметров:

- Solicitar cita – запись на встречу;

- Consultar citas confirmadas – проверка назначенных встреч;

- Anular cita – отменить встречу;

- Salir – выйти.

- Вам нужно выбрать первое – запись на встречу.

Выберите офис, где можно запросить встречу. Именно по выбранному на этой странице адресу вы должны отправиться для подачи документов.

Укажите телефонный номер и адрес электронной почты (дважды). Будьте внимательны при введении электронного адреса – копия подтверждения встречи будет отправлена именно на этот адрес.

Выберите дату встречи. На выбор даты дается всего 5 минут. Если вам не подходит ни одна из дат, нажмите Cancelar (Отмена). После выбора даты нажмите Siguiente (Далее).

- Отметьте галочками указанные на странице утверждения. Этим вы подтверждаете, что:

- согласны с информацией, отображаемой на экране;

- хотели бы получить электронное письмо с подробной информацией о встрече по указанному вами адресу.

- Если вы передумали или обнаружили ошибку, можете нажать Volvar (Вернуться). Если все в порядке, нажмите Confirmar (Подтвердить).

Запишите номер подтверждения встречи, указанный в верхнем поле – 9XAAFCCM. Этот номер пригодится, если надо будет аннулировать встречу.

Запись на подачу документов для получения NIE окончена.

Далее вам нужно распечатать это подтверждение и предоставить его в Управление по делам иностранцев / полицейское отделение в день обращения.

Как доказать, что вы не налоговый резидент и избежать двойного налогообложения?

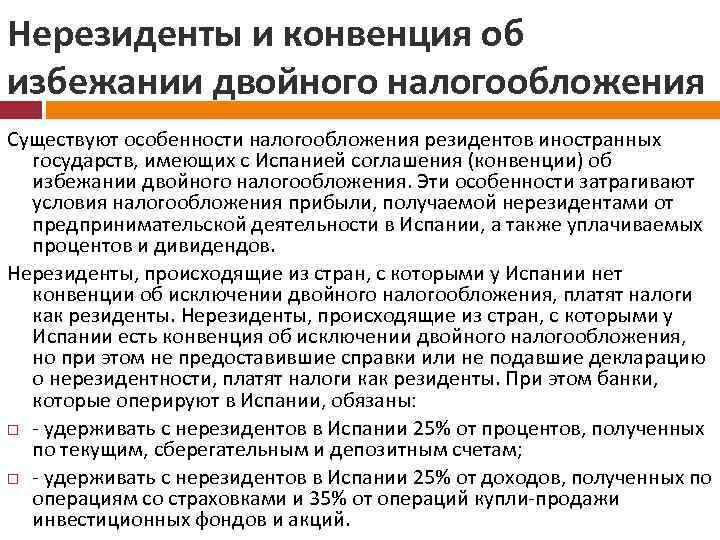

Если вы предоставляете в Налоговую службу Испании свидетельство о налоговой резиденции, выданное страной происхождения или страной, в которой располагается центр вашего экономического интереса, вы сможете получить статус налогового нерезидента. Тогда она не будет рассматривать вас в качестве налогового резидента, даже если вы находитесь на территории Испании 183 дня в году и более. Все это действует в соответствии с правилами Конвенции об избежании двойного налогообложения, заключенной Испанией с другими странами

Следует обратить внимание, что такое свидетельство действует только 1 год, поэтому, если вы хотите оставаться налоговым нерезидентом, то его следует обновлять ежегодно

Налоги при содержании недвижимости в Испании

Прежде чем вы соберетесь , просчитайте, во сколько вам будет обходиться его содержание. Помимо расходов на коммунальные услуги, вас ждут ежегодные налоги, размер которых будет зависеть от цены объекта, его расположения, качества постройки, а также от того, сдается недвижимость в аренду или нет.

***

Основной сбор, который местные власти выписывают всем собственникам, в том числе, иностранным, называется – налог на недвижимость IBI (Impuesto sobre Bienes Inmuebles).

Налоговая база начисляется от кадастровой стоимости недвижимости, которая всегда намного ниже рыночной. Порядок выплат каждый муниципалитет определяет самостоятельно.

Ставки во всех регионах разные – от 0,4% до 1,16%. В таблице ниже приведены средние ставки налога недвижимость IBI и год проведения кадастровой оценки в популярных у иностранцев испанских провинциях.

Валенсия | 1998 г. | 1,07% |

Жирона | 1990 г. | 0,88% |

Аликанте | 1996 г. | 0,84% |

Барселона | 2002 г. | 0,82% |

Мурсия | 2002 г. | 0,79% |

Малага | 2009 г. | 0,72% |

Большинство собственников курортных домов и квартир в Испании получают ежегодный счет в размере €200-800. Впрочем, если вы покупаете элитный объект, расположенный в премиальной локации, налог IBI может быть вдвое выше.

***

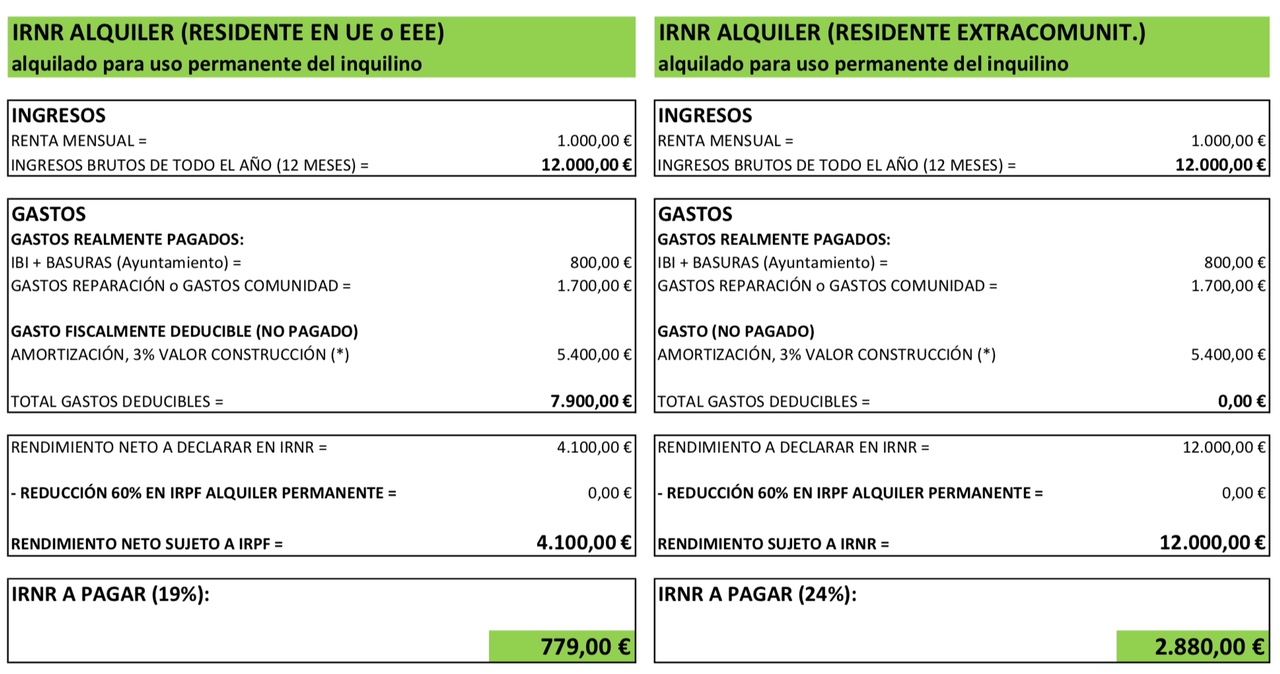

Следующий государственный сбор, с которым вы столкнетесь в Испании, – это подоходный налог IRNR (Impuesto sobre la Renta de No Residentes). Его размер уже будет зависеть от вашего статуса (этот налог платят только нерезиденты) в Испании, а также от того, как вы распоряжаетесь недвижимостью.

Налог на недвижимость в Испании для нерезидентов, которые не сдают объект в аренду:

Если вы не получаете никакой прибыли в Испании и пользуетесь недвижимостью самостоятельно, то налоговая база составит 2% от кадастровой стоимости объекта или 1,1%, если оценка проводилась после 1994 г.

Ставка налога IRNR для резидентов Евросоюза, Исландии и Норвегии – 19%, для всех остальных – 24%.

Пример расчета налога на недвижимость в Испании для россиян: Кадастровая оценка квартиры в Малаге: €100 000Налоговая база: €1100Налоговая ставка:24%IRNR: 24% Х €1100 = €264

Налог на недвижимость в Испании для иностранцев, которые сдают объект в аренду:

Если иностранец получает прибыль от своей испанской недвижимости, то подоходный налог IRNR начисляется на размер годовой ренты. Ставки такие же – 19% для европейцев, 24% – для всех прочих иностранцев.

Пример расчета налога на недвижимость в Испании для россиян, которые зарабатывают на аренде: Годовая рента за квартиру в Барселоне – €20 000Налоговая база: €20 000Налоговая ставка: 24%IRNR: 24% Х €20 000 = €4 800

***

Собственники элитной недвижимости в Испании также платят ежегодный налог на богатство – Impuesto sobre el Patrimonio. Он был введен в 2008 году, когда испанская экономика переживала кризис. Постоянно ведутся споры о необходимости его отмены, но в 2017 году он по-прежнему действует.

Налог собирают местные муниципалитеты. Налоговая база зависит от региона, но в большинстве случаев от уплаты освобождаются владельцы недвижимости дешевле €700 000 (€1 400 000 – для семейных пар). Из налогооблагаемой базы можно вычесть различные обременения, например, ипотеку. Ставки повышаются вместе с ценой объекта – от 0,2% до 2,5%.

***

Всех собственников испанских домов и квартир ждет еще один сбор – муниципальный налог на вывоз мусора. Его собирают местные власти, деньги направляются на поддержание окружающей территории в чистоте.

Размер налога зависит от расположения объекта недвижимости. В большинстве случаев вам выпишут чек на €100-200 в год.

Обратите внимание! Своевременная оплата всех вышеописанных налогов – обязанность собственника. После регистрации нового владельца, городские власти пришлют по испанскому адресу уведомление

Если вы его потеряете или не заметите (или оно не дойдет – такое тоже бывает), и в результате деньги не будут внесены, вам начислят пени. Пока не рассчитаетесь с государством, продать или заложить недвижимость не сможете. В случаях больших долгов собственность могут арестовать по решению суда, но на практике до этого редко доходит.

Для упрощения расчетов можно настроить списание всех платежей с вашего банковского счета в Испании. Также многие агентства предлагают иностранным владельцам услугу по управлению недвижимостью, которая включает контроль и оплату всех счетов.

Фото – pixabay.com

Об инвестициях, иммиграции и недвижимости на канале Prian.ru в Telegram

Подписаться

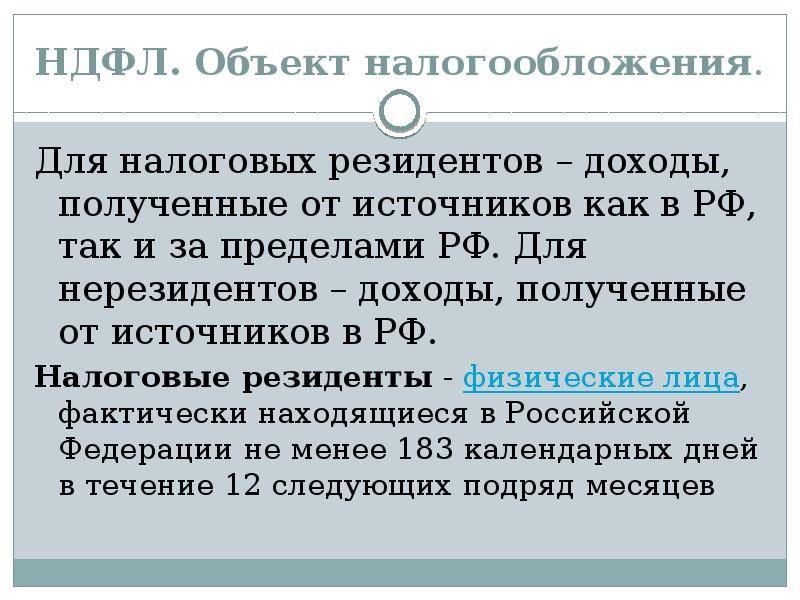

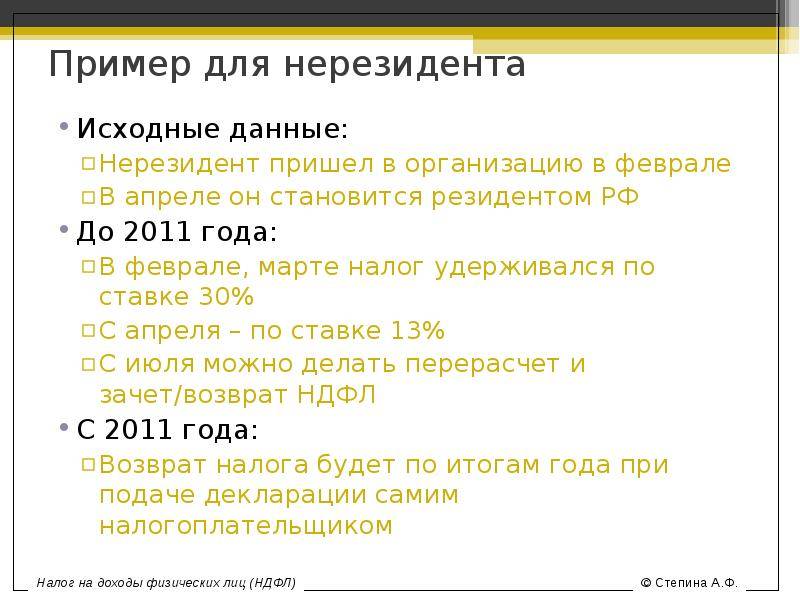

Кто является налоговым резидентом РФ

Резидентами признаются граждане РФ и иных государств, превышающие в России за последние 12 месяцев более 183 дней.Срок 183 дня не обязательно должен быть последовательным, главным является общее число дней в течение года, которых должно быть не менее 183 дней.

Нерезидентами считаются как российские, так и граждане иных стран, пребывающие в РФ менее 183 дней за 12 месяцев, следующих последовательно.

Исключением являются:

- Российские военные, которые проходят службу за границей.

- Государственные служащие, которые находятся за границей в служебных командировках.

Что касается служащих консульств, а также торговых представительств, то их статус определяют в общем порядке.

Как открыть счет

Для начала отметим, что для иностранцев предусмотрено два вида счетов:

- для нерезидентов (то есть для тех, у кого нет ВНЖ);

- для резидентов (для тех, кто уже получил вид на жительство ).

Для второй категории лиц процедура открытия счета проходит гораздо проще. Им необходимо предоставить лишь карту резидента – Tarjeta de identidad de extranjero, а к ней приложить пакет документов, который в индивидуальном порядке определяется банком.

Что касается тех, кто еще не приобрел официальный статус, то Центробанк Испании также разрешает им сотрудничать с банковскими учреждениями и открывать счета в любой валюте, включая евро. Единственное ограничение будет касаться снятия наличных в банкоматах, если понадобится получить деньги не европейскими банкнотами.

Так, к примеру, банк Barclays в рамках программы по борьбе с отмыванием денег может попросить предоставить документацию, подтверждающую вашу деятельность на родине, или налоговую отчетность за последние 5 лет.

Проще будут обстоять дела у тех, кто намерен приобрести на испанской территории недвижимость. А если еще и нанести визит в банк вместе с риелтором, который поддерживает с учреждением хорошие отношения, то дело наверняка увенчается успехом.

По словам тех, кто уже сталкивался с данным процессом, огромное влияние может оказать личное общение с представителями банка и взаимно проявленная симпатия. Причем обращаться лучше не в большой банк, а в маленький, который ценит каждого своего клиента.

Итак, допустим, ВНЖ у вас еще нет. В этой ситуации есть три варианта решения вопроса:

- Вам следует обратиться в любой полицейский участок с заявлением о выдаче вам удостоверения нерезидента. Для этого при себе нужно иметь паспорт и его ксерокопию. Оформление нужного документа займет порядка 10-15 дней.

- Ходатайствовать об открытии счета можно, непосредственно обратившись в сам банк. Некоторые учреждения могут пойти вам навстречу и подписать договор без карты нерезидента. Однако в течение 15 суток вас все равно попросят подтвердить свой статус. Так что идти в полицию придется и в этом случае.

- Многие банки берут на себя заботу об оформлении нерезидентской карты. Это означает, что уполномоченный специалист сам запрашивает в полиции нужный документ на основании подписанной вами доверенности. Такая услуга обойдется примерно в 15-20 евро. Счет вам откроют, но вот пользоваться им вы не сможете до того момента, пока полиция не выдаст карту.

Пакет документов

Набор бумаг, которые потребует банк для открытия счета нерезиденту и резиденту, будет существенно отличаться. Более того, каждый банк имеет право запросить дополнительные документы на свое усмотрение, например, выписку о движении средств на вашем счете в банке у вас на родине или декларацию об уплате налогов.

Тем, кто еще не получил ВНЖ, необходимо подготовить:

- заграничный паспорт;

- подтверждение места проживания (прописка);

- документ о трудовом статусе (зарплатный лист – salary statement);

- справку 2НДФЛ (PHYSICAL PERSONS INCOME CERTIFICATE );

- карту нерезидента – Certificado de no residencia.

Все эти бумаги необходимы банковскому учреждению для идентификации личности и понимания того, откуда вы получили имеющиеся у вас средства.

Базовый набор бумаг для резидента выглядит следующим образом:

- заграничный паспорт;

- карта резидента – Tarjeta de identidad de extranjero;

- номер NIE (регистрация в налоговой службе);

- подтверждение трудового статуса.

Все бумаги, которые были выданы за пределами Испании и составлены на иностранном языке, придется апостилировать и перевести на испанский или английский язык присяжным переводчиком. Однако учитывая то, что разные банки могут предъявлять разные требования, лучше перестраховаться и оформить все на государственном языке страны.

Основные налоговые льготы и вычеты в Испании

Основой фискальных поблажек в Европе являются налоговые вычеты. В Испании они зависят от множества факторов:

- состава и доходов семьи (супруги и их дети);

- состава и возраста проживающих совместно родственников, их трудоспособности, а также степени родства (по восходящей и нисходящей линии);

- факта инвестирования в экономику Испании (до 2013 года вычет предоставлялся за покупку собственного жилья);

- участия в системе социального и пенсионного страхования.

Список вычетов утверждается на государственном уровне и может быть расширен в каждом автономном сообществе. При этом льготы по разным направлениям суммируются, а не исключают друг друга.

Это позволяет упростить зачет сумм возмещения и обязательств по НДФЛ, если право на крупный вычет имеет один из супругов, а общий доход другой.

Наиболее распространенные виды снижения суммы налогов за год:

- на каждого получателя доходов – 5550 евро плюс вычет на каждого иждивенца;

- на детей – 1200 евро на каждого малыша до 3 лет;

- на нетрудоспособных родственников (проживающих совместно) – 1200 евро;

- для одиноких родителей – 1200 евро;

- при подаче совместной декларации – 3400 евро;

- за аренду основного жилья для налогоплательщиков моложе 35 лет – около 10 процентов от величины арендного платежа (утверждается на региональном уровне).

- на благотворительность – 10-30 % от суммы пожертвований.

Виды налогов в Испании

Существует множество различных групп, на которые можно разделить испанские налоги, но наиболее известные и часто используемые среди них – это прямые и косвенные налоги.

Существует множество различных групп, на которые можно разделить испанские налоги, но наиболее известные и часто используемые среди них – это прямые и косвенные налоги.

Прямыми налогами являются платежи, взимаемые с прямого или немедленного экономического потенциала, например, в отношении доходов и имущества.

Косвенные налоги, наоборот, – это те, которые применяются в отношении проявления косвенных или непосредственных экономических возможностей, например, на предметы производства или потребления.

Прямые налоги (Impuestos directos):

- налог на доходы физических лиц(Impuesto sobre la Renta de las Personas Físicas (IRPF) ( Ley 35/2006 de 28 de noviembre y Real Decreto 439/ 2007 de 30 de marzo));

- налог на прибыль нерезидентов(Impuesto sobre la Renta de no Residentes (Real Decreto Legislativo 5/2004, de 5 de marzo y Real Decreto 1776/2004, de 30 de julio)) (* этот налог взимается с дохода, полученного в Испании теми налогоплательщиками, которые не проживают в данной стране);

- налог на прибыль(Impuesto sobre Sociedades (IS) (Real Decreto Legislativo 4/2004, de 5 de marzo y Real Decreto 1777/2004, de 30 de julio, por el que se aprueba el Reglamento)) (* этот налог взимается с прибыли организаций, предприятий);

- налог на наследство и дарение(Impuesto sobre Sucesiones y Donaciones (Ley 29/1987, de 18 de diciembre, y Real Decreto 1629/1991, de 8 de noviembre)) (* этот налог уплачивают граждане, получившие денежную сумму или какое-либо имущество бесплатно. К данной категории относятся случаи наследования от умершего человека (“mortis causa”) или получения дарения от живого гражданина («inter vivos»));

- налог на имущество(Impuesto sobre el Patrimonio (Ley 19/1991, de 6 de junio)).

Косвенные налоги (Impuestos indirectos):

- налог на добавленную стоимость(Impuesto sobre el Valor Añadido (IVA) (Ley 37/1992, de 28 de diciembre, y Real Decreto 1624/1992, de 29 de diciembre));

- налог на передачу имущества и документальное оформление юридических актов(Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPAJD) (Real Decreto Legislativo 1/1993, de 24 de septiembre y Real Decreto 828/1995, de 29 de mayo)) (* этот налог имеет очень широкую сферу применения и подразделяется на несколько форм. Необходимо выделить такие направления, как операции по передаче (купля-продажа) всех видов имущества и прав, а также определенные операции и действия, проводимые предприятиями (компаниями), которые документируются официально. Налогоплательщиком в этом случае выступает покупатель, а не продавец);

- таможенный доход(Renta de Aduanas (Reglamento (CEE) 2913/92 del Consejo, de 12 de octubre de 1992, por el que se aprueba el Código Aduanero Comunitario));

- налог на страховые взносы(Impuesto sobre las Primas de Seguros(Ley 13/1996, de 30 de diciembre, de medidas fiscales, administrativas y del orden social));

- игорный налог(Tributos sobre el Juego (Ley 13/2011, de 27 de mayo, de regulación del juego));

- специальные налоги(Impuestos Especiales (Ley 38/1992, de 28 de diciembre y Real Decreto 1165/1995, de 7 de julio)) (* эти налоги уплачиваются только при покупке или потреблении определенных товаров/услуг. Например, приобретение и употребление алкоголя, табака или использование углеводородов, а также регистрация транспортных средств. Дело в том, что употребление или использование всего вышеперечисленного создает дополнительные социальные расходы (например, затраты на здравоохранение в связи со злоупотреблением алкоголя или табака)).

Кроме перечисленных общих налогов в Испании следует иметь в виду и существование местных платежей, устанавливаемых муниципалитетами каждой провинции. Наиболее важными из них являются: налог на недвижимость, налог на экономическую деятельность и налог на транспортные средства с механическим приводом. Также автономные сообщества Испании имеют возможность устанавливать другие налоги или платежи по своему усмотрению.

Частые вопросы

В ходе открытия счета у потенциальных клиентов банков возникает множества вопросов, что вполне ожидаемо. Попытаемся ответить на наиболее часто встречающиеся.

Допускается ли открытие сберегательного счета на имя компании?

Да, такой вариант взаимодействия с банком возможен. Но для начала придется открыть базовый дебетовый счет, через который и будут проводиться все операции по сберегательному.

Как получить карту нерезидента?

Для этого нужно обратиться в управление полиции с заявлением, паспортом и его копией. На проведение данной процедуры уходит обычно порядка 10-15 дней.

Структура налоговой системы в Испании

Испанская налоговая система самая молодая среди государств ЕС.

Состоит из трех уровней:

- Общегосударственные:

- с дохода с физических лиц;

- с прибыли от коммерческой и предпринимательской деятельности;

- дополнительные платежи.

- Региональные:

- платежи с проведения экономической деятельности;

- по проведенным экономическим операциям;

- с операций связанных с признанием прав собственности;

- некоторые дополнительные платежи.

- Местные налоги:

- на транспортные средства;

- на недвижимость;

- другие платежи.

Со многими странами Испания заключила договора для избежания двойного налогообложения. В ближайшее время запланировано подписание договора и с Украиной.

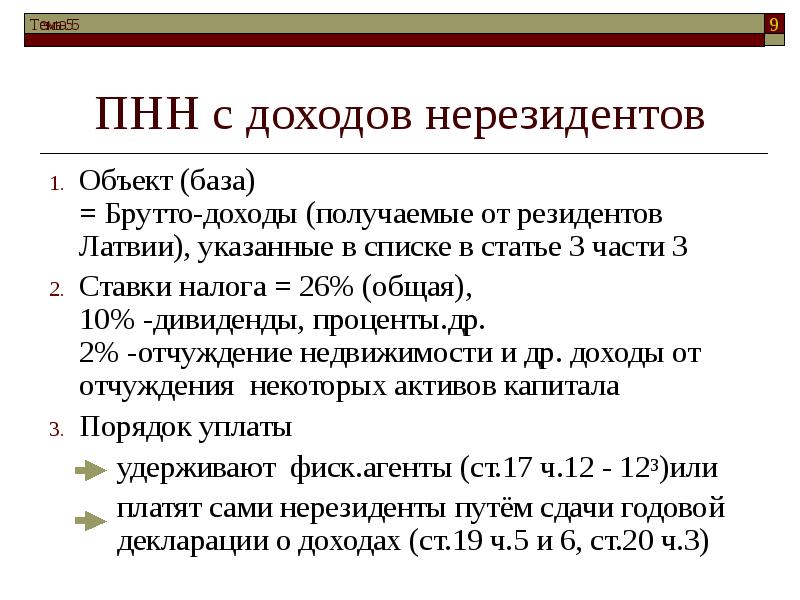

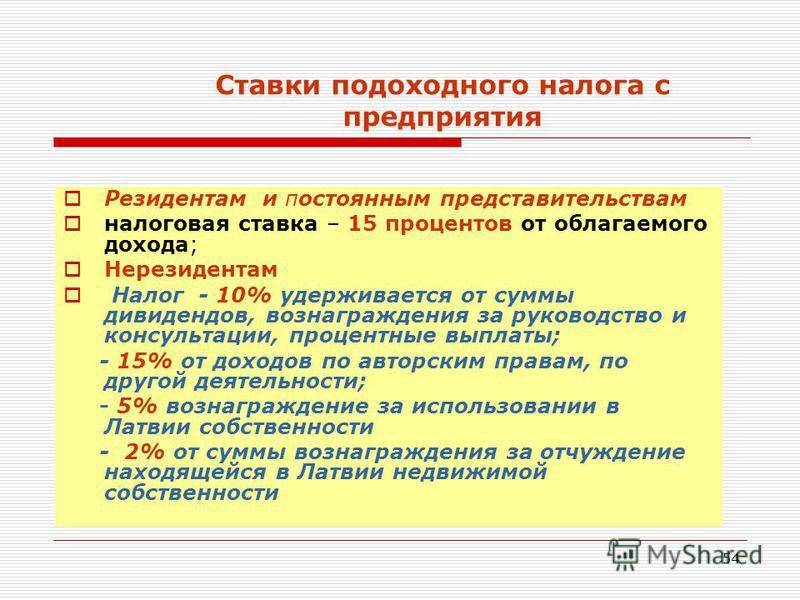

Сборы, уплачиваемые нерезидентами

Все, кто проживает за пределами Испании более 183 дней в календарном году, являются нерезидентами. Однако это не освобождает их от уплаты налогов, если они получают доходы от источников в Испании либо имеют имущество в стране, либо несут налогооблагаемые расходы. Учитывая это, лица со статусом «no residentes» в зависимости от обстоятельств и вида их деятельности должны будут уплатить:

- НДФЛ для нерезидентов (IRNR);

- муниципальный налог на недвижимость (IBI);

- налог на передачу имущества и документальное оформление юридических актов (ITPAJD);

- налог на транспортное средство, зарегистрированное в Испании (IVTM);

- налог на дорогостоящее имущество (Impuesto sobre el Patrimonio).

Порядок уплаты налогов

Любой испанский налогоплательщик независимо от его статуса должен иметь налоговый номер. Если речь идет о нерезиденте, его функции выполняет идентификационный номер иностранца или NIE. Получить его можно в отделении полиции по месту пребывания.

Сроки для уплаты налогов в каждом отдельном случае будут отличаться.

Например, IRNR от аренды недвижимости декларируется в течение первых 20 календарных дней января, апреля, июля и октября в отношении дохода, дата начисления которого включена в предыдущий календарный квартал. Если это IRNR от продажи недвижимости, он декларируется в течение 3 месяцев после передачи объекта.

При уплате IRNR иностранцем подается декларация о доходах по форме 210 или любой другой форме в зависимости от ситуации. Это не касается тех налогов, которые были удержаны налоговыми агентами, или доходов, которые освобождены от налогообложения.

Существует минимум 2 способа подачи налоговой декларации нерезидентом:

- подать декларацию в бумажном виде и уплатить налог через финансовые организации, сотрудничающие с налоговой службой либо непосредственно через офис АЕАТ. Инструкции по заполнению налоговой декларации на испанском языке можно найти здесь.

- подать декларацию и платить налоги через интернет-офис АЕАТ. Информация о подаче электронной декларации здесь.

Налоговые льготы в Испании

Самая распространенная форма налоговых поблажек в Испании – это налоговые вычеты. То есть это суммы, на которые может быть уменьшена налогооблагаемая база.

Перечень применяемых вычетов утверждается на государственном уровне, однако может быть расширен регионами.

Самые распространенные виды вычетов:

- 1,2 тыс. евро на каждого ребенка, не достигшего 3-летнего возраста;

- 1,2 тыс. евро на нетрудоспособных членов семьи;

- 1,2 тыс. евро для одиноких родителей;

- 3,4 тыс. евро в случае декларирования доходов на семейную единицу;

- 10 % от стоимости аренды жилья, если жилье арендует молодой человек до 35 лет;

- 10-30 % от благотворительных взносов, перечисленных налогоплательщиком.

Чтобы получить льготы по налогообложению, многие иностранцы регистрируются на Канарах. Дело в том, что налоги на Канарских островах взимаются по пониженным ставкам, так как регион признан особой экономической зоной.