Вадим Жоров: Гражданство Израиля и налоговые льготы

Основатель Российско-Израильского консультационного центра РИКЦ поделился полезными знаниями о налоговых льготах в Израиле для новых репатриантов.

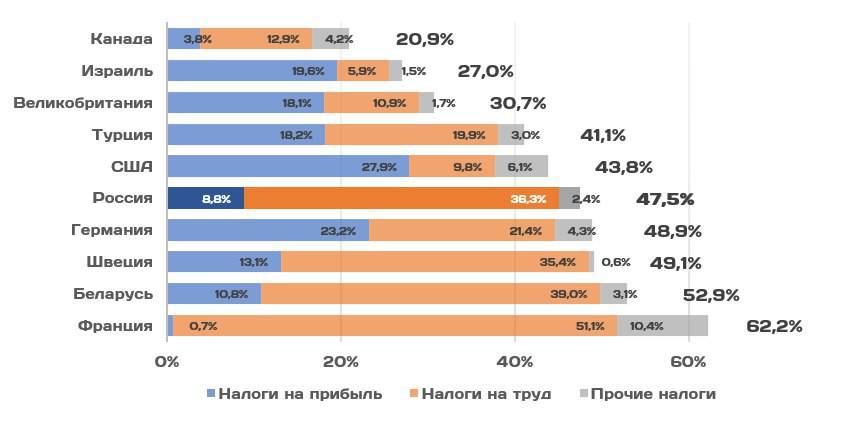

Израиль — достаточно молодое государство, в котором тем не менее существует сложная налоговая система, в основе позаимствованная у Англии. На сегодняшний день здесь законодательно закреплены одни из самых выгодных налоговых льгот в мире для людей, совершающих репатриацию.

Новый репатриант становится налоговым резидентом сразу после получения гражданства. При необходимости отсрочить этот процесс до одного года, подается запрос на так называемый период адаптации.

В случае непроживания в Израиле минимум 183 дня в году, гражданин не будет считаться налоговым резидентом и освобождается от уплаты налогов. Однако если центр жизни находится в Израиле, члены семьи живут в стране, постоянно работают или посещают образовательные учреждения, налоговое резидентство сохраняется.

Безусловно, наибольший интерес вызывают льготы на активный и пассивный доход, полученный за пределами Израиля — так называемые налоговые каникулы.

Любой существующий доход, источником которого не является Израиль, не облагается налогом на протяжении 10 лет с момента репатриации и не подлежит декларированию. Таким образом, новый гражданин может быть освобожден от налогового бремени доходов, полученных от деятельности за границей: бизнеса (зарегистрированного до репатриации), инвестиций, сдачи недвижимости в аренду, гонораров и зарплат, дивидендов иностранных ценных бумаг, прибыли после продажи имущества и активов. Это является отличным бонусом, хотя и не освобождает от уплаты налогов в странах получения дохода

Важно отметить, что налоговые каникулы ни при каких условиях не распространяются на доход, полученный от ведения бизнеса в Израиле, а так же на активный доход за границей, если бизнес открыт после получения израильского гражданства

По истечении 10 лет после репатриации необходимо отчитываться государству Израиль о любых доходах. Несмотря на то, что между Израилем и Россией заключена налоговая конвенция и нет двойного налогообложения, приходится покрывать разницу в размере подоходного налога для достижения максимального значения 25% (а иногда до 50%).

Кроме налоговых каникул, для новых репатриантов при въезде в страну действуют таможенные льготы на ввоз личных вещей, бытовой техники, мебели и автомобилей, а так же льгота на три года при покупке транспортного средства: оплата 50% общих налоговых сборов и НДС.

Чтобы сделать процесс абсорбции максимально комфортным, Израиль освобождает новых репатриантов от уплаты налога социального страхования (Битуах Леуми) в течение первого года жизни в стране и еще на 3,5 года частично от подоходного налога. В течение 10 лет не облагаются налогом и пенсионные накопления. А вот освобождение от налогообложения по процентным вкладам в иностранной валюте (не шекелях) происходит на целых 20 лет. Правда есть небольшой нюанс: источником депозита должны являться только деньги, которые принадлежали человеку до репатриации и были вложены в один из банков Израиля.

Израильское налогообложение крайне лояльно к новым репатриантам, приобретающим недвижимость в стране. Существуют следующие ступени налоговых ставок при приобретении квартиры новым репатриантом: на часть стоимости до 1,672,385 шек. – 0.5%; на часть стоимости свыше 1,672,385 шек. – 5%. При этом закон не регламентирует, единственная это недвижимость или дополнительная, проживают в ней или нет.

Налоговое законодательство с каждым годом развивается и дополняется, поэтому разобраться во всех его тонкостях без помощи профессионалов крайне сложно. Российско-Израильский консультационный центр РИКЦ предлагает квалифицированную помощь и рекомендации по налогообложению, вопросам открытия бизнеса и инвестиций, продлению даркона и избежанию штрафов от государственных учреждений, медицинскому страхованию и получению гражданства.

Действуете вы самостоятельно или с помощью специалистов РИКЦ, мы рекомендуем следить за обновлениями законодательства стран, резидентом которых являетесь, потому что финансовая грамотность – залог вашего спокойствия и успеха.

Налоговая система Израиля

Налоговая система Израиля формировалась на базе британского налогового законодательства, который был в Израиле взят за основу в 1948 году в год объявления независимости государства Израиль. С тех пор израильское налоговое законодательство непрестанно усовершенствуется. Основным законом о налогах в Израиле является «Закон о налогообложении». Вся система налогообложения основывается на принципе резидентства. Каждые пять лет в Израиле проводят изучение потребительской корзины. Исходя из этого, все израильское население делится на 10 групп, основным критерием при этом является покупательная способность каждой категории населения. Если существует необходимость, государство доплачивает определенные установленные выплаты, чтобы поднять до уровня прожиточного минимума. Надо сказать, что в Израиле прожиточный минимум составляет 450 долларов США или 1800 шекелей, тогда как минимальная заработная плата составляет 900 долларов, или 3600 шекелей.

Налоговая система Израиля формировалась на базе британского налогового законодательства, который был в Израиле взят за основу в 1948 году в год объявления независимости государства Израиль. С тех пор израильское налоговое законодательство непрестанно усовершенствуется. Основным законом о налогах в Израиле является «Закон о налогообложении». Вся система налогообложения основывается на принципе резидентства. Каждые пять лет в Израиле проводят изучение потребительской корзины. Исходя из этого, все израильское население делится на 10 групп, основным критерием при этом является покупательная способность каждой категории населения. Если существует необходимость, государство доплачивает определенные установленные выплаты, чтобы поднять до уровня прожиточного минимума. Надо сказать, что в Израиле прожиточный минимум составляет 450 долларов США или 1800 шекелей, тогда как минимальная заработная плата составляет 900 долларов, или 3600 шекелей.

Налоговая система Израиля предполагает наличие двух категорий налогоплательщиков: предприниматели и работники, работающие по найму. Налоговые декларации каждый год подают в обязательном порядке те граждане Израиля, годовой доход которых превышает 590 тысяч шекелей, что в долларовом эквиваленте соответствует 147,5 тысяч долларов. Подают в обязательном порядке налоговую декларацию и те, кто работает на нескольких работах. Всеми налогами в Израиле занимается Управление государственных доходов, во главе которого находится Министр государственных доходов. В структуру управления включены следующие службы:

Налоговая служба;

Таможенное управление, которое занимается, в том числе и вопросами НДС;

Отдел юридический;

Экономическое подразделение, в которое входят мини-отделы по прогнозированию и макроэкономике.

Сегодня в налоговой системе Израиля по всей стране работает 5800 сотрудников, в таможенном управлении – около 3000 тысяч.

Налоговая служба Израиля имеет свою структуру, в которую входят отделы по камеральным проверкам, по обучению сотрудников управления, по проверке и разбору жалоб, по налогам на недвижимость, а также юридический отдел, занимающийся работой по соглашениям во избежание двойного налогообложения.

Вся территория Израиля разбита на 43 округа, а значит, в этих округах функционирует 43 финансовые инспекции, для каждого округа предусмотрена своя.

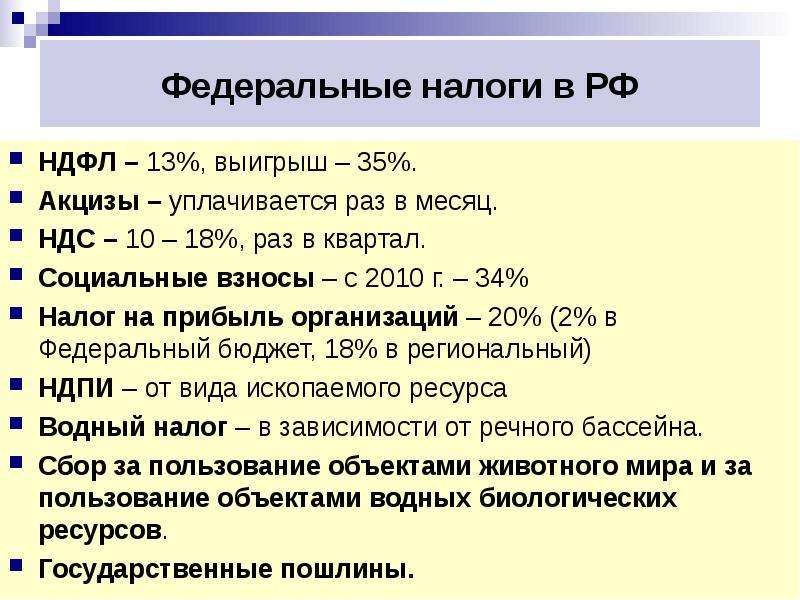

Налоги в Израиле существуют государственные, сюда входит и хорошо известный всем налогоплательщикам – подоходный налог в Израиле, который начисляется по прогрессивной шкале; таможенные налоги, которые имеют название таможенных пошлин. Таможенные пошлины в свою очередь состоят их двух составляющих: из собственно таможенных пошлин в размере 7% и налога в Израиле на покупку в размере 9%. В Израиле существует и такой вид налога как НДС, взимающийся в размере 17%, а также разные сборы и пошлины. Есть налоги муниципальные, а также в систему налогообложения Израиля входит и общественное страхование – отчисление в размере 9%.

Налоги для физических лиц

Статус налогового резидента

Статус налогового резидента в Израиле присваивается, если человек проводит в стране 183 дня в году и больше. Также действует принцип «центра жизненных интересов», который учитывает семейные, социальные и экономические связи с Израилем. При наличии подтвержденных связей достаточно присутствовать в Израиле всего 30 дней в году.

«Если ваша семья живет в Израиле, если вы проводите тут больше времени, чем в любой другой стране мира, нет смысла высчитывать дни и стараться провести в Израиле меньше шести месяцев в году, от статуса налогового резидента это не избавит», — поясняет Эли Гервиц, адвокат и президент израильской русскоязычной адвокатской коллегии «Эли (Илья) Гервиц».

Подоходный налог («мас ахнаса»)

Подоходный налог действует на все личные доходы физических лиц: заработную плату, доход от ведения бизнеса (кроме сельскохозяйственного производства), пенсионные пособия и другие.

Ставка налога прогрессивная в зависимости от размера дохода:

| Ежемесячный доход (шекель) | Годовой доход (шекель) | Ставка |

| До 6 290 | До 75 480 | 10% |

| 6 291 — 9 030 | 75 481 — 108 360 | 14% |

| 9 031 — 14 490 | 108 361 — 173 880 | 20% |

| 14 491 — 20 140 | 173 881 — 241 680 | 31% |

| 20 141 — 41 910 | 241 681 — 502 920 | 35% |

| Более 41 911 | Более 502 921 | 47% |

Физлица, чей годовой доход превышает 647 640 шекелей, платят на эту сумму дополнительные 3%. Это так называемый налог на особо высокий доход с суммарной ставкой 50%.

Пример расчета подоходного налога для зарплаты 100 000 шекелей в год:

75 480 х 10% + (100 000 — 75 480) х 14% = 7 548 + 3 433 = 10 981 шекель

В общем виде налоговые обязательства резидентов, которые получают доход только от трудовой занятости, выполняются их работодателем. Самостоятельно подавать налоговую декларацию нужно в следующих случаях:

- если у вас несколько мест работы или источников дохода;

- если ваш годовой заработок превышает 590 000 шекелей;

- если вы нерезидент и налог на доход не удерживается у источника.

В целом принципы налогообложения резидентов и нерезидентов одинаковы, однако для них действуют разные льготы. Также существуют дополнительные правила для новых иммигрантов, репатриантов и экспатов.

Льготы для резидентов

В Израиле действует система «льготных налоговых единиц» («некудот зикуй»), которая позволяет снизить подоходные налоги.

Определенным категориям лиц полагаются налоговые единицы, каждая из которых в 2021 году дает налоговый вычет в размере 218 шекелей в месяц или 2616 в год.

Основные налоговые единицы:

- Гражданин Израиля — 2,25

- Женщина — 0,5

- Несовершеннолетний работник (16-18 лет) — 1

- Льготы на детей — от 0,5 до 2,5 в зависимости от возраста ребенка

- Солдаты — от 1 до 2 в зависимости от срока службы

Таким образом, каждый гражданин Израиля имеет как минимум 2,25 балла, что дает 5 886 шекелей в год. Если ваш подоходный налог не превышает эту сумму, то он фактически погашается за счет «некудот зикуй».

Льготы для иммигрантов и репатриантов

В течение первых 18 месяцев пребывания в стране им положены 3 льготные единицы «некудот зикуй», на следующий год — 2 и на третий — 1.

Например, если вы переехали в Израиль, но при этом сдаете квартиру в России, налог на арендный доход вам платить не нужно.

Не будет облагаться налогом в первые 10 лет и прирост капитала при продаже зарубежных активов. Если вы стали налоговым резидентом в 2021 году, а квартиру в России продадите, скажем, в 2026-м, то налог на прибыль не заплатите.

Льготы для квалифицированных экспатов

Приглашенным из-за границы экспертам и лекторам тоже предоставляются льготы. Это касается узкоспециализированных знаний и навыков, которыми не владеют израильские специалисты.

Подтвержденный статус иностранного эксперта позволяет платить не более 25% налога на определенный размер дохода в течение 3 лет с возможным продлением до 5 лет.

В первые 12 месяцев работы в Израиле также можно вычесть из налогообложения расходы на проживание (до 330 шекелей в день или 50% от заработной платы) и некоторые коммунальные услуги. Для этого необходимо сохранить договор аренды, гостиничные счета и квитанции об оплате ЖКУ.

Помимо подоходного налога физические лица платят взносы в национальную систему страхования и налог на страхование здоровья.

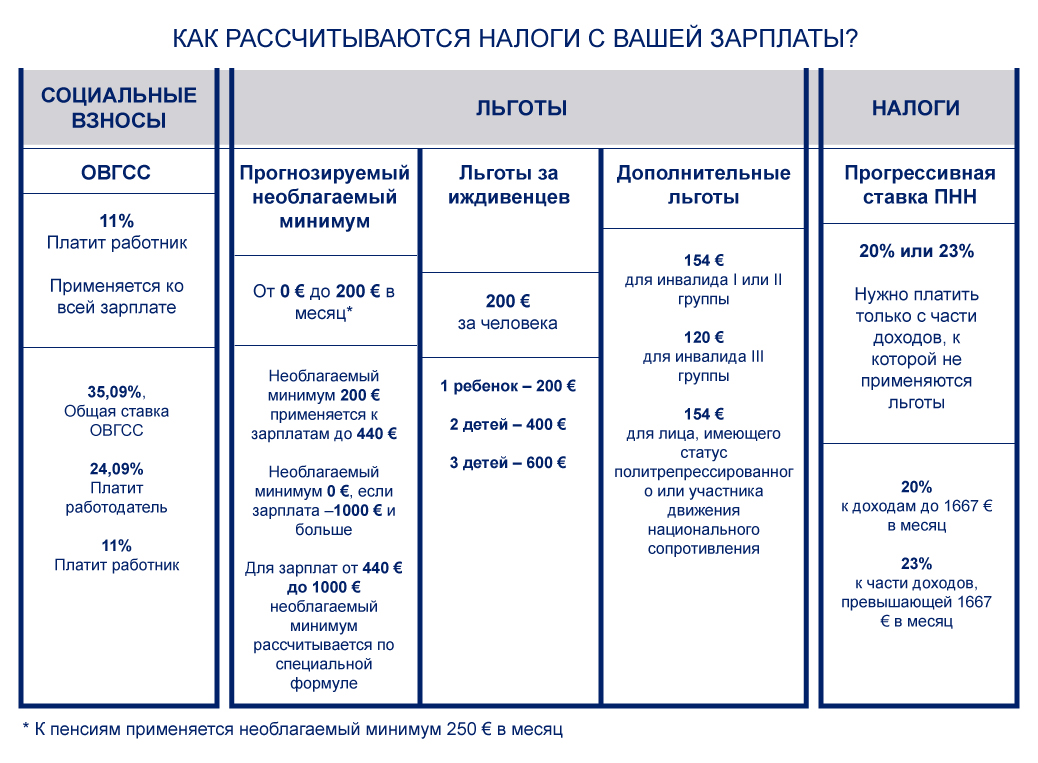

Механизм уплаты налогов для иностранцев в Испании

Каждый испанский налогоплательщик кроме имени или названия компании должен иметь еще один идентификатор – уникальный номер NIF. Резидентам страны его выдают налоговые органы (внутренний документ – DNI), а нерезиденты могут получить код в главном Управлении полиции или в испанском консульстве в собственной стране: идентификационный номер иностранца – NIE. Этот код используется и при заполнении деклараций, и при уплате налогов в банке.

Каждый испанский налогоплательщик кроме имени или названия компании должен иметь еще один идентификатор – уникальный номер NIF. Резидентам страны его выдают налоговые органы (внутренний документ – DNI), а нерезиденты могут получить код в главном Управлении полиции или в испанском консульстве в собственной стране: идентификационный номер иностранца – NIE. Этот код используется и при заполнении деклараций, и при уплате налогов в банке.

Часто большой проблемой для нерезидентов становится своевременное перечисление фискальных обязательств.

Иногда назначения посредника требуют сами налоговики.

Однако следует иметь в виду, что не все налоговые платежи производятся на основании декларации. Например, муниципальный налог на владение имуществом уплачивается на основании счета, ежегодно направляемого налоговыми инспекторами, а налог на прирост капитала от продажи недвижимости удерживается из договорной суммы и перечисляется продавцом.

Налоги с пассивных доходов (процентов по депозитам) могут удерживаться банками.

Как подать декларацию по IRNR

Нерезидент в Испании должен не только уплачивать налоги, но и вовремя их декларировать. Если для компаний, работающих в королевстве через представительства, обязанность регулярно заполнять декларацию хорошо знакома, то для частных лиц, владеющих жилой недвижимостью в стране, данный момент нередко становится сюрпризом.

Нерезидент в Испании должен не только уплачивать налоги, но и вовремя их декларировать. Если для компаний, работающих в королевстве через представительства, обязанность регулярно заполнять декларацию хорошо знакома, то для частных лиц, владеющих жилой недвижимостью в стране, данный момент нередко становится сюрпризом.

Поскольку неподача отчетности и несвоевременная уплата налогового обязательства грозит неприятностями, отчет по Impuesto sobre la Renta de no Residentes или IRNR (форма 210) лучше заполнить и предоставить в налоговую (Agencia Tributaria) до 31 декабря года, следующего за отчетным.

Для облегчения жизни нерезидентов заполнение и подача декларации Modelo 210 возможна в электронном виде:

- Сервис по заполнению отчета находится на сайте Налоговой службы .

- В «теле» отчета нужно указать свои данные (ФИО или название компании, а также статус по отношению к юрлицу).

- Обязательно следует указать отчетный период.

- Выбрать из предложенного списка тип доходных операций.

- Подробно расписать данные о плательщике в стране его налогового резидентства и сделать отметку о наличии соглашения с Испанией об избежании двойного налогообложения (здесь может потребоваться сертификат резидента другой страны).

- В расчетной части декларации нужно указать не только соответствующую ставку налога, но и все вычеты, на которые плательщик имеет право (с учетом действующего межправительственного соглашения). Суммы, уменьшающие обязательство, подтверждаются документально (оригиналы счетов, актов и накладных, сертификаты дарополучателей, если плательщик перечислял средства на благотворительность).

- Полученная в результате расчета положительная разница может быть оплачена в одном из испанских или иностранных банков.

- Отрицательный результат можно заявить к возмещению из бюджета страны или «простить» в пользу королевства.

- Отослать отчет через интернет может только обладатель цифровой подписи, остальные должны предоставить бумажный вариант документа в налоговую лично или по почте.

Как платит налоги гражданин Израиля по истечению 10-ти лет после алии?

Доходы гражданина Израиля от трудовых отношений с зарубежными компаниями подпадают под налогообложение на общих основаниях:

Если физически работы выполняются из Израиля, то по налоговому законодательству Израиля;

Если гражданин Израиля выезжает для выполнения работ, например, в Россию и там получает свою зарплату, то он платит сначала российские налоги, а потом доплачивает в Израиле разницу, если по израильскому законодательству налоговая ставка выше российской. Обычно она выше.

- Все о налоговых льготах для новых репатриантов

- Основные виды ответственности за нарушение налогового законодательства в Израиле

- Скрывать налоги – дороже, чем их платить!

Налоги для физических лиц

Статус налогового резидента

Статус налогового резидента в Израиле присваивается, если человек проводит в стране 183 дня в году и больше. Также действует принцип «центра жизненных интересов», который учитывает семейные, социальные и экономические связи с Израилем. При наличии подтвержденных связей достаточно присутствовать в Израиле всего 30 дней в году.

«Если ваша семья живет в Израиле, если вы проводите тут больше времени, чем в любой другой стране мира, нет смысла высчитывать дни и стараться провести в Израиле меньше шести месяцев в году, от статуса налогового резидента это не избавит», — поясняет Эли Гервиц, адвокат и президент израильской русскоязычной адвокатской коллегии «Эли (Илья) Гервиц».

Подоходный налог («мас ахнаса»)

Подоходный налог действует на все личные доходы физических лиц: заработную плату, доход от ведения бизнеса (кроме сельскохозяйственного производства), пенсионные пособия и другие.

Ставка налога прогрессивная в зависимости от размера дохода:

| Ежемесячный доход (шекель) | Годовой доход (шекель) | Ставка |

| До 6 290 | До 75 480 | 10% |

| 6 291 — 9 030 | 75 481 — 108 360 | 14% |

| 9 031 — 14 490 | 108 361 — 173 880 | 20% |

| 14 491 — 20 140 | 173 881 — 241 680 | 31% |

| 20 141 — 41 910 | 241 681 — 502 920 | 35% |

| Более 41 911 | Более 502 921 | 47% |

Физлица, чей годовой доход превышает 647 640 шекелей, платят на эту сумму дополнительные 3%. Это так называемый налог на особо высокий доход с суммарной ставкой 50%.

Пример расчета подоходного налога для зарплаты 100 000 шекелей в год:

75 480 х 10% + (100 000 — 75 480) х 14% = 7 548 + 3 433 = 10 981 шекель

В общем виде налоговые обязательства резидентов, которые получают доход только от трудовой занятости, выполняются их работодателем. Самостоятельно подавать налоговую декларацию нужно в следующих случаях:

- если у вас несколько мест работы или источников дохода;

- если ваш годовой заработок превышает 590 000 шекелей;

- если вы нерезидент и налог на доход не удерживается у источника.

В целом принципы налогообложения резидентов и нерезидентов одинаковы, однако для них действуют разные льготы. Также существуют дополнительные правила для новых иммигрантов, репатриантов и экспатов.

Льготы для резидентов

В Израиле действует система «льготных налоговых единиц» («некудот зикуй»), которая позволяет снизить подоходные налоги.

Определенным категориям лиц полагаются налоговые единицы, каждая из которых в 2021 году дает налоговый вычет в размере 218 шекелей в месяц или 2616 в год.

Основные налоговые единицы:

- Гражданин Израиля — 2,25

- Женщина — 0,5

- Несовершеннолетний работник (16-18 лет) — 1

- Льготы на детей — от 0,5 до 2,5 в зависимости от возраста ребенка

- Солдаты — от 1 до 2 в зависимости от срока службы

Таким образом, каждый гражданин Израиля имеет как минимум 2,25 балла, что дает 5 886 шекелей в год. Если ваш подоходный налог не превышает эту сумму, то он фактически погашается за счет «некудот зикуй».

Льготы для иммигрантов и репатриантов

Для иммигрантов и вернувшихся в страну репатриантов после 10 лет отсутствия в Израиле действуют особые налоговые правила.

В течение первых 18 месяцев пребывания в стране им положены 3 льготные единицы «некудот зикуй», на следующий год — 2 и на третий — 1.

Например, если вы переехали в Израиль, но при этом сдаете квартиру в России, налог на арендный доход вам платить не нужно.

Не будет облагаться налогом в первые 10 лет и прирост капитала при продаже зарубежных активов. Если вы стали налоговым резидентом в 2021 году, а квартиру в России продадите, скажем, в 2026-м, то налог на прибыль не заплатите.

Льготы для квалифицированных экспатов

Приглашенным из-за границы экспертам и лекторам тоже предоставляются льготы. Это касается узкоспециализированных знаний и навыков, которыми не владеют израильские специалисты.

Подтвержденный статус иностранного эксперта позволяет платить не более 25% налога на определенный размер дохода в течение 3 лет с возможным продлением до 5 лет.

В первые 12 месяцев работы в Израиле также можно вычесть из налогообложения расходы на проживание (до 330 шекелей в день или 50% от заработной платы) и некоторые коммунальные услуги. Для этого необходимо сохранить договор аренды, гостиничные счета и квитанции об оплате ЖКУ.

Страховые взносы («Битуах Леуми»)

Помимо подоходного налога физические лица платят взносы в национальную систему страхования и налог на страхование здоровья.

Пенсионная программа Израиля

Пенсионные выплаты начисляются израильским гражданам из двух источников – Государственной системы страхования (Битуах Леуми) и налоговых отчислений. Размер налогов на пенсию и пенсионных пособий пересматривается каждый год.

При достижении возраста 67 лет для мужчин и 64 года для женщин Битуах Леуми начинает выплачивать пенсионеру пособие по старости. Минимальная ежемесячная выплата составляет 356 евро для лиц, проработавшие на территории Израиля 9 лет и меньше. За каждый год работы сверх 9 лет пенсионер получает надбавку в 2% до максимальных 523 евро в месяц. Гражданин Израиля может отложить выплату пособия по старости до достижения им 70 лет и в этом случае получить дополнительную выплату в размере 5% за каждый год отсрочки. В случае проживания пенсионера за рубежом, пособие по старости выплачивается при наличии специальных договоренностей между иностранным государством и Израилем.

В соответствии с системой налогообложения Израиля, каждый гражданин перечисляет 6% заработной платы в фонд страхования. Со стороны работодателя на страховой счет сотрудника переводятся суммы в размере 6,5% от зарплаты на пенсию и 6% отчислений на случай увольнения. В Израиле существует 3 страховых пенсионных фонда, отличающиеся друг от друга размером комиссионных, величиной ежемесячных отчислений и видом страхования: Керен пенсия, Купат гемель и Битуах манаэлим. Всю информацию о пенсионных накоплениях можете узнать, обратившись в нашу компанию.

Вид на жительство в Израиле 2019 – Помощь экспертов при оформлении ВНЖ, налогового резидентство и гражданства Израиля, а также при открытии компании в Израиле с особым налоговым статусом

Чтобы минимизировать финансовые расходы, потери времени и нервов при оформлении ВНЖ, налогового резидентство и гражданства Израиля, а также при открытии компании в Израиле с особым налоговым статусом, рекомендуем воспользоваться помощью опытных экспертов из числа наших партнеров.

Они также помогут вам инвестировать в устойчивые проекты. Инвестиционные объекты, приобретенные после тщательной проверки с привлечением профессиональной команды, будут приносить стабильный доход, помогая создавать высококлассный и оптимально работающий портфель активов.

Наши партнеры нацелены на то, чтобы предложить международным инвесторам с высоким состоянием возможность вкладывать деньги в Израиль и создавать собственный инвестиционный портфель с потенциалом для обеспечения стабильной прибыли и роста капитала.

Они ориентированы на долгосрочную перспективу, используя свои знания, опыт и ресурсы для поиска уникальных инвестиционных возможностей и получения максимальной прибыли для инвесторов. Как правило, инвестирование осуществляется в компании со следующими характеристиками:

Передовая жизнеспособная технология, реализованная в существующих продуктах с растущими продажами.

Постоянный поток доходов и поток клиентов.

Работа на высокоразвитом рынке.

Очевидный потенциал для завоевания лидирующей доли рынка.

Опытная команда управленцев.

Помимо инвестиционных потребностей, наши партнеры понимают и другие потребности клиентов в таких областях как финансовые консультации. Вот почему они разработали уникальные решения, подходящие для состоятельных зарубежных клиентов, имеющих интересы в Израиле.

Речь идет помимо прочего о доверительном управлении семейным капиталом (услуги семейного офиса): консультационные услуги, которые ориентированы на уникальные потребности состоятельных семей с интересами на израильской земле, охватывающие оптимизацию капитала, налоговой и правовой структуры активов.

Также возможно оказание помощи в области оптимизации состава активов и структуры капитала. История показывает, что многие состоятельные люди из-за рубежа при начале деятельности в Израиле, несмотря на свои лучшие намерения, игнорируют или откладывают принятие важных решений в этих сферах и зачастую невольно создают риски не только для себя, но и для будущих поколений.

Запросите любую интересующую вас информацию о процессе оформления (налогового) резидентства и/или гражданства за рубежом, и мы с радостью вам быстро поможем. Обращайтесь к нашим специалистам по адресу info@offshore-pro.info

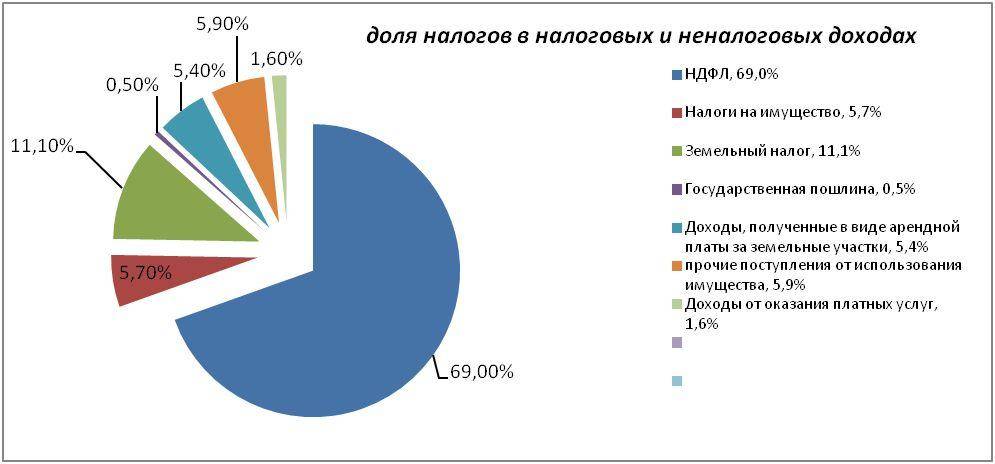

Основные налоги для репатриантов

Основным налогом для физических лиц выступает подоходный. В Израиле он взимается по прогрессивной шкале с использованием ступенчатой системы вычислений. Это значит, что чем больше доход, тем выше применяемая ставка, а, следовательно, и величина НДФЛ.

Ступени подоходного налога в Израиле

В 2023 году применяются такие ставки:

| Ступень | Величина дохода в шекелях | Процентная ставка, % |

| I | До 6 790 | 10 |

| II | От 6 791 до 9 730 | 14 |

| III | От 9 731 до 15 620 | 20 |

| IV | От 15 621 до 21 710 | 31 |

| V | От 21 711 до 45 180 | 35 |

| VI | От 45 181 до 58 190 | 47 |

| VII | От 58 191 и выше | 50 |

Кроме подоходного налога физические лица в Израиле оплачивают такие фискальные платежи:

- Муниципальный – арнона. Им облагается владелец недвижимости либо человек, который арендует помещение на длительное время. Величина арноны зависит от площади жилья и муниципалитета. Средний размер – 200 шекелей.

- На недвижимость. В израильском государстве не берется налог на недвижимость в случае ее дарения или получения в наследство. Действуют такие налоги на недвижимое имущество:

- Мас-рехиша – налог с покупателя объекта. Применяемая ставка – 8-10% от стоимости помещения, указанной в договоре.

- Мас шевах – налог с продавца. Оплачивается с прибыли от разницы между покупной и продажной стоимостью недвижимости.

- Мас рехуш – налог по ставке 1% на недвижимость, которой не пользуются.

- Хэтель хашбаха – налог с владельца земли. Начисляется в случае обновления (реконструкции) объекта, которое приводит к увеличению его стоимости. Перечисляется в местный бюджет при утверждении плана реконструкции.

- На доход от сдачи недвижимости в аренду – минимальная ставка 31%.

Еще один вид фискальных платежей – это отчисления в Ведомство национального страхования. Каждый израильтянин, достигший возраста 18 лет, должен оплачивать страховые взносы по национальному страхованию и страхованию здоровья. Их размер зависит от уровня дохода плательщика.