Введение в обращение евро

В 1992 году в Маастрихте странами, входящими в Европейское экономическое общество (ЕЭС), был подписан договор о создании единого денежного и экономического пространства, который и привел к исчезновению буквы «Э», означавшей «экономический» из названия организации. Государства приняли решение о переходе на единую валюту – евро, и определили достаточно жесткие экономические требования к странам для ее введения.

Денежная единица Германии до введения евро по прежнему называлась маркой. Однако с 1999 года она утратила статус независимой валюты и подчинялась евро. Наличные марки в период между 1999 и 2002 годом постепенно изымались из оборота, успев, правда, за это время побывать основными валютами Косова и Черногории, собственные деньги которых к этому моменту окончательно обесценились.

Опрос в Германии: Лучшие банки в Германии

Принять участие Ваш банк:* — Выбрать из списка -SparkassePostbankING-DiBaDKBDeutsche BankCommerzbankComdirektCitibank Вы довольны банком?:* Доволен Не доволен * Я принимаю на сайте * Я принимаю сайта Принять участие Мнения и отзывы о банках и банковских счетах в Германии. Узнайте, какой самый популярный банк у русскоговорящих жителей Германии, а также список лучших банков.

Период времени: 01.04.2007 — 25.09.2023 Число участников: 476 Далее на странице: Список всех опросовЛучший магазин в ГерманииПокупки через Интернет в ГерманииОтправка посылок из ГерманииКак перевести деньги из Германии?Медицинские страховки в ГерманииКак лучше звонить из Германии?Где лучше покупать билеты на поезд, самолет, автобус?Поездка в Германию: самолет, поезд, автобус или машина?Как

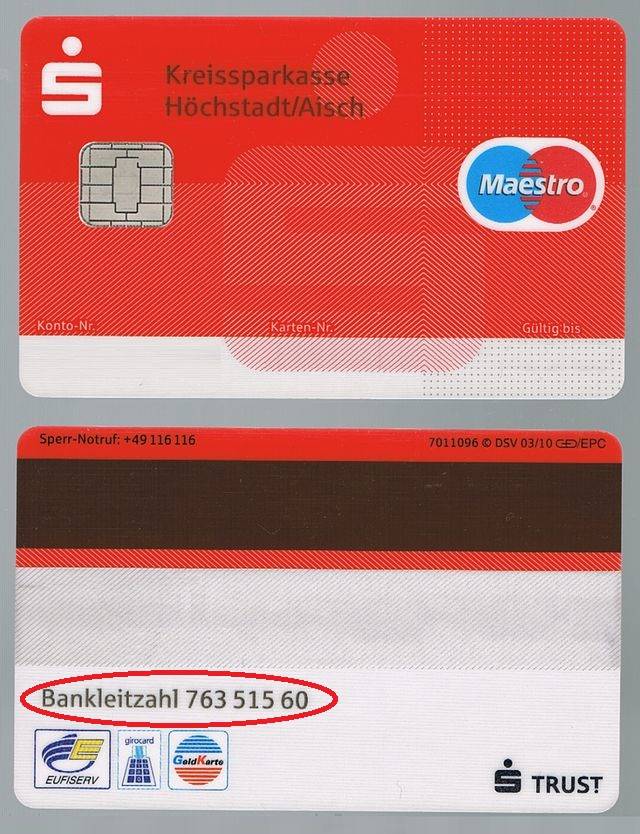

Girocard

Основная карта, которую получает владелец счета — это так называемая Girocard, которая служит для доступа к счёту (т.е. это дебетовая карта). Её принимают почти все банкоматы, при этом она может быть выпущена по одной из двух технологий MasterCard Maestro/Cirrus или VISA VPay. В википедии упоминается про Girocard по технологии JCB (японская МПС), но не думаю, что у вас большая вероятность её встретить.

В тоже время надо отметить, что данная система является преимущественно немецкой, и вы вряд ли встретите её логотип за пределами Германии.

Так же некоторые карты получили возможность бесконтактной оплаты через RFID, такие карты помечены логотипом Girogo.

Зарубежный опыт использования пластиковых карт.

Стр 4 из 8 Третья финансовая революция началась в США, в 1950 году, когда компания “Diners Club” ввела в обращение, как средство безналичных расчетов, платежные карточки, принимаемые в оплату за обслуживание в ресторанах, отелях и туристических агентствах.

Впоследствии они получили названия карточек туризма и развлечений. Эта была, по существу, первая полномасштабная схема трехстороннего соглашения с участием эмитента карточки, торговых предприятий и держателей карточек. К 1957г. в США было уже 26 банков-эмитентов, в программах которых участвовало 754 тыс.

держателей карточек и около 11 тыс. торговцев. Объем платежей составлял 400 млн. долл. в год. 1 октября 1958 года была выпущена первая карта «American Express ».

Уже через год эта компания насчитывала 32 000 предприятий и более 475 000 держателей карточек.

Популярные материалы раздела

Иск в суд о признании права собственности на квартиру

Срок хранения яиц куриных

Могут ли пенсионеры подать на баллы на технику

Если третейский суд не действует куда подавать иск

Приказ на право второй подписи главного бухгалтера образец в банк

Оплата классного руководства

Что нужно для открытия счета в Германии: выбор учреждения

И хотя все финансовые учреждения ФРГ достойны внимания, но когда дело доходит до выбора какого-то одного, иностранец может действительно растеряться. Дело в том, что все банки предлагают различные условия для своих клиентов. Здесь нет каких-то фиксированных условий, или ставок, поэтому выбор нужно делать очень тщательно. Вот что следует проанализировать в первую очередь:

- Стоимость обслуживания и комиссии, которую финучреждение снимает за пользование теми или иными операциями;

- Какие условия выдачи платежной карточки. Иногда она выдается бесплатно, а порой нужно платить за ее обслуживание;

- Если речь о студентах или людях пенсионного возраста, то есть ли льготы для подобной категории лиц. И вообще, есть ли какие-то бонусы по крайней мере для кого-то;

- Разрешается ли при необходимости оформлять кредит, и на каких условиях это будет происходить;

- Промониторьте сайт, убедитесь, что он достаточно информативный, что информация актуальна, что техническая поддержка работает отлично и вы всегда сможете связаться с консультантами при необходимости;

- Уточните, что банк точно имеет собственное мобильное приложение, ведь это очень удобно и существенно упрощает проведение большинства операций.

Также убедитесь, что учреждение гарантирует хорошую безопасность и конфиденциальность для своих клиентов. И хотя в ФРГ вроде и нет с этим проблем, однако некоторые банки лучше защищают вкладчиков, а некоторые хуже. Например, прекрасно, если для того, чтобы провести транзакцию, вам предварительно каждый раз будут отправлять секретный код. Возможно это не всегда удобно, если нужно сделать все очень оперативно, однако будет гарантировать вашим средствам высокую безопасность.

Если вы не знаете, как сделать свой выбор обращайтесь за консультацией к нашим специалистам. Мы проанализируем ваши потребности, и порекомендуем лучший вариант.

Об оплате в интернете

Вот тут есть варианты, отличающиеся от России.

Помимо традиционной оплаты картой, вам могут предложить оплату банковским переводом, который в частности может быть выполнен через сервис Sofortüberweisung (www.sofort.com), систему моментальных платежей работающих через ваш интернет-банк.

Принцип работы очень прост, при выборе оплаты через неё, вы выбираете свой банк, указываете логин и пароль к интернет-банкингу, после чего вводите присланный вам TAN (это код авторизации, может быть как в печатной форме — высылается заранее, так и приходить на мобильный или в виде картинки) и система выполняет от вашего имени перевод на счёт продавца, подтверждая ему, что оплата выполнена.

Механизм несколько необычный с точки зрения, что ты даешь постороннему сайту доступ к своем интернет-банку, но судя по тому, что данные метод оплаты представлен у многих магазинов, то безопасен и пользуется популярностью.

Как открыть счёт резиденту Евросоюза

О брекзите

Большинство банков из обзора зарегистрированы в Великобритании. В 2020 году страна вышла из ЕС. Это значит, что теперь резиденты ЕС не являются резидентами UK. Чтобы открыть счет в Великобритании, нужно подтвердить адрес проживания.

Поэтому, например, регистрация в Monzo доступна не всем — там принимают только резидентов UK и США. Но в Revolut и Curve открывают без проблем, потому что их дочерние компании зарегистрированы в Европе и обслуживают всех ее жителей.

Для регистрации нужно выполнить несколько пунктов:

- Подтвердить, что вы старше 18 лет. В Monzo — старше 16.

- Доказать резидентство страны, в которой открываете счет.

- Сфотографировать лицо, паспорт, вид на жительство или регистрацию.

Возможные расходы при использовании кредиток

Стоит заранее подумать, для каких именно целей будет использоваться кредитка чаще всего. Для путешествующих налегке важную роль играет комиссия при оплате или снятии денег в другой валюте. А для автопутешественников выгоднее выбрать скидку на заправке.

Комиссия при снятии денег (Abhebegebühr). Данная комиссия возможна, когда клиенты снимают наличные деньги с карты в банкомате или филиале в Германии или за границей. И хотя банки заявляют о бесплатной выдаче средств, это означает лишь то, что именно они не взимают комиссию. Особенно в странах вне Европейского Союза компании, обслуживающие банкоматы, могут брать плату, которую банки обычено не компенсируют.

Сбор за конвертацию в другую валюту (Fremdwährungsgebühr) – эта комиссия может присутствовать при снятии средств в валюте, отличной от евро. Чаще всего она выражена в процентах от снимаемой суммы.

Проценты по кредиту (Kreditzinsen) – могут быть начислены, если на счету недостаточно средств или счёт в указанный срок не оплачен полностью. Так как эти обязательные проценты гораздо больше, чем при других кредитах, то данную возможность следует использовать только как самый крайний вариант.

Пошлина за отсутствие активности (Inaktivitätsgebühr) – если картой пользоваться недостаточно часто, некоторые эмитенты могут требовать комиссию.

Снятие или пополнение в иностранной валюте – если клиент находится вне Еврозоны, то при пополнении карты или снятии средств с неё часто спрашивается, должна ли быть сумма посчитана в евро. Необходимо всегда выбирать местную валюту, так как при выборе евро компания, которая обслуживает банкомат, выполняет конвертацию и закладывает большую маржу. А при выборе местной валюты пересчет происходит по обменному курсу поставщика кредитной карты, который можно увидеть в интернете и который обычно является более выгодным.

Аналогичная ситуация, если автомат автоматически предлагает свой курс обмена, который обычно хуже, чем у эмитента карты. В таком случае рекомендуется снимать деньги без обмена валют.

При использовании немецкой кредитки в интернете возможны дополнительные комиссии, например, при бронировании авиарейсов

На такие наценки всегда необходимо обращать внимание и, по возможности, выбирать другие способы оплаты. Многие компании принимают прямые банковские переводы

Оплата счетов по кредитной карте должна происходить вовремя. Клиенты должны заботиться, чтобы в положенный срок сумма на Girokonto была достаточной. В противном случае проценты, которые необходимо оплатить, будут намного выше, чем при любом другом кредите. Поэтому допускать превышение лимита своего счета нужно только в исключительных случаях.

Кроме того, есть ещё много прочих комиссий, например, при замене карты или выпуске дополнительной (или партнерской) карты.

26-10-2019, Степан Бабкин

Источник

PayPal и eBay

Привязать к PayPal можно не только карту, но и банковский счёт. Процесс проходит аналогично карте (снимается сумма и надо потом указать код из имени транзакции).

В отличии от PayPal, eBay позволяет добавить новый адрес доставки в Германии, но потребуется удалить старый аккаунт PayPal и привязать новый.

Утрата доверия к банковским учреждениям России часто вынуждает обеспеченных людей искать альтернативные пути хранения финансовых активов. Кроме того, иметь счет в Европейском союзе удобно для путешествий, а предпринимателям – при расчетах в евро с иностранными партнерами. Куда и как вложить средства? Своей педантичностью и честностью славятся немецкие банки, но возможно ли открыть счет в Германии нерезиденту? Какие документы понадобятся? Масса вопросов и сомнений могут стать непреодолимой преградой для неподготовленного человека.

Можно ли отправить деньги из Германии в Россию с карты на карту

В Германии сейчас проживает одна из самых больших русскоязычных диаспор, там проживают выходцы из разных стран постсоветского пространства. И естественно, что им регулярно нужно проводить финансовые операции с Россией – как в рамках бизнеса, так и в личных целях.

Еще год назад с переводом денег из Европы и, в частности, из Германии проблем не было. Но с началом спецоперации и последующим введением санкций против России привычные способы стали нерабочими.

Так, недоступными стали самые популярные ранее варианты:

- Карты Visa и Mastercard. Перевести деньги из-за границы на карту было очень просто – они приходили быстро, комиссия, если и была, то совсем небольшая. Но в марте 2022 года международные платежные системы решили свернуть свою деятельность в России. Сейчас их карты функционируют только внутри страны, а вот сделать с их помощью перевод в другие государства (и из них) невозможно.

- Карты «Мир». С картами российской платежной системы и так далеко не все страны сотрудничали. В списке были только государства СНГ, например, Казахстан, Киргизия, Армения, Таджикистан, Белоруссия и Узбекистан. Плюс к этому – Вьетнам, Турция и Южная Корея. Да и то, за последний год некоторые из этих стран перестали обслуживать российские карты. А Германии в этом списке никогда не было, поэтому и переводы из этой страны на российские карты невозможны в принципе (кроме SWIFT-перевода прямо на карточный счет, но об этом – дальше).

- Western Union. Это был тоже простой способ перевода – можно было отправить деньги как с выплатой наличными, так и на карту, в том числе из Германии. Но компания тоже приняла решение уйти из нашей страны. Сейчас переводы через нее недоступны для россиян.

- Карты UnionPay. Эта платежная система работает в России, а формального запрета на перевод в евро в Россию через нее не было. Но получить деньги все равно практически невозможно. Во-первых, переводы отправляются только на счета типа IBAN, на которые Россия не переходила. А во-вторых, внутри UnionPay есть сервис перевода MoneyExpress, который работает только с картами, которые были выпущены в Китае. Соответственно, в нашей стране такие не в ходу.

- Paysend – система переводов с карты на карту исключила Россию из числа доступных направлений.

Тем не менее, перевод все-таки возможен. Просто придется использовать не карты, а сами способы более экзотические и непривычные для массового обывателя.

Как снимать наличные в банкоматах

Немецкие банкоматы соединили в себе несколько банков, которые между собой упразднили комиссии:

- Sparkasse — более двадцати пяти банкоматов;

- Volks und Raiffeisenbanken — свыше девятнадцати тысяч ATM;

- Cash Group (Postbank, HVB, CommerzBank) — девять тысяч.

Если снимать деньги, используя карточки других банков, нужно заплатить большую комиссию. Чаще всего она составляет один процент от суммы. Для проверки баланса также взимаются дополнительные средства. Поэтому с условиями рекомендуется ознакомиться дома.

Geldautomat — универсальные терминалы. Они принимают чипованные карты большинства платежных систем.

Какими иностранными картами можно воспользоваться

Чтобы понять, где можно расплатиться банковской картой в Германии, требуется самостоятельная проверка на месте. Какая бы валюта у вас не была, все это не имеет значения. Дело в том, что пластик Visa, MasterCard и American Express практически не распространен среди немцев. Но, несмотря на это, пользоваться ими вы имеете право.

К сожалению, вышеперечисленными видами пластика вы не всегда можете оплатить покупку в супермаркете. Особенно, это касается банковских карт из России, а также карточек, выпущенных в других государствах.

Во избежание переплаты за комиссию, желательно открыть счет в евро до того, как вы куда-либо уедете. Разница между платежными системами, в которых эмитированы российские карты, заключается в конвертации валют.

Стоит отметить, что в Германии существуют сложности с картой Visa, ее практически не применяют. Происходит это из-за того, что она привязана к доллару. Более того, вывод средств осуществляется с огромной комиссией.

Выгоднее применять MasterCard, потому как она меняет рубли на евро напрямую. Забудьте о картах платежной системы «МИР». В ближайшее время их перспективность рассматриваться не будет.

Для определенной валюты существует отдельный вид карты. Например для:

- рублевый — MasterCard;

- евро — MasterCard;

- долларовой — Visa.

Ознакомьтесь с нижеприведенной информацией. Здесь вы увидите список наиболее популярных пластиковых карт. Желательно их получить, чтобы европейская поездка прошла благополучно.

Сбербанк выпускает карту Стандарт. “Альфа-банк” предлагает пакеты «Комфорт», «Ультра» и Platinum Black. “Тинькофф” обеспечивает клиентам Black, Junior, Drive. “Открытие” выпускает «Лукойл».

Воспользуйтесь картой Сбербанка. Она является наиболее удобной. Снимать деньги желательно с Deutsche Bank, потому как у него договор с Альфа-Банком.

Особенности банковской системы Германии

К настоящему времени на территории ФРГ сложилась трехуровневая банковская система, состоящая из:

- немецкого федерального банка;

- коммерческих банков и государственных сберегательных касс;

- микрофинансовых организаций.

Deutsche Bundesbank – немецкий федеральный банк, функционирующий с 1957 года, является преемником Reichsbank. В его функции входит осуществление монетарной политики и банковский надзор. Объединен с девятью банками федеральных земель, которые в свою очередь являются главными для сберегательных касс.

Коммерческие банки ФРГ – это:

- банки регионального значения (Regionalbanken);

- прямые банки, не имеющие офисов и работающие с клиентами удаленно (Direktbanken);

- строительные сберегательные (Bausparkassen);

- сберегательная кассы (Sparkasse);

- кооперативные банки (Genossenschaftsbanken);

- почтовый банк (Postbank).

Микрофинансовые организации в ФРГ – это разнообразные кредитные кооперативы, региональные общества и ассоциации.

Большинство немецких банков универсальны.

Какие иностранные банковские карты можно использовать в Германии

Пластиковые карты VISA, MasterCard, American Express мало распространены и редко где принимаются. Это касается как российских, так и прочих иностранных карт – дебетовых или кредитных. Определить заранее, принимают в Германии вашу карту или нет, невозможно.

Причем не имеет значения ни статус, баланс/кредитный лимит, ни валюта.

Несмотря на то что Сбербанк, “ЮниКредит Банк”, “Тинькофф Банк” и прочие банковские учреждения предлагают достаточно удобные кредитные карты для использования за границей, в Германии может возникнуть проблема даже с ними.

Что лучше взять с собой в Германию – карту VISA или MasterCard

Если выбирать между платежными системами VISA или MasterCard, то для проведения операций на территории ФРГ лучше взять собой кредитную или дебетовую карту MasterCard.

На это есть три причины:

- если валюта счета не доллары США или отличается от той, которой вы расплачиваетесь, VISA дает банкам возможность снимать до 2 % комиссии за каждую операцию;

- комиссия MasterCard в том же банке будет практически всегда ниже комиссии VISA или отсутствовать вообще;

- курс конвертации по MasterCard в одном и том же банке, как правило, выгоднее;

- многие торговые точки если и принимают пластиковые носители, то только Maestro (MasterCard).

Как рассчитаться банковской картой в немецком магазине или кафе

Для оплаты в заведениях общественного питания лучше всего использовать местные карты EC или GeldKarte; при попытке воспользоваться иностранной пластиковой картой вы, скорее всего, получите отказ.

Кроме того, планируя безналичный расчет, обратите внимание на следующие моменты:

- есть ли в заведении терминал оплаты (в кафе – переносной терминал);

- какова минимальная сумма покупки – в случае, если она окажется меньше, рассчитываться следует наличными средствами.

После оплаты через терминал вам будет выдан чек, на котором попросят поставить подпись. Кроме того, вам могут предложить два варианта оплаты: в долларах или евро. В Германии следует выбирать евро, чтобы не переплачивать за конвертацию.

Официанты и продавцы в Германии совершают процедуру оплаты в вашем присутствии, никогда не унося карту с собой, так что вы сможете полностью контролировать процесс.

Какие платежные карты принимают в Германии

Банковские карты в Германии – самой экономически развитой стране Европы – распространены повсеместно.

В программах VISA и Мaster Card участвуют тысячи заграничных банков более чем в 100 странах мира. Число владельцев кредитных карточек в 2004 году превысило 100 000 000 человек.

Немцы считаются одними и наиболее активно пользующихся банковскими услугами жителей планеты, а по числу активного “пластика” им почти нет равных. В Германии одна из самых мощных и организованных банковских систем планеты. Здесь работает более 2 тысяч банков с разной формой собственности. Deutsche Bank, насчитывающий более 28 млн клиентов, считается одним из самых устойчивых в мире.

Немецкая экономика поддерживается четырьмя транснациональными, более 40 инвестиционными и свыше 170 региональными частными банками.

К чему может привести просрочка по кредиту

Санкции, налагаемые в случае несвоевременного внесения платежей, изначально прописываются в контракте. Если у заемщика возникают трудности, он обязан уведомить об этом своего кредитора. Чаще всего последний предоставляет «каникулы» своему клиенту на выплату тела кредита. Однако проценты при этом должны оплачиваться вовремя. Таким образом, при условии наличия договоренности с банком и своевременной выплаты процентов в течение года может быть несколько просроченных выплат.

Кредитование в Германии построено таким образом, что противоположная ситуация будет воспринята как катастрофа. Иными словами, если вам нечем платить и банк находится в неведении, информация об этом заносится в специальную базу SCHUFA (единый реестр по всем займам и заемщикам), в которой будет храниться в течение 2-3 лет. Нарушителю договорных отношений будет выслан счет на оплату, к которому будет приплюсован штраф за просроченный платеж.

Если после этого выплаты не возобновятся, договор разрывается в одностороннем порядке по инициативе банка, а дело вместе со всеми счетами и увеличенными штрафами передается в суд.

Чем расплачиваться в Германии

Это, пожалуй, самый важный вопрос, который задаёт себе первым делом каждый желающий посетить эту страну.

В Евросоюзе большинство денежных операций совершается при помощи валютных банковских карт, поэтому не удивительно, что западную тенденцию начали перенимать и жители стран СНГ, только в отличии от независимых государств, сеть платёжных систем на этом самом «западе» развита намного сильнее. Так, например, даже в мелких продуктовых магазинчиках в Германии можно расплатиться карточкой, не говоря уже о крупных торговых центрах, точках обслуживания и любом другом месте, где продаются те или иные товары и услуги.Конечно, выбор во многом зависит от того, где на момент посещения страны лежат ваши деньги.

Средства в немецком банке – это надежно

В настоящее время у жителей России есть возможность открыть счет в немецком банке. Для этого необходимо выбрать банк, работающий с нерезидентами, собрать соответствующие документы и подать их в выбранное вами финансовое учреждение Германии.

Результат оправдает затраченные усилия: вы получите надежный резерв в евровалюте.

Расчётный счёт в Германии называется Girokonto. Государство и работодатели осуществляют переводы пособия и зарплаты частным лицам только на такие счета. В магазинах покупки оплачиваются через банковскую карту. Оплата жилья, электричества, интернета, страховок производится переводом денег с конто клиента на конто поставщика услуги.

Обзавестись Girokonto необходимо каждому жителю Германии, достигшему совершеннолетнего возраста. Основная функция конто — осуществление и получение платежей между клиентами немецких банков.

Как открыть счет в банке Германии физическому лицу

Банковский счёт для физических лиц позволяет проводить безналичные переводы, снимать и вносить деньги на на карту или сберкнижку. Для этой категории клиентов открывают текущий банковский счёт GiroKonto.

Для подачи заявки в необходимо приехать в его отделение с необходимыми документами: паспорт РФ, загранпаспорт, подтверждение домашнего адреса. Оформить все документы можно в течение 30 минут.

После открытия, владелец получает следующие услуги:

осуществление бухгалтерских проводок;

переводы денег в Германии и странах Евросоюза;

выписка в банковском терминале;

снятие наличных на территории Германии через другие финансовые учреждения, например, Дойче банк без комиссии.

У юридических лиц после оформления всех бумаг появится возможность проводить расчеты и управлять своим счетом.

Кроме того, для них доступны варианты классического или премиального счётов.

В пакет услуг входят:

помесячная оплата обслуживания корпоративного счёта;

выписка чеков;

снятие и внесение денег в любом отделении;

получение наличных в банкоматах;

открытие в иностранной валюте.

Условия обслуживания и предоставляемые услуги могут меняться в зависимости от финансовой организации. Обслуживание счетов также бывает разной стоимости в разных банках.

В какой валюте должен быть счет карты для поездки за границу

Счет банковской карты используемой при поездке за границу может быть открыт в абсолютно любой валюте: хоть в рублях, хоть в монгольских тугриках, хоть в долларах США — это не имеет значения для успешного завершения операции.

Все операции по банковской карте будут проходить успешно, независимо от того в какой валюте открыт ее счет (т.е. рассчитаться картой можно всегда, независимо от того, в чем вы храните свои сбережения).

Валюта счета карты оказывает влияние количество конвертаций валюты проводимых при использовании банковской карты (а за конвертации нужно платить копеечку банку и платежной системе), но не оказывает влияния на конечный результат.

Короче говоря, банкиры между собой всегда разберутся как рассчитаться, а для вас валюта счета карты играет значение в том плане, что в некоторых случаях за использование карты придется заплатить чуть больше.

Суммы разницы в оплате, в принципе, не настолько огромны чтобы глубоко задумываться на эту тему. Разница выходит порядка 1-3%, (может быть и немного больше, но это случается нечасто).

Тут уже тогда возникает вопрос с какой валютой на счете выгоднее (лучше, дешевле) ездить за границу, но он рассмотрен с следующей части заметки.

Из личной (и довольно обширной) практики поездок: всю жизнь езжу за границу с картой в рублях, и нигде ни разу не имел никаких проблем ни с платежами, ни со снятием наличных за границей.

Недостатки использования рублевых карт за границей

Как вы уже поняли, при конвертации «валюта – валюта» теряется определенный процент, который будет уходить на оплату комиссии за проведенную операцию.

Вторым минусом стал медленный процесс конвертации. При оплате за границей картой, основной валютой которой является рубль, международная платежная система по своему курсу переводит рубли в доллары либо евро. После чего отправляет запрос в обслуживающий банк о снятии наличных.

До 5 рабочих дней работники банка инвертируют выставленный валютный счет обратно в рубли. То есть при одной оплате проходит двойное снятие комиссии. Но помимо этого может оказаться, что за это время курс резко изменится, и с вашей карты снимут большую сумму, чем вы планировали.

Особенности работы с банком в немецких городах

Так как родных банкоматов в Германии нет, владельцам карт Сбербанка придется пользоваться другими с наиболее удобными условиями.

Где отыскать банкоматы?

Крупные банки имеют свои автоматы в каждом крупном торговом центре любого немецкого города, так что их поиск не должен доставить трудности. Выгоднее всего пользоваться банкоматами таких местных банков, как Шпаркассе и Фолксбанк. Во-первых, их проще всего найти, как так они одни из самых распространенных, а во-вторых, эти банки обналичивают средства с наименьшей комиссией.

Банк Шпаркассе

Банк Шпаркассе

Особенности обналичивания карт

При снятии средств с карты нужно быть готовым к двум неприятным моментам:

- Ограничение суммы, доступной к снятию. У некоторых банкоматов, в частности, у Шпаркассе, появилось ограничение в 500 евро на единовременную выплату с карты другого банка. Если об этом не знать, можно попасть в довольно неприятную ситуацию.

- Неудобный валютный курс. Если карта привязана только к рублевому счету, то в евро такие средства будут обналичиваться по самому выгодному для банка курсу, поэтому перед поездкой в Германию нужно заранее позаботиться о том, чтобы в поездке был доступен валютный счет.

Представительство Сбербанка в Германии

В отличие от большинства стран Евросоюза, в Германии есть представительство Сбербанка, разрешение на открытие которого было получено в 2009 году. Офис было решено разместить во Франкфурте-на-Майне, так как он считается негласным центром совершения торговых сделок в Европе. Основной целью представительства, как указано на официальном сайте Сбербанка в Германии, является не открытие филиалов и офисов за рубежом, а поддержание экономических отношений с партнерами в Европе, а также защита интересов юридических лиц, вышедших на иностранный рынок. Именно по этой причине в Германии невозможно найти офис или банкомат Сбербанка, из-за чего приходится искать альтернативные способы снятия денег с карты.

Снятие наличных в банкоматах Германии

Немецкие банкоматы объединены в единую сеть. Она включает в себя несколько групп банков-партнеров, снятие наличных внутри которых не облагается комиссией. Использование других банкоматов потребует оплаты существенной комиссии за проведение операции.

Самые крупные партнерские сети банкоматов в Германии – это:

- Sparkasse – примерно 25 700 банкоматов;

- Volks und Raiffeisenbanken – примерно 19 600 банкоматов;

- Cash Group (Postbank, HVB, CommerzBank) – примерно 9 000 банкоматов.

При этом следует помнить, что при использовании стороннего банкомата или иностранной пластиковой карты в Германии комиссией будет облагаться не только снятие наличных, но и проверка баланса карты. Комиссия может составлять от 0,75 % и более от суммы обналичиваемых средств. Условия рекомендуется уточнить заранее в своем банке и на сайтах/в call-центрах немецких банков.

В них также можно снять деньги. Однако многие из этих терминалов работают только с чипованными картами.

Выводы

Оплата иностранными пластиковыми картами на территории ФРГ в 2019 году возможна не всегда и не во всех торговых точках, даже если речь идет о крупных сетях супермаркетов. Наилучшим выбором для поездки станет карта сбербанка в Германии или любого другого банка платежной системы MasterCard. Снимая наличные по карте, используйте банкоматы партнерских сетей или того банка, карта которого у вас на руках

Расплачиваясь, обратите внимание на валюту, в которой будет производиться расчет: выбирайте евро, чтобы не переплачивать за ненужную конвертацию

Если есть возможность, откройте счет в немецком банке и оформите Electronic Cash (Girocard) или GeldKarte.

![5 best prepaid credit cards in germany 2023 english guide]](https://australianvisa.ru/wp-content/uploads/3/8/f/38fb6e228914db98a88b802b3a170de0.jpeg)

![5 best prepaid credit cards in germany 2023 english guide]](https://australianvisa.ru/wp-content/uploads/e/b/9/eb953b05c201dc385619d53d969faf75.jpeg)