Подоходный налог в Канаде

Даже если ваша цель зарегистрировать фирму, которая будет выполнять роль офшорной, а самому жить где-то вдали от этого оазиса благосостояния, вопрос об уплате государственных взносов с полученных средств все равно должен быть одним из первоочередных.

Да, ставка в 20-30% выглядит достаточно высокой. Но кленовый лист на белом фоне не вызывал бы столь яркие эмоции при исполнении «O Canada», если бы платежи в казну считались грабительскими. Рассмотрим как формируется налогооблагаемая база.

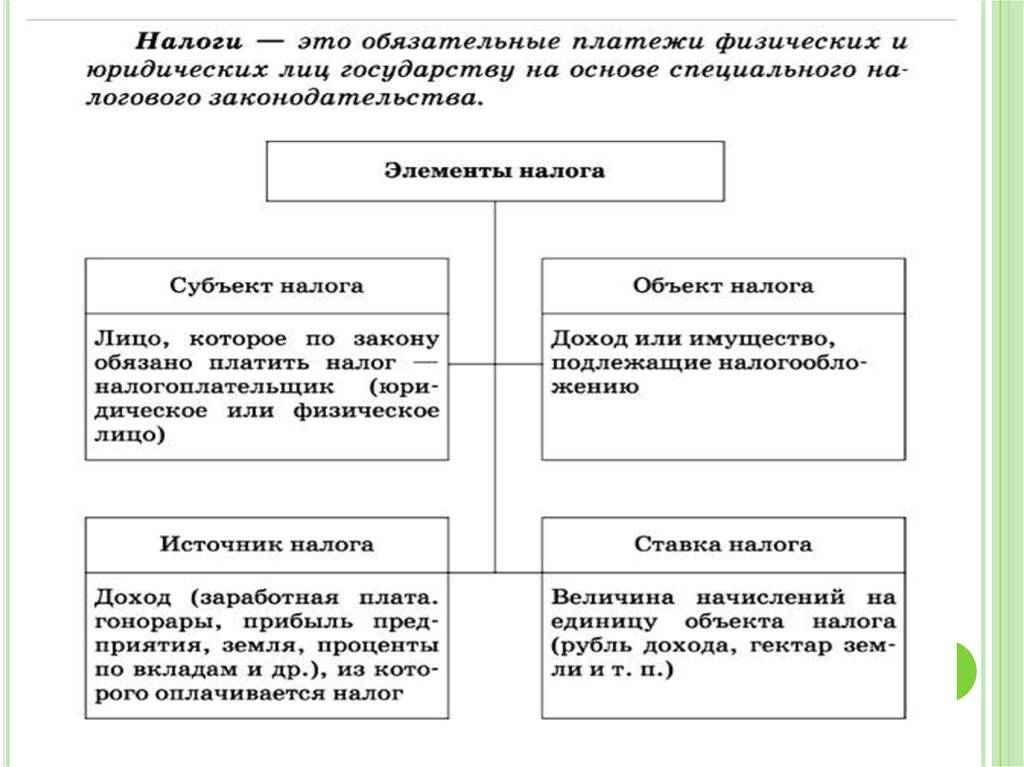

Государственные и провинциальные отчисления производятся ежегодно в виде единовременного взноса. Они уплачиваются в частном порядке или индивидуальными предпринимателями. В качестве базы для сбора выступает общая сумма доходов, полученных за отчетный период. Источники могут быть любыми – абсолютно все поступления рассматриваются как облагаемые.

Как рассчитывается сумма? Сначала из общего дохода вычитаются издержки, которые возникли в результате его получения. Оставшееся – это та часть материальных ценностей, с которой будет взиматься сбор.

Получения классифицируются следующим образом:

- зарплата;

- поступления от бизнеса

- доход, связанные с распоряжением собственностью (арендой);

- прибыль от инвестирования;

- прочие приобретения материальных ценностей (в том числе, социальные выплаты по типу пенсий, дотаций и других).

Из обретенной денежной суммы вычитаются некоторые взносы:

- членские в ассоциации и общественные объединения;

- траты на содержание несовершеннолетних иждивенцев;

- процентные выплаты по кредитами, а также некоторые другие.

До 1987 года на государственном уровне здесь действовали 10 ставок налога. Сейчас их намного меньше. Всего три. В каждом регионе их размеры разные (от 17 до 29%).

Региональные сборы исчисляются как процент от государственного. Величина зависит от территории и колеблется в пределах от 38% до 43. Поэтому фактическое двухуровневое обложение зафиксировано в пределах от 26 до 45%.

Получается, что налогообложение одинаково. Оно не зависит от величины и формы капитала. Обложению подлежат только реальные величины.

Статья доходов по соцзащите формируется из отчислений с заработной платы субъектов. Чтобы понять сколько приходится отдавать, просто представим, что с каждых 100 долларов, заработанных рабочим, почти три он уплачивает в фонд. При этом нельзя игнорировать, что подобные отчисления обязательны не для всех. Есть пороговый минимум, за пределами которого платить этот вид взносов не нужно. Он составляет 3500 долларов за год. Кстати, если доход превышает 39 000 в год, платить тоже не нужно. Это предельный максимум.

Онтарио – доход свыше 220 000 долларов облагается 13,16%, а в Квебеке – 25,75%. Чем больше получаешь, тем больше платишь.

Должны ли иностранные граждане платить налог в Канаде

Каковы связанные с этим условия? Узнайте в этой статье.

При переезде в Канаду у вас, вероятно, будут вопросы относительно налоговой системы. Прежде всего, вы должны знать, что жители облагаются налогом в соответствии с их статусом резидента. Давайте разберемся, как же работают налоги в Канаде.

Канадская налоговая система.

Канадцы облагаются налогом по доходам из всех источников, но оффшорные трасты разрешены для новых постоянных жителей. Граждане Канады, которые не проживают в Канаде, не платят налоги за свой мировой доход, а нерезиденты платят налог только за некоторые доходы и прирост капитала в канадском источнике. Более того, права собственности или права наследования отсутствуют.

Подача налоговой декларации в Канаде.

Отчитаться перед государством частным лицам необходимо с февраля до конца апреля по почте или телефону, а также лично, до 15 июня — для предпринимателей и их семьи. Для этого вы обращаетесь к бухгалтеру, покупаете специальную программу или считаете все самостоятельно.

После отправки писем вы получите уведомление о том, что они получили оплату. Иногда вместе с этим приходит перерасчет налогов, штраф или вычет.

Не успеете оплатить — получите штраф+ все равно придется внести плату.

На первой странице необходимо заполнить персональную информацию, на второй — общий доход. На третьей — налоговые списания, на четвертой — расчет задолженности или возврата.

Канада – это респектабельность, высокий уровень жизни и здоровая экономика. Регистрация фирмы здесь сделает ее желанным контрагентом в ведении бизнеса со стороны любых международных партнеров. Нет особых причин относить ее к категории оффшорных – местные компании уплачивают налоги со всех своих доходов.

Если вы хотите зарегистрировать компанию в респектабельной канадской зоне и минимизировать издержки, стоит присмотреться к варианту использования товарищества Limited Partnership. Для таких хозяйствующих субъектов предусмотрены нулевые ставки. Условия стандартные – нельзя вести коммерческую деятельность на территории государства, а собственниками компании должны быть иностранцы.

Если вы новичок, вы должны использовать общий налоговый и льготный пакет провинции или территории проживания 31 декабря года налогообложения

Обратите внимание, что ставки и налоговые льготы варьируются от одной провинции к другой. Вот почему вы должны использовать соответствующую форму

Крайний срок подачи налоговой декларации – 30 апреля года, следующего за налоговым годом.

Хорошо знать! С февраля 2019 года держатели дебетовой карты VisaMD, предоставленные Interact, могут уплачивать подоходный налог в Интернете.

Полезная информация.

Вы платите только налог с ваших доходов из канадских источников за период, когда вы не были резидентом Канады. Когда вы станете резидентом страны, вы должны указать в своем канадском отчете о доходах из всех источников, которые вы получаете для целей налогообложения. Возможно, вы заплатили больше налогов, чем следовало бы. Затем вы получите право на возмещение, и если вы не заплатили достаточно, вам придется заплатить разницу. Для получения дополнительной информации вы можете посетить веб-сайт Агентства по доходам Канады.

Общие характеристики системы

Налоги в Канаде характеризуются такими основными особенностями:

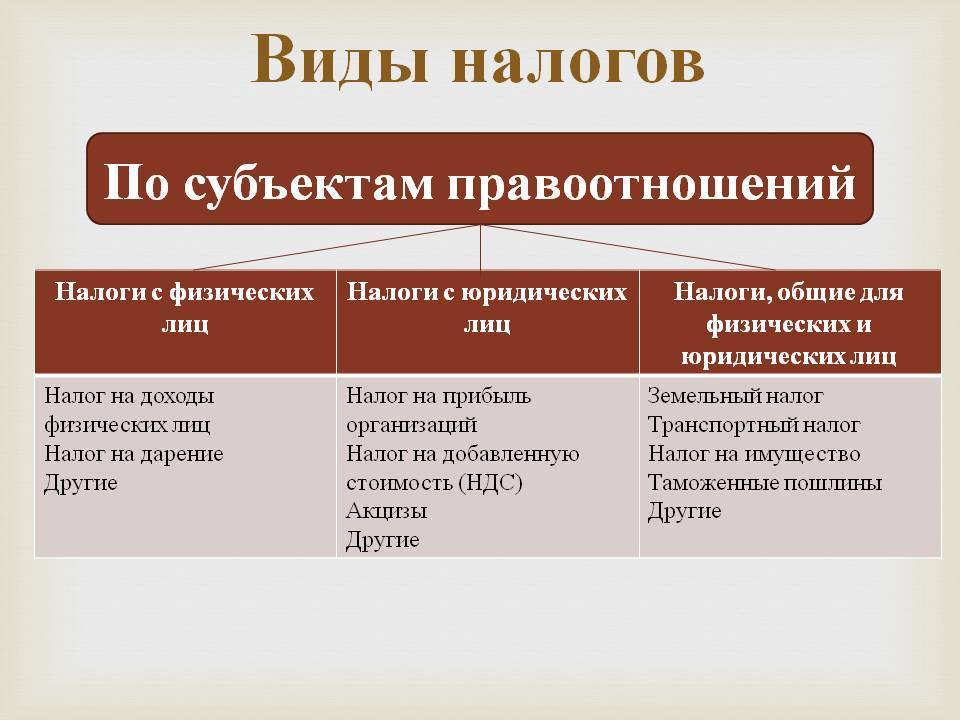

- приоритет взимания платежей с физических, а не юридических лиц — такая система применяется для того, чтобы предприятия имели больше возможностей для роста и повышения оплаты труда работников, уже с заработной платы которых будет изыматься сравнительно много налогов;

- относительно малое количество фискальных платежей, но при этом каждый из них детализирован, поэтому при желании можно ощутимо снизить налоговую нагрузку полностью легальными методами.

Если сравнивать с отечественными реалиями фискального законодательства, то в Канаде система в меньшей мере содержит скрытые платежи и там больше возможностей для налоговых маневров. К примеру, для обычных людей немалые подоходные налоги компенсируются низким НДС, реальный размер которого гарантированно не превышает 10%.

Корпоративный налог — на примерно среднемировом уровне, но зато объект налогообложения для доходов от капитала всегда в 2 раза меньше такого дохода. Поэтому при грамотном подходе к ведению бизнеса налоговая система этой страны более предпочтительна ввиду гибкости.

Если вы нуждаетесь в налоговой консультации касательно снижения фискального бремени в Канаде, сотрудники «Прифинанс» готовы предоставить действенные советы, которые чаще всего становятся основой длительного и взаимовыгодного сотрудничества.

Основные налоговые льготы

Основные

налоговые льготы для корпораций включают:

- инвестиционный

налоговый кредит; - налоговый

кредит на расходы НИОКР; - ускоренные

нормы амортизации; - льготные

условия налогообложения стоимости активов; - скидки на

истощение недр и др.

Постоянно

увеличивающийся дефицит федерального

бюджета привел к более рациональному

использованию налоговых льгот, что прежде

всего выразилось в сужении сфер их применения

и в уменьшении размеров. В 1987 г. были отменены

инвестиционный налоговый кредит и скидка

на корректировку товарно-материальных

запасов.

Снижены

нормы амортизации для пассивной

части основного капитала в горнодобывающей

промышленности для бурового оборудования,

рабочих частей машин, рекламного оборудования.

Сохранены

льготы на стимулирование регионального

развития НИОКР. Инвестиционный кредит

для атлантических провинций составляет

15%, а для специально выделенной группы

районов — 10%. Налоговый кредит на капиталовложения

в НИОКР составляет 30% для всех компаний

и 45% — для обрабатывающего сектора в отдельных

районах.

Для

стимулирования развития сельского хозяйства

и рыболовства также предусмотрены меры

налогового характера. Существуют три

специальные льготы для компаний данных

отраслей.

Цель

одной из них — привлечь детей фермеров

к работе в сельском хозяйстве. После смерти

родителей ферма, доля в семейной фермерской

корпорации или семейном фермерском партнерстве

переходит к детям без необходимости пожизненной

уплаты налога на прирост рыночной стоимости

активов. Его оплата откладывается до

того момента, когда дети будут располагать

какой-либо другой собственностью помимо

данной семейной.

Другая

льгота состоит в праве усреднять

доход за пятилетний период в целях

защиты фермеров и рыбаков от резких

колебаний доходов, свойственных данным

отраслям.

Третья

льгота связана с методом исчисления

дохода для фермеров и рыбаков; дает возможность

фермерам регулировать распределение

доходов по годам, уменьшать или увеличивать

сумму, оставшуюся в их распоряжении после

уплаты налога.

Большое

внимание в Канаде уделяется стимулированию

деятельности малого

бизнеса. К

малым относятся компании с годовыми

продажами от 2 до 20 млн

долл., с годовой

прибылью меньше или равной 200 тыс. долл.,

в которых занято меньше или 100 лиц наемного

труда. Доля мелких фирм составляет 97%

от числа всех компаний. Основные сферы

их деятельности — услуги, розничная торговля,

строительство, наукоемкие отрасли. После

налоговой реформы ко всем компаниям малого

бизнеса применяется единая ставка —

12%. Правительство Канады возлагает большие

надежды на малый бизнес как на возможность

повысить уровень занятости в стране

К

малым относятся компании с годовыми

продажами от 2 до 20 млн. долл., с годовой

прибылью меньше или равной 200 тыс. долл.,

в которых занято меньше или 100 лиц наемного

труда. Доля мелких фирм составляет 97%

от числа всех компаний. Основные сферы

их деятельности — услуги, розничная торговля,

строительство, наукоемкие отрасли. После

налоговой реформы ко всем компаниям малого

бизнеса применяется единая ставка —

12%. Правительство Канады возлагает большие

надежды на малый бизнес как на возможность

повысить уровень занятости в стране.

В

налоговой системе преобладает

прямое налогообложение, в котором

основную долю занимает подоходный налог

с населения. Наибольшее регулирующее

воздействие на экономику оказывает

налог на прибыль компаний.

Последние

тенденции в развитии налоговой

системы связаны с расширением

базы налогообложения и снижением

размеров ставок налогов и направлены

на сокращение дефицита федерального

бюджета при сохранении возможностей

воздействовать на экономические процессы.

Социальные взносы на пенсию

Сборы представлены в виде прогрессивной шкалы, которая распространяется на доходы, получаемые гражданами во всех провинциях Канады, независимо от их уровня. Тарифы пересматриваются правительством ежегодно.

Учитывается размер инфляции, показатели экономики на прошлый год, реализация планов по выполнению бюджета на текущий период. Обозначение расходов на пенсионное страхование следующее – Canada Pension Plan, сокращенно – CPP.

Страховые взносы от нетрудоспособности и потери работы

Такого вида сбор взимается только с резидентов Канады – лиц, которые пробыли в стране официально подряд не менее 183 дней за последний год.

Такой вид платежа предусмотрен для нанятых по трудовым договорам физических лиц и предпринимателей, работников, занятых частной практикой – адвокаты, нотариусы. Employment Insurance (сокращенно – EI) определяется с годового дохода в размере не менее 57 400 долл. США.

Они предусмотрены в размерах:

- удержания с заработной платы наемного сотрудника – 5,1%, максимальная сумма в год – 2 748,90 долл.;

- выплаты за счет средств предприятия-работодателя в отношении гражданина, нанятого по трудовому договору – 5,1. Предел ежегодных выплат в отношении одного физического лица – 2 748,90 долл.

Граждане, осуществляющие частную практику, индивидуальные предприятия и самозанятые, в том числе представители творческих профессий, платят ставку по двойному тарифу – всего 10,2%. Максимально в 2019 году с заработка нужно было отчислить по этой статье 5 497,80 долл.

Отчисления на пенсию в Канаде

Компенсация рисков по утрате трудоспособности предусмотрена в виде ежегодных сборов с доходов, превышающих предел – 53 100 долл. Такой показатель принят как минимальный для взимания сборов на 2019 год.

Тарифы установлены следующие:

- за счет средств сотрудника – 1,62% по всей Канаде, кроме Квебека – 1,25%, максимальная выплата в бюджет по этому основанию составит 860,22 долл., при занятости в Квебеке – 663,75 долл.;

- за счет работодателя – максимальная сумма составляет 1 204,31 долл., в Квебеке – 929,25 долл. США.

Налог на прирост капитала

A Налог на прирост капитала был впервые введен в Канаде Пьером Трюдо и его министром финансов Эдгаром Бенсоном в Канадский федеральный бюджет на 1971 год.

Применяются некоторые исключения, такие как продажа основного места жительства, которое может быть освобождено от налогообложения. Прирост капитала, полученный в результате вложений в сберегательный счет без налогов (TFSA), не облагается налогом.

с бюджета на 2013 год, проценты больше не могут быть востребованы в качестве прироста капитала. Формула такая же для капитальных убытков, и их можно переносить на неопределенное время, чтобы компенсировать прирост капитала в будущие годы; Капитальные, не использованные в текущем году, также могут быть перенесены на предыдущие три налоговых года для компенсации налога на прирост капитала, уплаченного в эти годы.

Если чей-либо доход в основном получен от прироста капитала, он не может претендовать на 50% мультипликатор и вместо этого будет облагаться по полной ставке подоходного налога. У CRA есть ряд критериев, чтобы определить, так ли это.

Для корпораций и физических лиц 50% реализованного прироста капитала подлежат налогообложению. Чистый налогооблагаемый прирост капитала (который можно рассчитать как 50% от общего прироста капитала минус 50% от общих потерь капитала) подлежит обложению подоходным налогом по обычным ставкам корпоративного налога. Если более 50% дохода малого бизнеса получено от инвестиционной коммерческой деятельности (которая включает доход от прироста капитала), им не разрешается требовать вы для малого бизнеса.

Прирост их капитала, полученный от дохода в рамках Зарегистрированного пенсионного плана, не облагается налогом в момент реализации дохода (т.е. когда держатель продает акции, стоимость которых выросла в пределах RRSP), но они облагаются налогом, когда средства изымаются из зарегистрированного бюджета (обычно после преобразования в Фонд зарегистрированного дохода в возрасте 71 года). Эти доходы затем облагаются налогом по полной ставке физического лица.

Прирост капитала, полученный от дохода в рамках TFSA, не облагается налогом в момент реализации дохода. Любые деньги, снятые с TFSA, включая прирост капитала, также не облагаются налогом.

Нереализованный прирост капитала не облагается налогом.

Прирост капитала от основного места жительства

Основное место жительства освобождено от прироста капитала. Любая прибыль от продажи основного места жительства не будет считаться приростом капитала для целей налогообложения. Любые убытки не учитываются и не учитываются за компенсацию предыдущего, или будущего прироста капитала.

Если недвижимость определена в качестве основного места проживания только на часть времени владения, освобождение будет использоваться для любого повышения или убытков в течение того времени, когда оно было основным местом проживания. Обычно любое повышение цены или убыток во время продажи делятся поровну на время владения недвижимостью. Повышение цены или потеря в течение того времени, когда не было основным местом проживания, будут рассматриваться как прирост капитала.

Договоры об избежании двойного налогообложения Канады и РФ

Канадский департамент финансов вправе заключать международные договоры с целью обмена информацией с налоговыми органами иностранных государств, по вопросам взимания обязательных доходов с подданных одной или обоих стран.

На сегодня власти Канады заключили следующие соглашения:

- 95 договоров об исключении двойного налогообложения, в том числе с Россией, рядом стран ЕС, США и Китаем;

- 24 контракта о регистрации субъектов предпринимательской деятельности и учете их доходов.

Международные соглашения постоянно регулируются. Актуальная информация о подписанных договорах и проведенных встречах глав государств и уполномоченных представителей публикуется на официальном сайте Департамента финансов Канады. Этому посвящен раздел с действующими налоговыми соглашениями.

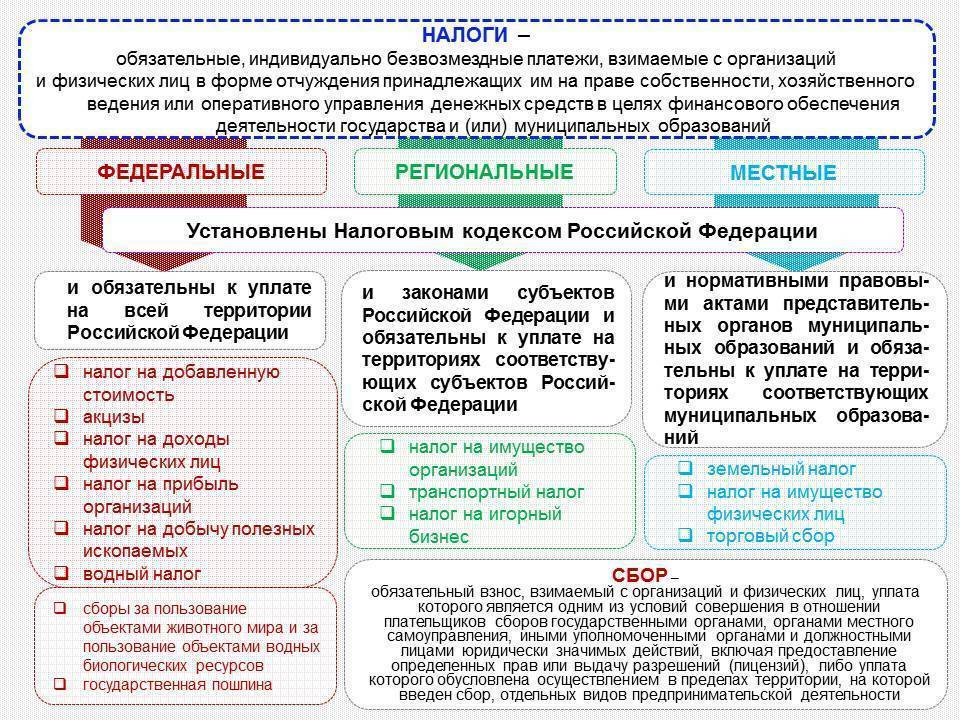

Налоговая система Канады

Налоговая система Канады

Целью наложения фискальных санкций властями в Канаде является прежде всего не привлечение к ответственности граждан и организации, и взимание с них штрафов, но обеспечения полной и своевременной оплаты налогов в бюджет, оформление льгот и вычетов для определенных слоев населения.

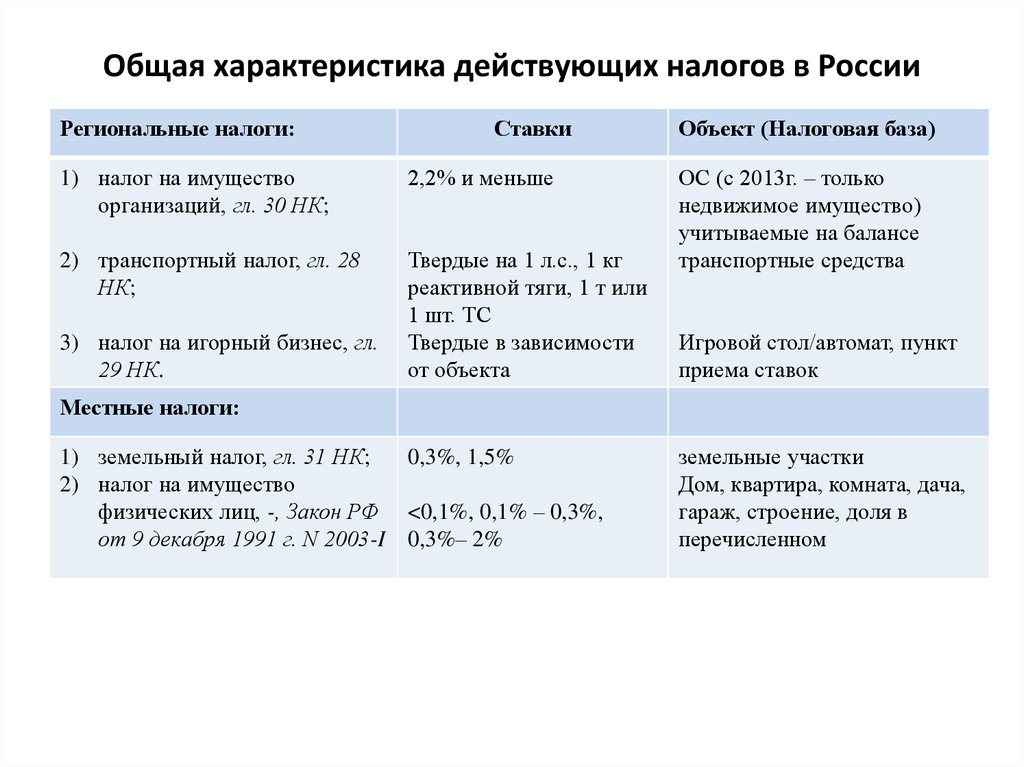

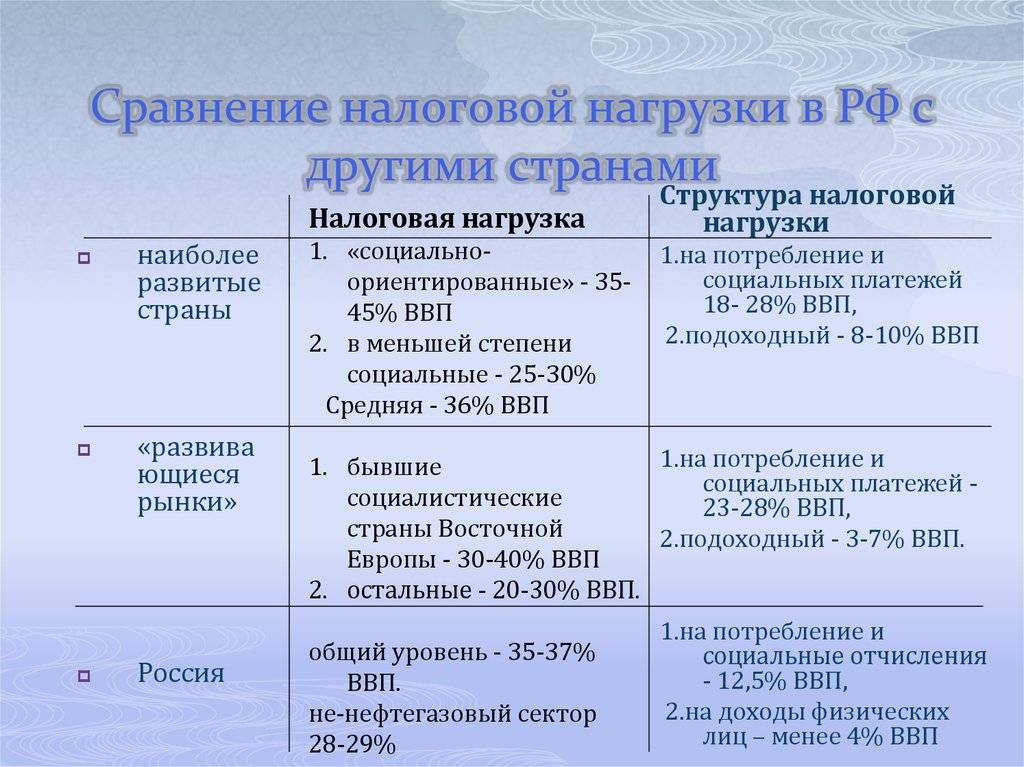

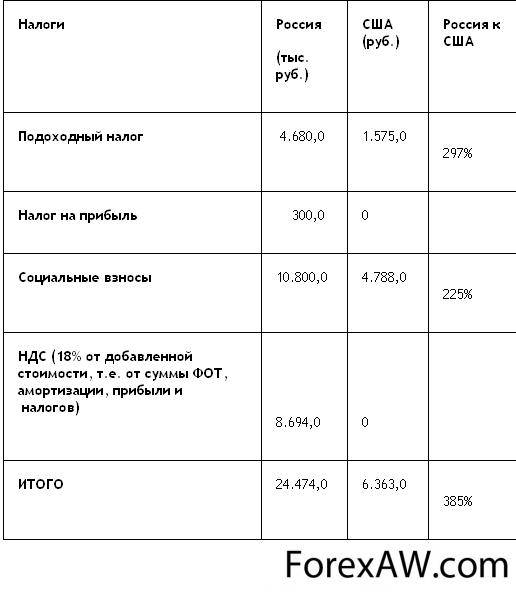

Сравнивая налоговые системы России и Канады можно сказать, что в них предусмотрено взыскание средства как на федеральном, так и региональном уровнях. Однако налоги определенных видов не дублируются.

К примеру, налог на прибыль в России только на уровне власти РФ, а за содержание транспорта – устанавливается субъектами. При этом в Канаде возможна уплата обязательного сбора как на местном, так и общегосударственном уровнях.

Также в России федеральным законодательством регламентируется максимальное значение налога на местах. К примеру, в отношении владения земельными участками оно будет равно 1,5% от стоимости надела.

В Канаде отсутствует упрощенные режимы налогообложения, как например, ЕНВД – единый налог на вмененный доход.

2.1 Начисление основных налогов Канады.

Подоходный

налог уплачивается физическими

лицами и корпорациями. При этом

ставка федерального налога для физических

лиц установлена в пределах от

17 до 29%, а корпораций 28%.

Подоходный налог с физических лиц рассчитывается

посредством прогрессивных ставок (лишь

провинция Альберта приняла единую ставку

для провинциального подоходного налога

с физических лиц). Для сокращения суммы

уплачиваемого налога могут использоваться

определённые налоговые кредиты.

По

уровню налогообложения физических

лиц Канада занимает среди стран

Группы семи одно из первых мест. Вместе

с тем, гибкая система интеграции

личного подоходного и корпорационного

налогов позволяет избегать двойного

обложения прибыли, имеющего место

в США. В 1996-1997 г. такие провинции

как Онтарио, Новая Шотландия, Нью-Брансуик

и Британская Колумбия снизили ставки

подоходных налогов и намерены продолжать

аналогичные реформы в будущем.

Наиболее решительно это делает правительство

провинции Онтарио: в 2000 г. ставка налога

на доходы физических лиц снижена

до 45% от уровня аналогичного федерального

налога (49% в 1999 г.), а в 2001 г. она опустилась

до 40,5%.

Федеральный налог на доходы физических

лиц (federal personal income tax) и провинциальный

налог на доходы физических лиц (provincial

personal income tax). Платятся непосредственно

физическим лицом или некорпорированным

бизнесом один раз в год с общей суммы

доходов из всех источников. В 2004 г. шкала

федерального налога выглядела следующим

образом: 17% на годовой доход в размере

до 29 590 долларов; 26% на доходы от 29 590 до

59 180 долларов; 29% на доходы свыше 59 180 долларов.

Во всех провинциях, за исключением Квебека,

провинциальный налог на доходы физических

лиц (сокращенно – PPIT) взимается по ставкам,

которые исчисляются как процент от аналогичного

федерального налога. Ставки РРIТ в различных

провинциях неодинаковы – они колеблются

от 43% в Северных территориях до 60% в Ньюфаундленде,

однако в большинстве провинций они установлены

в интервале 50-55%. По соглашению между двумя

уровнями власти сбор провинциальных

подоходных налогов осуществляет федеральная

налоговая служба на основании данных,

включенных гражданами в декларацию о

доходах. Собранные средства затем передаются

в бюджеты провинций. Индивидуальные налогоплательщики

могут воспользоваться целым рядом льгот.

Почти все они имеют форму скидок с расчетных

сумм самих подоходных налогов. При этом

с целью упрощения расчетов после реформы

1988 г. в Канаде устранен минимальный не

облагаемый налогом доход и вычеты из

налогооблагаемых сумм. Федеральные прогрессивные

ставки указаны в таблице 1.

Таблица

1. Прогрессивные ставки, применяемые на

федеральном уровне с 2010:

| Облагаемый доход | Ставка |

| до 40 970 $ | 15,25 % |

| до 81 941 $ | 22 % |

| до 127 021 $ | 26 % |

| более 127 021 $ | 29 % |

Провинциальные

ставки налога на прибыль по состоянию

на 2010 год представлены в таблице 2.

Таблица

2. Провинциальные ставки налога на прибыль

по состоянию на 2010 год.

| Провинция/территория | Ставка |

| Ньюфаундленд и Лабрадор | 7.7% от $31,278 +12.8% от следующих $31,278, +15.5% суммы свыше $62,556 |

| Остров Принца Эдуарда | 9.8% от $31,984 +13.8% от следующих $31,985, +16.7% суммы свыше $63,969 |

| Новая Шотландия | 8.79% от $29,590 +14.95% от следующих $29,590, +16.67% от следующих $33,820 +17.5% суммы свыше $93,000 |

| Нью-Брансуик | 9.3% от $36,421 +12.5% от следующих $36,422, +13.3% от следующих $45,584, +14.3% суммы свыше $118,427 |

| Квебек | Регулируется законодательством Квебека |

| Онтарио | 5.05% от $37,106 +9.15% от следующих $37,108, +11.16% суммы свыше $74,214 |

| Манитоба | 10.8% on the first $31,000 +12.75% от следующих $36,000, +17.4% суммы свыше $67,000 |

| Саскачеван | 11% от $40,354 +13% от следующих $74,943, +15% суммы свыше $115,297 |

| Альберта | 10% от облагаемого дохода |

| Британская Колумбия | 5.06% от $35,859 +7.7% от следующих $35,860, +10.5% от следующих $10,623, +12.29% от следующих $17,645, +14.7% суммы свыше $99,987 |

| Юкон | 7.04% от $40, +9.68% от следующих $40,971, +11.44% от следующих $45,080, +12.76% суммы свыше $127,021 |

| Северо-Западные территории | 5.9% от $37,106 +8.6% от следующих $37,108, +12.2% от следующих $46,442, +14.05% суммы свыше $120,656 |

| Нунавут | 4% от $39,065 +7% от следующих $39,065, +9% от следующих $48,891, +11.5% суммы свыше $127,021 |

Канадские налоги на недвижимость

Ежегодно все арендаторы и владельцы недвижимости на канадских землях обязаны платить налог за пользование своим имуществом. Сумма налога рассчитывается от его стоимости, и составляет 1-2% в зависимости от региона проживания.

Чем ближе к столице и центральным округам, тем больше придется заплатить за собственную квартиру или дом в казну провинции.

В Канаде действует налог и на покупку недвижимости. Он рассчитывается от суммы и типа недвижимого имущества. Этот вид налога платят, как канадские граждане, так и иностранцы, имеющие в этой стране жилье.

Когда после продажи жилья, бывший владелец получает прибыль (разница между ценой покупки и продажи), тогда он также платит налог на эти деньги, как на дополнительный доход.

В Канаде существует множество налогов, которые люди платят со своих зарплат. Из этих денег в городах строятся дороги, общественные здания и коммуникации. Поскольку уровень жизни в данном государстве довольно высок, то и налоги население платит исправно.

Основные виды налогообложения

Прямые налоги

Существуют два вида налогов, обязательные для всех граждан и компаний – федеральный и провинциальный. Эти налоги платятся с личных доходов, исключение составляют:

- доходы членов First Nations group

- пенсии ветеранов

- возмещение ущерба по страховым выплатам

- доход с продажи своего дома

- государственные дотации на детей Child Tax Benefits

- государственные стипендии и гранты.

На эти позиции, ставшие для человека доходом в определенный период времени, налоги не распространяются.

От налогов освобождаются и те люди, доход которых за год не превышает 7500$. Кроме того, налоговые льготы в Канаде распространяются на следующую когорту граждан:

- малообеспеченные семьи

- инвалиды

- пенсионеры

- семьи, у которых на попечении находятся престарелые родители

- люди, воспользовавшиеся платными медицинскими услугами и покупкой лекарств

- родители, оплачивающие учебу детей в университете или колледже

- безработные и временно нетрудоспособные.

Система социальной защиты

К слову, помимо того, что эти категории граждан освобождаются частично от налогов, они получают дотации от государства, что представляет собой систему социальной помощи. В народе даже есть расхожее выражение, что в Канаде быть бедным выгоднее, чем богатым.

Именно благодаря этой системе Канада и привлекает волны иммигрантов. Суть этой системы в том, что государство гарантирует каждому человеку определенный уровень жизни, причем вне зависимости от того коренной он житель или беженец, оказывая финансовую помощь Welfare.

Косвенные налоги

Помимо прямых налогов в государственный бюджет уплачиваются косвенные. Их платят все жители Канады, покупая товары и услуги. Два вида налога в этой категории – федеральный налог — GST 6% и налог провинции Онтарио — PST 8%. Но эти налоги опять-таки обходят стороной такие товары и услуги как:

- продукты питания

- детские товары

- товары для инвалидов.

Налог на доходы частных лиц

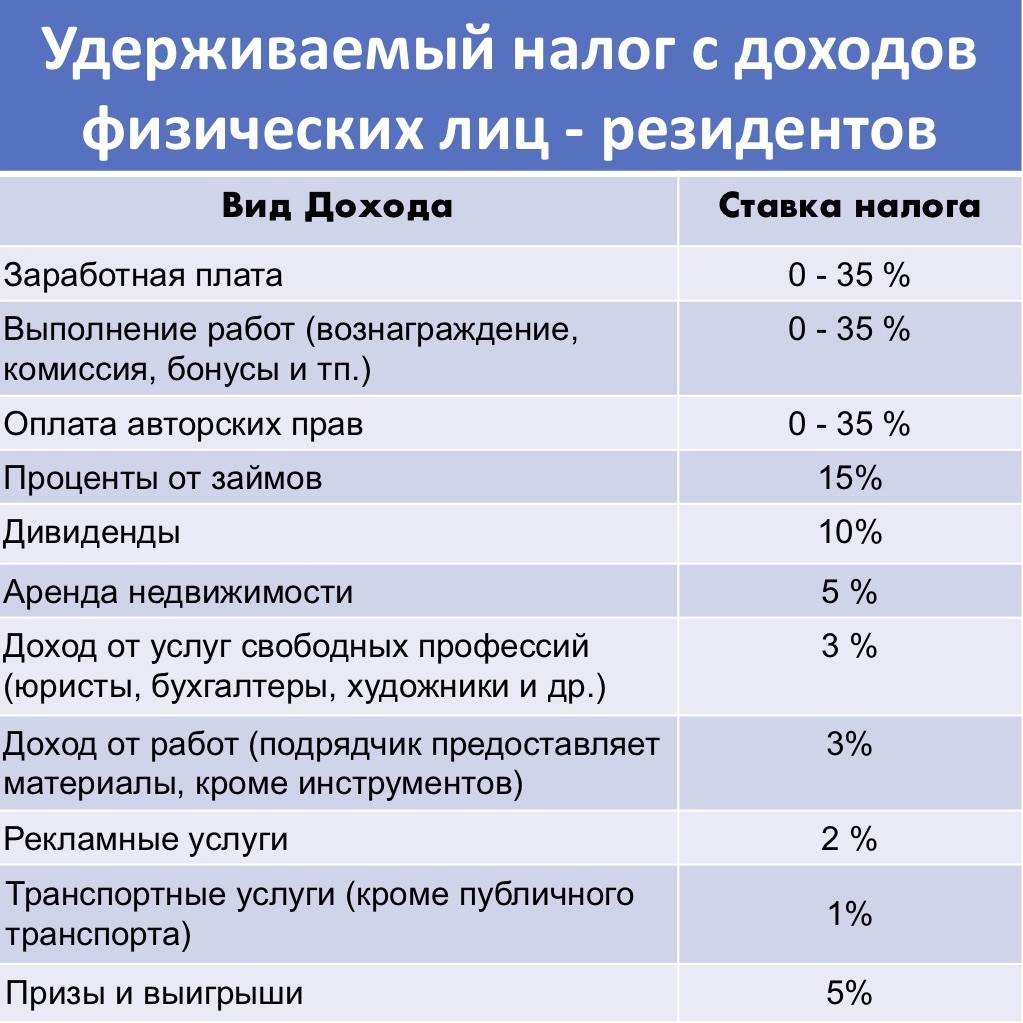

Подоходный налог (personal income tax).

Налог на доходы частных лиц в Канаде прогрессивный – чем больше зарабатываешь, тем больше платишь. На сумму налога влияет не только сумма заработанного, но и семейная ситуация, возраст налогоплательщика и место проживания, так как каждая провинция имеет свои провинциальные налоги.

Я буду рассматривать налогообложение на примере провинции Онтариою. Почему? По нескольким причинам:

- Во-первых, это мне ближе, я тут живу и подавляющее большинство (но не все) моих клиентов из этой провинции.

- Во-вторых, это крупная, провинция по площади, населению и экономическому потенциалу. Внутренний валовой продукт Онтарио в 2014 году составил 36,6% от ВВП Канады. Ближайшие «конкуренты» Онтарио – Квебек и Альберта отстают от Онтарио почти в 2 раза.

- В-третьих, значительная, если не бОльшая часть русскоязычной диаспоры, живёт в этой провинции.