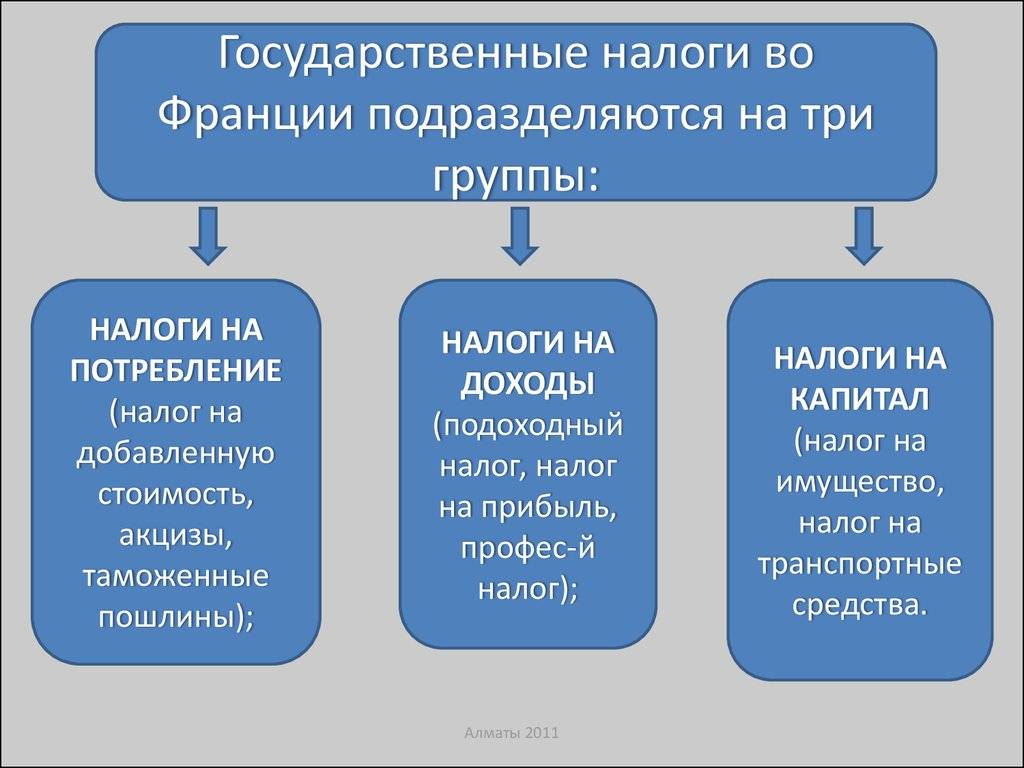

Виды налогов

Налог на доходы

Подоходный налог является основным. Его платят все жители независимо от того, какой они имеют статус. При этом нерезиденты уплачивают налог только с тех доходов, которые они получили на территории республики. Резиденты же обязаны произвести отчисления со всех доходов независимо от того, в какой бы части света они получены. Налог на прибыль напрямую зависит от суммы полученного дохода.

Россиянин, недавно прибывший в страну, в первый год должен сам обратиться в ближайшее отделение налоговой службы и взять там бланк декларации. Заполнить его придётся даже в том случае, если работа во Франции пока не найдена. При возникновении проблем с заполнением консультацию по этому вопросу можно получить непосредственно в налоговой службе.

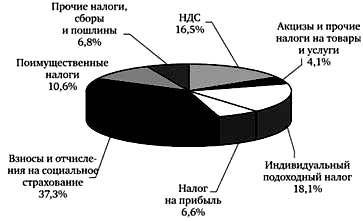

НДС

Налог на добавленную стоимость дает 45% всех налоговых поступлений, это основной косвенный налог. Он взимается методом частичных платежей.

Есть четыре вида ставок НДС:

- 19,6% нормальная ставка на все виды товаров и услуг;

- 22% предельная ставка на предметы роскоши, машины, алкоголь, табак;

- 7% сокращенная ставка на товары культурного обихода (книги);

- 5,5% на товары и услуги первой необходимости (питание, за исключением алкоголя и шоколада, медикаменты, жилье, транспорт).

Но существуют некоторые виды деятельности, которые освобождены от уплаты НДС. К ним относится медицина, образование, страхование и все, что попадает под определение «общественная и благотворительная деятельность».

На недвижимость

Если двенадцатимесячная прибыль от сдачи в аренду квартиры или дома не превышает 15 тысяч европейских рублей, то для корректного расчета вычитается 30 процентов. Если общая сумма превышает 15 тыс. евро, то из нее вычитаются актуальные расходы. К таковым расходам следует отнести:

- страховку;

- ремонтные работы;

- обслуживание;

- отчисления банку (если владелец недвижимости брал ее в кредит);

- иные расходы.

Отчисления на проживание

Этот вид налога также является ежегодным. Он взимается властями с лица, владеющего квартирой или домом. Также делать соответствующие отчисления обязуются арендаторы, обитающие в облагаемом налогом помещении с начала налогового года. Налогообложению подлежит главное место проживания человека. Размер отчислений зависит от того, каков состав семьи налогоплательщика

Также принимается во внимание наличие или отсутствие совокупной прибыли. Если человек, являющийся собственником квартиры или дома, не постоянно обитает там, то размер отчислений государству равняется налогу с недвижимости

На наследство

Во Франции данный налог оплачивается наследниками. Его сумма зависит от степени родства и рыночной стоимости имущества. Исключением является супруг или супруга умершего, в таких случаях имущество переходит в их собственность без уплаты налогов. Ставка налога на наследование варьируется от 5%, если наследниками являются дети, и до 60% при отсутствии родственных связей с умершим.

На профессиональное образование

Все компании, которые действуют в рамках французского правового поля, обязаны делать выплаты на профессионально-техническое обучение местных рабочих – действующих и потенциальных. Для этого с фонда заработной платы коммерческих юридических лиц взимается 0,5% +еще 0,1% в целом. Причем если компания-налогоплательщик использует временных сотрудников, то выплаты поднимаются до 2%. Кроме того, еще 0,3% взимаются на подготовку молодежи в стране.

Коммерческие организации со штатом сотрудников больше 10 человек обязаны делать 0,65% выплаты из фонда оплаты труда на инвестиции в возведении жилой недвижимости. Относительно форма такого финансирования, то он может быть какой угодно – от предоставления кредитов до прямых капиталовложений.

На богатство

Французы, чей ежегодный доход превышает 1 млн. евро, будут платить больше налогов, чем граждане с меньшим заработком. Самые крупные налоги будут платить самые богатые представители населения.

Увеличение налога для богатых является частью французского плана по сокращению бюджетного дефицита страны. Предполагается, что правительство Франции откажется от налоговых льгот вместо сокращения расходов, чтобы обеспечить плановую экономию в 5-10 млрд. евро.

Как во Франции борются с уклонением от налогов

Каждое открытие счета, крупный денежный перевод и другая информация, которая может стать поводом проверить данные в декларации налогоплательщика, отображается в налоговых центрах. Также у них есть базы по налогам на землю, жилье, базы по яхтам, лошадям, самолетам. Налоговые центры имеют информацию о покупках машин, жилья, декларациях, подаваемых при приеме на работу. Активное сотрудничество и информационный обмен ведется с крупными компаниями, полицией и таможней. Не покидая рабочего места, сотрудник налоговой службы может проверить, насколько правдивая информация указана в декларации налогоплательщика.

Первичную обработку декларации проходят в компьютерном режиме, и любой фактор может привлечь внимание инспектора, даже рост расходов на детей. Декларации, которые вызвали подозрение, проверяются компьютером снова, уже учитывается вся информация по финансовому состоянию плательщика налогов, в том числе его семейное положение, доходы, места работы и т.д. Если данной проверки окажется мало, то компьютер еще проверит последние адреса, недвижимость и т.д

Если цена сделки намного превысит доходы, то это станет предметом расследования. Занимается расследованиями Специальный отдел Национальной дирекции налоговых расследований со штаб-квартирой в пригороде Парижа Пантене. Его сотрудники каждый день обрабатывают СМИ, анализируя светскую хронику и объявления купли-продажи. Специальный отдел собирает информацию на местах, контактируя с банками, полицией, ресторанами, мэрией, торговцами авто. Благодаря этому удается активно бороться с теневой экономикой. Активно инспекторы применяют и неформальные способы получения информации: анонимные письма, соседи, информаторы. После взыскания задолженности с неплательщика налоговая выдает премию информатору. У налоговых инспекторов премий за взыскание средств с недобросовестных налогоплательщиков нет, они получают лишь зарплату

Если данной проверки окажется мало, то компьютер еще проверит последние адреса, недвижимость и т.д. Если цена сделки намного превысит доходы, то это станет предметом расследования. Занимается расследованиями Специальный отдел Национальной дирекции налоговых расследований со штаб-квартирой в пригороде Парижа Пантене. Его сотрудники каждый день обрабатывают СМИ, анализируя светскую хронику и объявления купли-продажи. Специальный отдел собирает информацию на местах, контактируя с банками, полицией, ресторанами, мэрией, торговцами авто. Благодаря этому удается активно бороться с теневой экономикой. Активно инспекторы применяют и неформальные способы получения информации: анонимные письма, соседи, информаторы. После взыскания задолженности с неплательщика налоговая выдает премию информатору. У налоговых инспекторов премий за взыскание средств с недобросовестных налогоплательщиков нет, они получают лишь зарплату.

В последние годы нововведением стали совместные операции полиции и налоговой. 50 инспекторов налоговой получили также полицейское удостоверение и работают в отделах криминальной полиции. Согласно закону, они могут ознакомиться с рассматриваемом в суде делом. Особый их интерес – финансовые злоупотребления и махинации, черные кассы, тайное финансирование партий. Не брезгуют они и услугами частных детективов. Каждые 8 лет проверяется служащий, 28 лет – нотариус, 40 лет – парикмахер, 50 лет врач. Работает также Национальная дирекция проверки налоговой ситуации – специальная служба, которая занимается крупными политиками. Малые предприятия с оборотом менее 5 млн. евро проверяются за три месяца, а вот проверка крупных многонациональных компаний длиться около года и проводится каждые 6-7 лет. Занимается ими Дирекция национальной международной проверки, со штатом сотрудников 250 челок.

Ответственность за неуплату налогов

Преступлением не считаются нарушения на сумму менее пяти процентов подоходного налога, но за задолженность будет начислен ежемесячный штраф 0,75%. Неподача декларации в срок карается 10% штрафа от суммы налогов, а если просрочка превышает 30 дней, то размер штрафа достигает уже 40%, неподача декларации даже после повторного извещения, увеличивает штраф до 80%. Неуплата налогов может привести к тюремному заключению на 1-5 лет и 5-250 тыс. евро штрафу, без учета суммы налогов и процентов за просрочку. С целью заставить рассчитаться за неуплату налогов применяется арест на счета в банках, арест имущества и зарплаты. В то же время, плательщик налогов всегда может обжаловать решение и обратиться в суд.

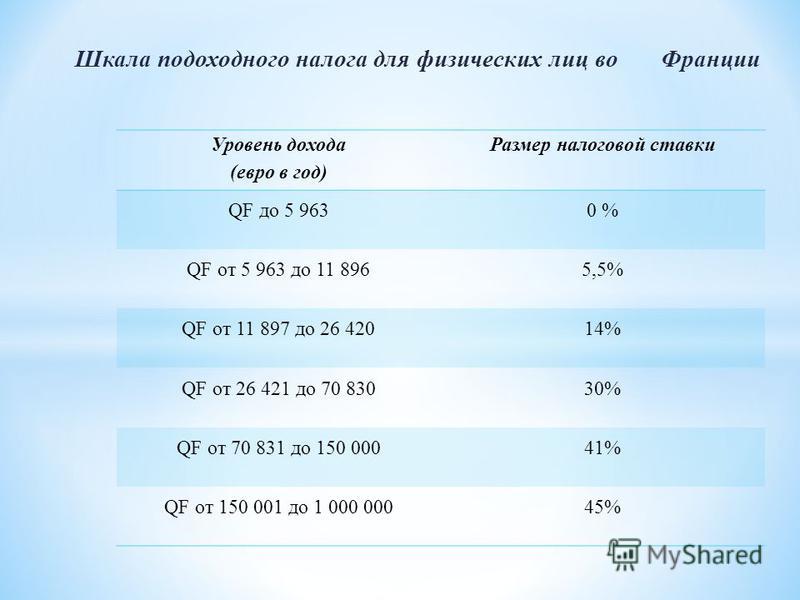

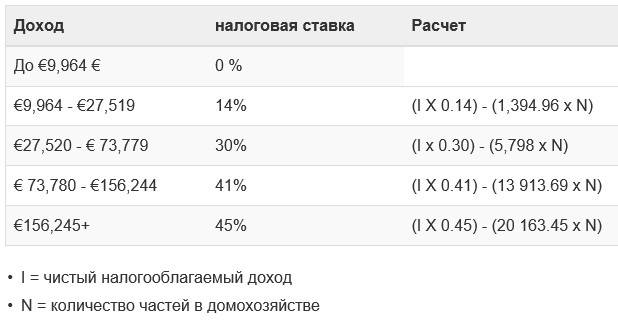

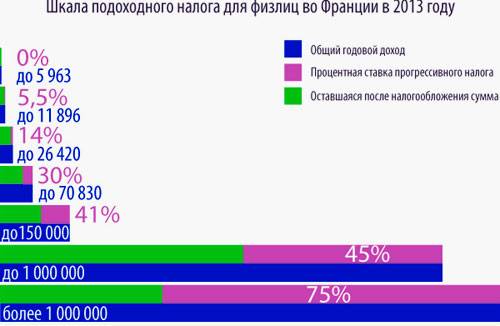

Сколько составляет подоходный налог во Франции?

База состоит из всех видов прибыли как на территории государства, так и за его пределами. В качестве плательщиков выступают местные жители и резиденты страны из числа иностранцев, проводящие внутри государства не менее 182 дней в год. Пошлинами облагаются заработные платы, премии, пенсии, ренты, доходы от инвестиций и вкладов. Особенностью налоговой системы юрисдикции является метод вычисления размера сбора. Если в подавляющем большинстве стран НДФЛ начисляется на каждого контрагента в отдельности, то во Франции – целиком на семью. Если плательщик проживает один и не состоит в браке, он воспринимается государственными органами как семья из одного человека.

Для вычисления актуальной суммы пошлины принимается во внимание состав семейной ячейки, а также ее годовой доход. В понятие «семья» для французского законодательства входит сам плательщик, его супруг или супруга, а также все дети, не достигшие 21 года

Для одиноких пенсионеров предусматриваются льготы. Подробную информацию можно просмотреть ниже.

https://smart-lab.ru/uploads/images/01/27/09/2012/12/25/d8992a99dc.png

В приведенной таблице минимальный уровень квоты составляет 0%, максимальный – 45%. Ранее государство вводило налоги на роскошь, согласно которым граждане и резиденты, получающие более 1000000 евро в год, облагались по ставке 75%, однако после волны возмущений плательщиков, законопроект был упрощен.

Помимо подоходного выплачивается сбор на заработную плату. Он взимается со стороны работодателя и составляет 15,5%. Отчисления предназначены для перевода в:

- Общество медицинского страхования (оплата больничных листов).

- Фонд пенсионной гарантии (выплата пенсий).

- Отдел социального страхования (выплата пособий по безработице).

Подоходные сборы начисляются как для всех частных лиц, так и для предпринимателей, ведущих деятельность в организационно-правовой форме ЧП.

Другие налоги в Франции

| Индикатор | Период | Факт. значение | Пред. значение |

| 2020 | 28 % | 31 | |

Налог с продаж | 2020 | 20 % | 20 |

Ставка социального страхования | 2020 | 68 % | 68 |

| Страна | Период | Факт. значение | Пред. значение |

Австрия | 2020 | 55 % | 55 |

Ирландия | 2020 | 48 % | 48 |

Люксембург | 2020 | 45.78 % | 45.78 |

Испания | 2020 | 45 % | 45 |

Исландия | 2020 | 46.24 % | 46.24 |

Норвегия | 2020 | 38.2 % | 38.2 |

Беларусь | 2021 | 13 % | 13 |

Бельгия | 2020 | 50 % | 50 |

Болгария | 2019 | 10 % | 10 |

Хорватия | 2019 | 36 % | 36 |

Кипр | 2020 | 35 % | 35 |

Чехия | 2019 | 22 % | 22 |

Дания | 2018 | 55.8 % | 55.8 |

Эстония | 2020 | 20 % | 20 |

Еврозона | 2020 | 41.7 % | 41.7 |

Европейский Союз | 2020 | 37.1 % | 38 |

Финляндия | 2020 | 56.95 % | 53.75 |

Франция | 2020 | 45 % | 45 |

Германия | 2020 | 45 % | 45 |

Греция | 2020 | 44 % | 45 |

Венгрия | 2020 | 15 % | 15 |

Италия | 2020 | 43 % | 43 |

Латвия | 2020 | 31.4 % | 31.4 |

Литва | 2020 | 20 % | 20 |

Македония | 2018 | 10 % | 10 |

Мальта | 2020 | 35 % | 35 |

Молдова | 2018 | 18 % | 18 |

Черногория | 2018 | 9 % | 9 |

Нидерланды | 2020 | 49.5 % | 51.75 |

Польша | 2020 | 32 % | 32 |

Португалия | 2020 | 48 % | 48 |

Румыния | 2020 | 10 % | 10 |

Россия | 2020 | 13 % | 13 |

Сербия | 2019 | 10 % | 10 |

Словакия | 2020 | 25 % | 25 |

Словения | 2020 | 50 % | 50 |

Швеция | 2020 | 57.2 % | 57.2 |

Швейцария | 2020 | 40 % | 40 |

Турция | 2020 | 35 % | 35 |

Украина | 2020 | 18 % | 18 |

Великобритания | 2020 | 45 % | 45 |

Лихтенштейн | 2019 | 22.4 % | 22.4 |

Албания | 2021 | 23 % | 23 |

Босния и Герцеговина | 2018 | 10 % | 10 |

Республика Косово | 2020 | 10 % | 10 |

Общие налоги для граждан и организаций

В государстве установлены фискальные сборы, которые обязаны выплачивать физические лица и коммерческие организации. В таких случаях действует единая налоговая ставка, определенная стоимостью недвижимости, земельного участка, транспортного средства, ценных бумаг, другого имущества.

Налоги на операции с недвижимостью

Фискальные сборы осуществляются при покупке, эксплуатации, аренде, продаже жилого помещения, расположенного во Франции. Сумма выплаты зависит от рыночной стоимости квартиры, времени владения собственностью. При приобретении и регистрации учитывается тип недвижимости: 2-3% от цены новостроек и вторичного жилья, 6-7% –от старых домов. При покупке новой квартиры в конечную сумму объекта включен НДС.

При продаже сумма налога зависит от срока эксплуатации и нахождения помещения в собственности. При первичной реализации недвижимости лица освобождаются от уплаты фискального сбора. Иностранцы, не получающие социальную поддержку от французских властей, при продаже квартиры вправе не делать взносов.

За сдачу недвижимости собственник обязан платить процент от получаемой прибыли. Ставка зависит от стоимости облагаемых объектов:

- 5% – менее 5963€;

- 10% – 5963-11896€;

- 15% – 11896-26420€;

- 20% – 26420-70830€;

- 41% – 70830-150000€;

- 45% – более 150000€.

Для нерезидентов Франции определена минимальная ставка в 20%. Юридические лица при сдаче недвижимости в аренду обязаны выплатить 33,33% от прибыли. При превышении суммы установленного предела за годовую аренду гражданин обязан сделать взнос в размере 2,5%.

Налог на операции с ценными бумагами и иным движимым имуществом

Фискальный сбор в обязательном порядке взимается с коммерческих организаций, капитал которых составляет более 1 млн евро. Ставка – 0,2% от проводимых операций с ценными бумагами. Налоги во Франции за действия с движимым имуществом начисляются, если размер сделки будет составлять более 20 тысяч евро. Ставки 4,5%, 7% определены для произведений искусств, 7,5% – драгоценных камней.

Земельный налог

Сбор за владением участка оплачивается владельцем имущества. Налог состоит из взноса за сооружение и незастроенную землю. За любое возведенное здание высчитывается сбор, кроме сельскохозяйственных строений. Освобождение от фискальных взносов:

- возраст владельца участка превышает 75 лет;

- выплата социальных пособий собственнику земли;

- использование незастроенного участка для лесонасаждений с последующим извлечением прибыли;

- сельскохозяйственная постройка;

- государственная земля.

Способы налогообложения

Ставка налога

| Запуск | Стандартная ставка IS |

|---|---|

| Перед 1 – го января 1986 | 50,0% |

| 1 – го января 1986 | 45,0% |

| 1 – го января 1988 | 42,0% |

| 1 – го января 1989 | 39,0% |

| 1 – го января 1990 | 37,0% |

| 1 – го января 1991 | 34,0% |

| 1 – го января 1993 | 33 1 ⁄ 3 % |

| 1 – го января 2019 | 31% |

| 1 – й января 2020 (предыдущий) | 28% |

| 1 – й января 2021 (предыдущий) | 26,5% |

| 1 – го января 2022 (предыдущий) | 25% |

Обычная ставка корпоративного налога с тех пор составляла 33 1 ⁄ 3 %.1 – го января 1993. До 1985 года он составлял 50%, а затем постепенно снижался до нынешнего уровня. Это снижение частично связано с усилиями по гармонизации корпоративного налогообложения в зоне европейского сообщества.

Корпоративный налог также имеет пониженную ставку 15% для малых и средних предприятий (МСП), которая применяется к части прибыли менее 38 120 евро для компаний, включая:

- оборот менее 7,63 миллиона евро,

- не менее 75% полностью оплаченного капитала принадлежит физическим лицам (или компании, применяющей этот критерий).

При прибыли свыше 38 120 евро к прибыли применяется нормальная ставка, указанная в таблице напротив.

Правительство решает в 2019 году снизить корпоративный налог для больших групп до 25% с 2022 года.

Постепенное снижение ставки корпоративного налога с 2017 по 2022 год

Законодательство о финансах на 2017 и 2018 годы предусматривало постепенное снижение ставки корпоративного налога с 33 1 /3 % до 25% в 2022 году на прибыль всех компаний. Это уменьшение выполняется в несколько этапов:

- с 2017 года снижение налога на прибыль до 28% для всех малых и средних предприятий (МСП), до 75 000 евро прибыли, без возврата к действующей пониженной ставке;

- в 2018 году применение ставки 28% к прибыли ниже 500000 евро;

- в 2019 году снижение ставки с 33 1 ⁄ 3 % до 31% для прибыли свыше 500 000 евро. Однако это снижение касается только компаний с оборотом менее 250 миллионов евро;

- в 2020 году применение ставки 31 % к прибыли свыше 500 000 евро для компаний с оборотом более 250 млн евро и 28 % к прочей прибыли;

- в 2021 году снижение ставки до 27,5 % для прибыли свыше 500 000 евро для компаний с оборотом более 250 млн евро и до 26,5 % для прочей прибыли;

- в 2022 году снижение ставки до 25 % .

Кроме того, закон о финансах на 2017 год предусматривает, что в 2019 году сниженная ставка в размере 15% на первые 38 120 евро годовой прибыли для малых компаний с оборотом менее 7,63 миллиона евро будет распространена на все МСП с менее чем 250 евро. сотрудников с оборотом менее 50 миллионов евро.

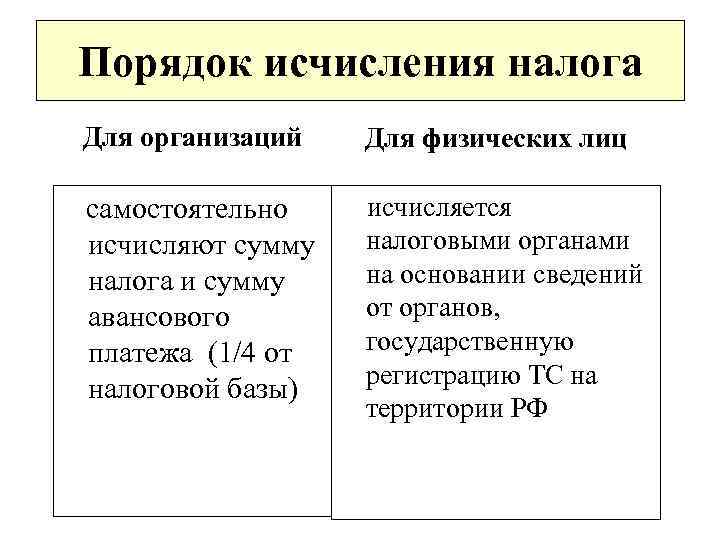

Обязательство по отчетности

Декларирование ( налоговый пакет ) необходимо подавать в конце каждого финансового года в течение 3 месяцев и 15 дней с момента его окончания. Это объявление должно включать результат (прибыль или дефицит), а также элементы, позволяющие его определить. Это заявление является обязательным для всех субъектов деятельности, независимо от размера их оборота.

Уплата корпоративного налога должна производиться компаниями спонтанно в виде четырех платежей 15 марта, июня, сентября и декабря. Остаток корпоративного налога должен быть уплачен не позднее, чем15 апреляследующего года. СФевраль 2005 г., можно платить корпоративный налог онлайн, используя налоговый счет профессионалов.

Другие виды обязательств

В перечне видов федеральных и местных налоговых сборов Франции почти 200 наименований. Кроме привычных россиянам, там можно встретить:

- налог на пустующее жилье – до 25 % от стоимости аренды (точнее можно узнать, если использовать онлайн-симулятор);

- аудиовизуальный сбор – 80–125 евро в год в зависимости от региона;

- налог за жилье «на колесах» – до 150 евро в год;

- акцизные сборы – 1,37–47,67 евро за гектолитр алкоголя, 0,54 евро – за тот же объем воды и до 25 евро – за гектолитр подслащенных напитков;

- туристический сбор – 0,20–5,00 евро за ночь в отеле (гостям страны пригодится онлайн-сервис по определению ставки в разных городах в разное время года).

За что и сколько приходится платить юридическим лицам

Компании, ведущие деятельность на территории Франции, также должны уплачивать определенные налоги. Об этом мы и поговорим.

Налог на прибыль

Корпоративный налог во Франции отделен от французских налогов, применимых к доходу от бизнеса, выплачиваемому в качестве заработной платы. Сумма французского корпоративного налога зависит от оборота вашего бизнеса и структуры капитала.

Франция недавно представила новый законопроект, который снижает стандартную ставку корпоративного налога во Франции, отмечая первое подобное явление с 1993 года. В законе говорится, что ставка французского корпоративного налога для крупных компаний снизится с 33,33% до 25% в течение пятилетнего периода (28% в 2019 году).

Сколько платят организации во Франции

В 2019 году стандартная ставка для всех компаний составит 28% с налогооблагаемой прибыли до 500 000 евро и 31% с налогооблагаемой прибыли, превышающей эту сумму.

Субъекты малого и среднего предпринимательства получают выгоду от снижения налоговой ставки в размере 15% до 38 120 евро прибыли, когда их оборот составляет менее 7,63 млн. евро, и когда уставный капитал полностью оплачен и по крайней мере 75% принадлежит частным лицам.

Налог на добавленную стоимость

Стандартная ставка НДС установлена в размере 20%, она применяется ко всем продуктам или услугам, если не предусмотрено иное.

А знаете ли вы?

Исключения следующие:

- ставка в 10% применяется к необработанным сельскохозяйственным продуктам, благоустройству жилья, пассажирскому транспорту, общественному питанию (исключая алкоголь);

- ставка в 5,5% применяется к большинству продуктов питания, газу и электричеству, энергетическим работам в жилищном секторе;

- ставка в 2,1% применяется к публикациям в прессе, некоторым лекарствам.

НДС во Франции

Некоторые виды деятельности не облагаются НДС в соответствии с нормативными положениями: определенные либеральные профессии (в частности, в секторе здравоохранения), некоторые виды гражданской (инвестиции, землеустройство) и банковской деятельности.

В каких странах мира самый большой и малый НДС

Акцизный сбор

Акцизный сбор применяется к следующим группам товаров:

- Алкогольные напитки;

- Табачные изделия, спички, зажигалки;

- Минеральная вода;

- Энергетические продукты и электричество;

- Ювелирные изделия и произведения искусства;

- Сахар, масло, кондитерские изделия;

- Реклама в средствах массовой информации;

- Биржевые и страховые операции;

- Организация фестивалей и праздников;

- Игорный бизнес.

Акцизы должны быть оплачены на товары, когда они произведены или проданы. По каждому из продуктов, в зависимости от страны происхождения, Европейский союз устанавливает минимальный размер акциза к уплате.

Как только акцизные налоги добавляются к цене вышеуказанной продукции, к окончательной стоимости прибавляют еще и НДС.

Компании должны подать французскую налоговую декларацию в течение трех месяцев после закрытия счетов или до 30 апреля. Французский корпоративный налог уплачивается ежеквартально 15 марта, 15 июня, 15 сентября и 15 декабря.

Налог на прирост капитала

Прирост капитала, получаемый компаниями, облагается налогом по обычной корпоративной ставке 33,33% (сниженной до 28% в период с 2017 по 2020 год, а затем дополнительно до 25% в 2022 году — с 2018 года была также отменена надбавка в размере 3,3%).

Прирост капитала, полученный в результате продажи патентов или патентоспособных изобретений, а также доходов от лицензирования патентов или патентоспособных изобретений, облагается сниженной ставкой в 15%.

Как и в случае дивидендов, освобождение от участия распространяется на прирост капитала, возникающий в результате продажи акций, которые составляют часть существенных инвестиций, если акции удерживались в течение 24 месяцев. Налогооблагаемая база составляет 12% от валовой суммы реализованного прироста капитала (т. е. прирост не облагается налогом на 88%), в результате чего максимальная эффективная ставка составляет 3,84% при стандартной ставке 31% или 4,13%, если применяется стандартная ставка 33,33%. для компаний, чей оборот превышает 250 миллионов евро.

Долгосрочная выручка от продажи акций компаний по недвижимости облагается налогом по ставке 19%. Прогрессивные надбавки добавляются для прибыли свыше 50 000 евро, начиная с 2% и повышаясь до 6% для прибыли свыше 260 000 евро.

НДС во Французской Республике

Именно французы в первый раз использовали НДС. Данный вид пошлин ввели во Французской республике в 1954. Всего есть три типа налогов на добавленную стоимость: стандартный, сниженный и повышенный.

Виды налоговых ставок по НДС:

- Повышенная ставка – Сюда входят машины, алкогольные напитки, табак и предметы роскоши. Размер налога – 22%.

- Стандартная ставка – в нее входит большинство потребительских товаров. Размер налога – 19,6%

- Сниженная ставка. Размеры налога – 2,2%, 5,5% и 7%

Пониженная ставка разделена на 3 категории:

- Лечебные препараты, частично оплачиваемые соц. страховкой. На них действует минимальный размер налога – 2,2%

- Питьевая вода, снаряжение для столовых в учебных заведениях, безалкогольные напитки, оборудование для людей с ограниченными возможностями, продукты питания. Размер налога – 5,5%

- Общепит, транспортные услуги, литература, услуги реставраторов и ремонтников, Средства массовой информации, и медицинские препараты, которые не попадают под первый пункт.

Также во Франции есть исключения для НДС, а именно:

- Экспорт и все, что к нему относится;

- Финансовые организации;

- Педагоги и врачи, занимающиеся частной практикой;

- Государственные организации, выполняющие административную работу, занимающиеся культурой или спортом;

- Рыбная ловля;

- Малый бизнес с годовым оборотом меньше семидесяти тысяч евро.

Кроме компаний, выплачивающих налог на добавочную стоимость, косвенный налог с жителей Франции взимается со следующих товаров:

- Алкогольные напитки, табачные изделия, спички, питьевая вода, кондитерские изделия, некоторые крупы, сахар и изделия из муки;

- Энергоносители;

- Драгоценные металлы и ювелирные изделия;

- Игровые автоматы, телевизионная реклама, антиквариат, скульптуры, живопись, а также различные произведения искусства;

- Процедуры, относящиеся к страховому бизнесу или биржам.

Потребительское право