Пенсия по старости в США – высокая или низкая?

Пенсия в США в долларах вас могла поразить своим размером, а если пересчитать пенсионные выплаты в рублях, то по сравнению с Россией пенсия в Америке несравнимо высокая. Но несмотря на такой размер, средней пенсии далеко не всегда хватает обычным американцам, тоже самое и для иммигрантов. Государственная пенсия в США – это хороший доход, но не всегда достаточный.

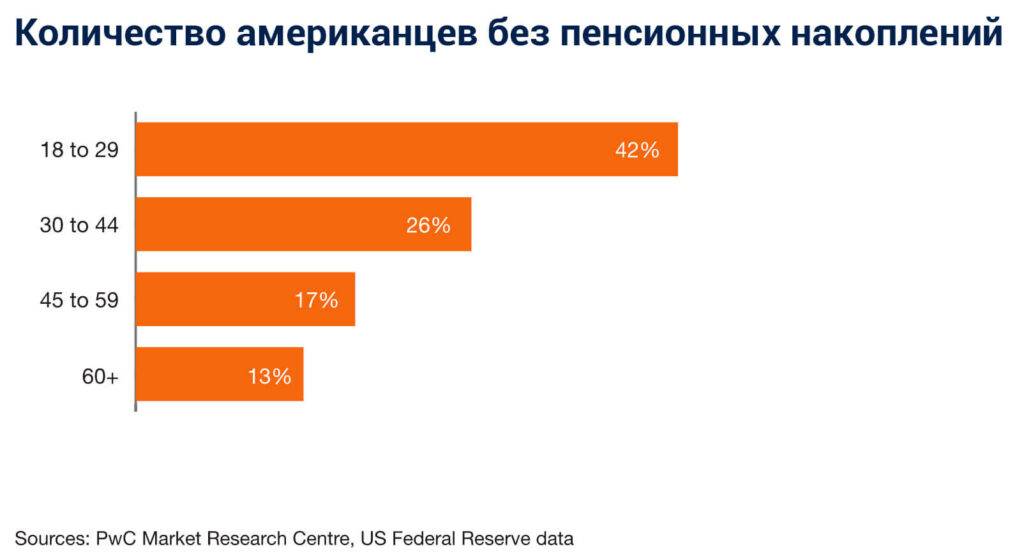

Что местные, что мигранты зачастую заботятся о своей будущей пенсии сами и инвестируют с длинным горизонтом, чтобы достойно жить после 65 лет. Вот небольшая пенсионная статистика, наглядно показывающая количество американцев без пенсионных накоплений:

Уровень жизни пенсионеров и пожилых людей в Америке сильно зависит от их трудового прошлого. Без больших отчислений в прошлом, редко какой пенсионер ведет роскошную жизнь, если только к достижению возраста выхода на пенсию не сформировал достаточно пенсионных накоплений самостоятельно.

Размер пенсии в США

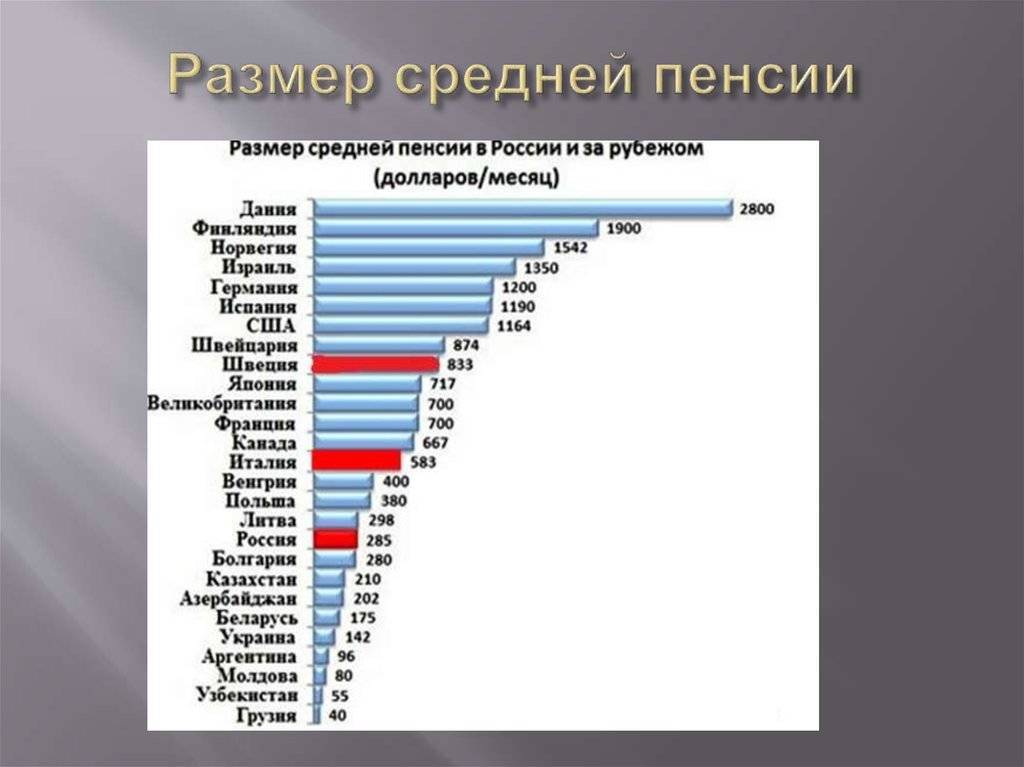

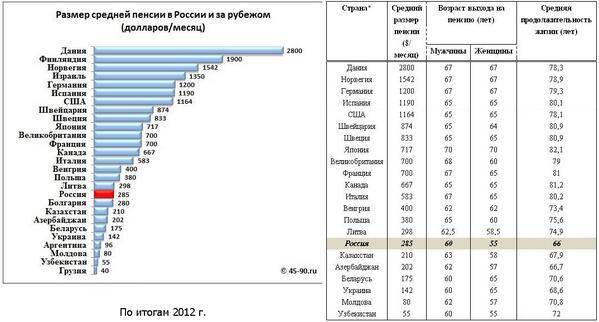

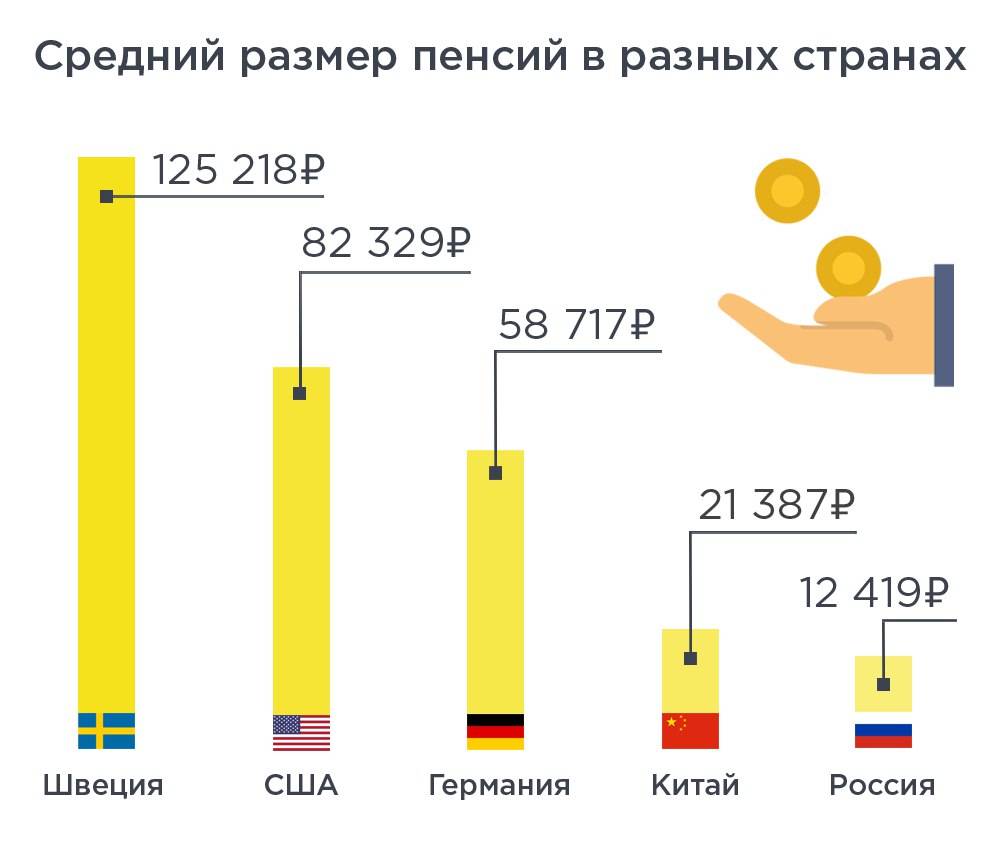

Пенсия в США является одной из самых привлекательных в мире. Ее значение выше среднего по всему миру.

Средняя пенсия в США на 2020 год составляет 1300 – 1400 американских долларов в месяц. Если переводить эту сумму на российские рубли, то пенсия американца составит больше 100 000 рублей. Такой показатель выше, чем в странах СНГ и еще ряде мировых держав.

Пенсии в Америке выглядят более чем привлекательно. Но чтобы заработать себе безбедную старость, американцы начинают с молодости вкладывать средства в накопительную часть. Именно откладывая деньги на пенсию и работая на карьеру, гражданин Америки может рассчитывать на большие пособия в старости.

Предыдущая запись Какой возраст считается предпенсионным

Следующая запись Есть ли пенсия по старости в Японии

Особенности пенсионной системы в США

Пенсионное страхование составная часть социальной страховой системы США. Американские пенсионеры получают выплаты из нескольких источников:

- Из Государственного фонда — формируется за счет страховых взносов.

Обязательный взнос с заработной платы в США наемных работников 15%:

- 7,65 % начислений вносит работник;

- 7,35% вносит работодатель.

При этом 12% полученных средств поступит в пенсионный фонд, 3% в фонд обеспечения по старости

Внимание

Индивидуальные предприниматели вносят двойной платеж за себя как работник и как работодатель.

Из Государственного страхового фонда получают средства по старости большинство американцев.

- Накопительные фонды (государственные и частные). Часть из обязательных социальных платежей разрешено перечислять в эти фонды. Суммы меньше 2000 $ налогом при перечислении не облагаются. Аккумулируемые суммы обычно дают прирост около 9% в год за счет инвестирования в различные проекты. Таким образов к 65-67 годам на личных счетах вкладчиков накапливаются солидные средства.

Вкладчик получает доступ:

- к деньгам, накопленным в государственном фонде после наступления возраста 60 лет, разрешено снять часть средств, но в этом случае придется заплатить штраф 10% и налог со снятых сумм;

- к средствам в накопительных фондах после указанного в заключенном с правлением фонда договоре обычно через 6-7 лет.

Система государственных и частных фондов пенсионного страхования

В США существует государственные и частные пенсионные фонды. Несмотря на то, что частный фонд может неудачно инвестировать средства своих клиентов или обанкротиться, американцы охотно несут свои деньги в подобные организации. Во-первых, вероятность лишиться своих сбережений всё-таки невелика. А, во-вторых, средняя государственная пенсия имеет свой лимит (она не может превышать 1800 долларов). Обычно государственные выплаты составляют всего около половины зарплаты работника.

Работающий гражданин, не достигший пенсионного возраста и имеющий на руках лишние деньги, может выплачивать взносы сразу в 2-3 фонда, а потом получать сразу несколько пенсий. Как правило, все крупные компании создают собственные пенсионные фонды для своих работников, куда сами же могут отчислять взносы.

Начисление государственной пенсии происходит следующим образом. За один проработанный год фонд начисляет гражданину 4 балла. Каждый американец, набравший 40 баллов и более, получается право на соответствующие государственные выплаты. Для информирования граждан пенсионный фонд в конце каждого года рассылает письма, в которых легально работающим американцам сообщают о состоянии их счётов, размере потенциальной пенсии, количестве баллов и т. д. В критических ситуациях накопленные в государственном фонде средства можно получить в виде ссуды со льготной ставкой. Американцы, пользующиеся такой возможностью, как бы берут в долг у самих себя, а потом возвращают деньги фонду как обычный кредит.

Накопительная система и поддержка компаний

Другой источник пенсионных выплат — накопительные фонды. Они могут быть как частными, так и государственными. Каждый гражданин имеет право перечислять часть дохода на такой счет. Переведенная сумма налогом не облагается. Средства, накопленные в банке, доступны в любой момент.

По аналогичной схеме может действовать и компания-наниматель. Переводя средства на пенсионные счета сотрудников, корпорации могут снизить ставку налогообложения. Период, после которого работник получает доступ к накопленным активам, оговаривается в контракте (обычно составляет 5-6 лет).

К финансовым средствам на накопительных счетах применяется депозитная программа — сумма растет в среднем на 9% в год, что превышает показатель по обычным банковским программам.

Первый фонд, отчисления в который производились только нанимателями, появился в 1875 году. Основной Закон о добровольном пенсионном обеспечении был принят значительно позже, в 1974 году. Среди прочего, в законодательном акте закреплены льготы для пенсионеров в США. При разработке закона был учтен опыт предыдущих лет, результатом стало ужесточение контроля за работой организаций, работающих в сфере корпоративного пенсионного страхования.

Согласно законодательству, со стороны компании за активами следит отдельный работник — так называемый фидуциарий. Он обязан действовать в интересах сотрудников корпорации и контролировать операции, проводимые пенсионным фондом. За недобросовестное выполнение обязанностей для такого лица предусмотрена дополнительная ответственность.

Схема начисления дополнительных пенсионных выплат различается в зависимости от политики корпорации. Ранее была популярна схема перевода некоторого процента от заработной платы с постепенным увеличением (например, выплата 2% от ставки работника с ежегодным увеличением еще на 2% и пределом в 80%). Такая модель поощрения сотрудников называется «defined benefit» (фиксированными выплатами). Ее постепенно сменяют более гибкие схемы, так как работники не готовы связывать себя фактически пожизненным контрактом (предельной суммы отчислений можно добиться, проработав на одну компанию 40 лет). Модель фиксированных выплат используется государственными учреждениями и крупнейшими компаниями.

Большую свободу, но меньшую стабильность дает схема выплат Defined contribution. В некоторых долях (оговоренных в контракте) работодатель и сотрудник перечисляют средства в выбранный инвестиционный фонд. Фактический размер накоплений на пенсионном счету работника зависит от успешности деятельности конкретной инвестиционной компании. В рамках этой же схемы американцам позволяется вкладывать средства в ценные бумаги, приобретать акции и облигации. Такая модель позволяет дополнительно финансировать экономику из пенсионных накоплений, обеспечивая развитие бизнеса. Общий объем подобных вливаний в 2010 году составил почти $10 триллионов (более половины ВВП США, $16,8 триллиона за тот же год).

Инвестиции из личных пенсионных накоплений позволяют увеличить общий доход. Но модель связана и с дополнительными рисками. При резком скачке экономики или финансовом кризисе возможны потери из-за обесценивания выбранных активов (облигаций или акций).

Выплата пенсий с таких счетов возможна только по достижению гражданином полного пенсионного возраста. Еще через несколько лет (в зависимости от условий конкретной программы) американец может снять все накопленные средства и распорядиться ими по своему выбору (например, потратить на приобретение недвижимости или передать наследникам). При этом пенсионный счет закрывается.

На что могут рассчитывать пенсионеры в Америке

Размер пенсии в стране зависит от государственного механизма социальной поддержки людей пожилого возраста, а также от личного желания граждан обеспечить себе безбедную старость и, так сказать, отложить деньги «на черный день». В большинстве своем американцы – народ прагматичный, поэтому многие используют в полной мере все возможные виды пенсионного обеспечения. Американская пенсионная система включает в себя 3 составляющие:

- Государственная пенсия по старости формируется на базе регулярных страховых отчислений. Их объем должен составлять 15% от доходов, половину из которых уплачивает работодатель, а вторую – сам работник.

- Накопительная часть – часть от страховых взносов, которую по желанию можно перенаправлять в накопительный фонд. Средства будут не просто накапливаться на счету, но и увеличиваться за счет процентной ставки – обычно в 9%.

- Частная пенсия – она предполагает заключение договора с негосударственными организациями и открытие индивидуальных счетов, на которые сам гражданин вносит определенные денежные суммы. При этом воспользоваться средствами можно только после достижения 60 лет.

Индивидуальный счет (Individual Retirement Account, IRA)

Данный вариант предусматривает долгосрочные инвестиции, посредством которых получить пенсию в США достойного уровня становится вполне реально.

Другими словами, человек сам формирует свое благосостояние, которое он потратит в старости. На него открывается индивидуальный счет, и субъект определяет, каким способом будут использованы деньги для аккумулирования дохода. Например, он может разделить капитал на доли и каждую из них инвестировать в различные проекты: паевые инвестиционные фонды, недвижимость, сделки на валютных биржах и так далее. Естественно, кто не обладает достаточным уровнем финансовой грамотности, прежде чем делать капиталовложение в тот или иной инструмент, должен проконсультироваться на эту тему со специалистом.

Расчет трудового стажа и трудового кредита

В расчет будущего социального обеспечения по возрасту идут 35 наиболее высокооплачиваемых лет, в которых делались соответствующие отчисления. Они корректируются на инфляционный показатель.

Рожденные в 1929 г. и позже должны заработать не менее 40 трудовых кредитов, чтобы иметь право на получение пособий по соцобеспечению, с максимальным значением 4 в год.

Военная служба сегодня автоматически не засчитывается в пенсионный стаж по гражданской службе. Для конвертации заработанных прав тоже используется понятие «трудовой кредит». В целях получения трудового кредита за военную службу после 1956 г., надо внести депозит.

Сумма, необходимая для получения 1 кредита, ежегодно увеличивается. В 2022 г. она возросла на 40 $ с 1470 $ в 2021 г. до 1510 $.

Как проверить трудовые баллы и рабочий стаж в Америке

В Штатах существует специальные правительственные сайты, позволяющие оформить учетную запись и получать актуальные сведения о своем участии в пенсионной системе дистанционно (онлайн). Для социального обеспечения аккаунт оформляется здесь.

Эта интерактивная учетная запись, позволяющая отслеживать, управлять льготами SSA, а также корректировать персональные сведения в системе социального обеспечения.

Негосударственное обеспечение

Средняя пенсия в США обусловливается не только социальными выплатами. Все граждане имеют право на заключение соглашений с негосударственными фирмами. В таких фирмах люди обычно открывают счет – Individual retirement account. Туда перечисляют деньги на предстоящую пенсию в Америке, сколько именно – ограничений нет. Взносы делаются в добровольном порядке.

Но от вносимой суммы зависит, будет на нее начисляться налог или нет. Если она составляет до 2.000 USD – никаких сборов не последует. Другой важный нюанс – счет становится доступным для использования после того, как его владельцу исполнится 60 лет. А после 80 лет он закрывается. К этому времени деньги можно вывести.

Многих смущает взаимодействие с частными компаниями – они могут обанкротиться, закрыться. Но на такой случай полезно иметь госстраховку. По ней можно получить компенсацию, если лишишься своих денег. А еще в Штатах многие инвестируют. Здесь это распространено – люди покупают ценные бумаги, активы. Спустя время такие приобретения позволяют получать доходы.

За негосударственным пенсионным обеспечением обычно обращаются в банковские организации, частные паевые, инвестиционные фонды. Условия в каждом случае персональны.

От Отцов основателей к Великой Депрессии

Американский философ и публицист Томас Пейн

Сама идея пенсии относительно недавняя. На протяжении большей части истории человечества люди работали до смерти или пока не ослабевали настолько, что оказывались не в состоянии шевельнуть рукой; но в таком случае они всё равно вскоре умирали. Ещё в 1795 году прогрессивный философ и публицист, прозванный «крёстным отцом США», Томас Пейн сочинил памфлет под названием «Аграрная справедливость», в котором предлагал выдавать ежегодную пенсию в размере десяти фунтов стерлингов людям старше пятидесяти лет, что считалось стандартной продолжительностью жизни. Но по тем временам это была утопия.

Только в 1889 году немецкий канцлер и один из создателей Германской империи Отто фон Бисмарк ввел первую в мире программу по обеспечению старости. Согласно принятому в 1889 году плану, выплаты полагались рабочим, старше семидесяти лет. Но поскольку не многие жили так долго, жест этот был больше идеологическим, призванный предотвратить марксистскую и социалистическую агитацию. Консервативные и реакционные политики обвиняли «железного канцлера» в слабости, но он всегда отмахивался от претензий: «Называйте это социализмом или как вам угодно, для меня разницы не будет», – заявил он рейхстагу в 1881 году во время первых дебатов о государственной пенсии.

Знаменитый медик Уильям Ослер

В начале XX века идею пенсии в Америке проповедовал Уильям Ослер, знаменитый своей прямолинейностью врач, с чьей помощью была основана Школа медицины Джонса Хопкинса. В своей речи в 1905 году он заявил, что к сорока годам работники достигают расцвета, после чего их силы идут на убыль. Ну а после шестидесяти, съехидствовал он, их можно смело усыплять хлороформом. Эта реплика вызвала национальный скандал, а сам монолог получил название «Хлороформной речи».

Но в целом исследователи были согласны, что к шестидесяти годам человек становится крайне зависим от сторонней поддержки. Вот только у большинства рабочих собственности нет, друзья к тому времени умерли или разъехались, родственников почти нет и остаётся всего несколько коротких лет жизни, прежде чем смерть поставит последнюю точку. Понимание этого неизбежно превращает вчерашнего рабочего из более или менее свободного гражданина в отчаявшегося бедняка.

В 1912 году писатель, государственный деятель и учёный Ли Уэллинг Сквайр в своём исследовании «Old age dependency in the United States» выступил за введение пенсий, посчитав, что сейчас в Америке 1.250.000 стариков без средств к существованию, на обеспечение которых необходимо выделять $179 миллионов ежегодно. Платить пенсии должны были либо бизнесмены, либо государство. Автор приходил к очевидному выводу, что гарантированное пенсионное обеспечение гораздо лучше благотворительности.

Американский шахтёр 1920-х

Ясное дело, такие революционные идеи в США оказались не востребованы. Хотя некоторые промышленные страны последовали примеру Германии и ввели пенсионное обеспечение в той или иной форме. В начале XX века у американцев, которые уже были слишком стары, чтобы работать, либо могли жить со своими детьми, если они были, либо отправиться в работный дом – заведение, заимствованное из Великобритании, где влачили совсем жалкое существование.

Один журналист так описывал подобное заведение: «Здание очень старое и ветхое; стены в ужасном состоянии; занавесок нет; повсюду роятся мухи; нет удобных стульев; комнаты очень грязные; жильцы выполняют работу по хозяйству; еда скудная. Так называемая больница – отвратительное место, больше похожее на тюрьму».

Такое же убогое заведение было описано в 1920 году в отчете Управления по делам благотворительности в Колорадо: «Здание старой церкви еще пять лет назад было признано непригодным для жизни; стены разваливаются и грозят обрушиться; от холода почти нет защиты; старые полы грязные и скрипят; кровати и койки отвратительные; прикованный к постели жилец с больными ногами лежит на этой кровати с сентября и ни разу не мылся… в другой обшарпанной комнате сидит женщина в лохмотьях, ей больше девяноста лет, она склонилась над старым очагом и пытается согреться».

Как живут пенсионеры в США

В стране хорошо развита система государственных и частных пенсионных фондов. Часто типичный американец на заслуженном отдыхе – это человек, получающий по 2 или 3 выплаты с разных источников. Крупные компании создают собственные фонды для отчислений.

В итоге американец может посвятить свободное время любимому хобби, внукам, путешествиям. Учитывая, какие пенсии назначаются в США и разницу в прожиточном минимуме разных стран, пожилые американские пары стали желанными туристами.

Как живут русские пенсионеры в США

Обычно вопросом, какая пенсия в США, задаются люди, планирующие переезд на постоянное место жительство. Следует помнить, что страна характеризуется строгим соблюдением правил.

Надо являться иммигрантом с грин-картой, тогда можно рассчитывать на безбедную старость. Но по общим впечатлениям и отзывам для местных жителей условия всегда будут лучше.

После получения гражданства новоиспечённый американец может привести родителей. У них появится право на американские льготы. Мигранты старше 50 лет получают минимум. Среди этой категории часто встречаются люди, которые не бросают работу до самой смерти.

Российские пенсионеры сохраняют право получать выплаты с родины. Понадобится оформить карту с функцией снятия денег за границей. Наличные средства доступны к получению только в банке РФ. Ежегодно через нотариуса или консула отправляется уведомление в ПФР, подтверждающие, что человек жив.

Масштабы проблемы

Справедливости ради, следует подчеркнуть, что финансовый кризис сегодня негативно отражается на благосостоянии американского общества, поэтому, чтобы пенсия в США обеспечивала более или менее комфортный уровень жизни, необходимо заблаговременно об этом позаботиться. Но что в настоящее время происходит на практике? Большинство людей, живущих в «самой демократической стране», достаточно редко работают на одном месте длительное время. С периодичностью примерно в 5 лет среднестатистический американец меняет место работы.

Естественно, в этом случае было бы наивно рассчитывать на то, что пенсия в США будет высокой: работодатель попросту не сможет отчислить «приличную» сумму за столь короткий срок. Ситуация осложняется еще и тем, что руководители компаний в настоящее время все меньше заинтересованы в «классических» программах социальной ориентации. Еще один негативный фактор заключается в том, что в современных условиях государственные гарантии не могут обеспечить достойный уровень жизни американцам пенсионного возраста. Тем не менее пожилой человек старше 62 лет после выхода на заслуженный отдых «финансируется» государством за счет средств фонда социального государства, что уже хорошо, поскольку полученных денег зачастую вполне хватает на то, чтобы купить продукты питания и погасить коммунальные платежи.

Какие выплаты получают украинцы?

Украина и США не заключали договор о гарантировании социальных выплат. Поэтому выезжающим за границу украинцам единовременно выплачивают шесть пенсий, после этого выплата прекращается. Иммигрировавшие в Соединенные Штаты украинцы могут получать заработанную в этой стране пенсию. Если пенсионер в Украине получал выплаты и выехал в Америку без оформления ПМЖ, после возвращения он может восстановить получение пенсии.

Внимание

В Украине не предусмотрено двойное гражданство, следовательно, если украинский гражданин получил подданство другой страны, в решении правовых вопросов (подает исковое заявление для восстановления выплат) его будут рассматривать только, как гражданина Украины без учета дополнительных прав полученных при получении другого подданства

Есть ли пенсия по старости в Японии

Проблема стареющего общества приобретает актуальность для развитых стран. Япония – не исключение. Страна занимает одно из первых мест в мире по количеству долгожителей.

При средней продолжительности жизни 86,8 лет пенсионный возраст в Японии составляет 65 лет. Каждый четвертый японец – пожилой человек, имеющий право на обеспечение.

Такая ситуация с каждым годом повышает финансовую нагрузку по заботе о пожилых людях, которая ложится на государство и трудоспособное население.

Базовые

Их размер фиксирован и устанавливается каждый год с учетом инфляции и роста цен в прошедшем году.

Охватывают все население страны, достигшее 65 лет, вне зависимости от того, работал человек, или нет.

В Японии существует система временного освобождения от пенсионных отчислений в случае низкого дохода.

Трудовые

Выплачиваются только наемным рабочим и служащим. В зависимости от сферы занятости процент взносов для формирования пенсионного счета и размеры выплат у пенсионеров будут разные. При выходе на заслуженный отдых сотрудник получает разовую выплату. Ее размер равен размеру зарплаты, умноженному на количество лет стажа. Источниками формирования фонда для трудовых пенсий являются:

- обязательное пенсионное страхование;

- взносы нанимателей и работников, исчисляемые пропорционально заработной плате (составляют около 15 % от размера оклада) и уплачиваемые поровну.

Размер этой пенсии зависит от размера зарплаты, срока, в течение которого делались взносы, принадлежности к определенному работающему классу (рабочий предприятия или служащий государственного учреждения). Средние выплаты – до 60 % от среднего заработка.

Зарегистрированному в системе государственного страхования жителю Японии выдается пенсионная книжка. Данные, содержащиеся в ней, используются при установлении обеспечения.

Работники предприятий и государственные служащие получают базовую и трудовую пенсии. Предприниматели, домохозяйки, фермеры, неработающие – только базовую.

Пенсионный возраст в Японии

Увлечение пенсионного возраста – мера, на которую в ближайшее время вынуждено пойти Правительство из-за высокого числа пенсионеров и недостаточности суммы выплат для обеспечения им нормального уровня жизни. В ближайшее время планируется повышение возраста до 70 лет.

До 2001 г. японцы выходили на заслуженный отдых в 60 лет. Затем постепенно его повышали на один год за каждые три года. С 2013 г. возраст выхода на пенсию в Японии мужчин и женщин – 65 лет. Сложившаяся система гибкая. Можно выйти на пенсию:

- в 60 лет, при этом пенсионер получает выплаты в размере 75 % от установленных;

- в 70 лет, пенсия составляет 125 % от установленной суммы.

После выхода на пенсию многие японцы продолжают работать, чтобы обеспечить себе дополнительный доход или оставаться полезными обществу.

Пенсионные программы

В Японии пенсии выплачиваются по следующим программам:

Достижение пенсионного возраста. Наемные рабочие получают базовую и профессиональную, остальные пенсионеры – только базовую. Утеря трудоспособности. Право на базовую пенсию имеют лица, которые получили болезнь или травму в период с 20 до 65 лет (срок уплаты отчислений) и 1-2 степень инвалидности

Важно стабильное внесение страховых платежей за последний год. Если инвалидность наступила в период выплаты пенсии, и отсутствует задолженность по отчислениям, то человек получает социальную пенсию

Единоразовые выплаты в случае смерти кормильца

Их получает супруг (супруга) или дети до 18 лет.

Их получает супруг (супруга) или дети до 18 лет.

Как оформить пенсию в Японии иностранцу

Иностранец, который живет и работает в Японии, в обязательном порядке уплачивает страховые взносы. Покидая страну, он может:

- получить единоразовую выплату в размере, не превышающем выплаты за 3 года, которая компенсирует взносы;

- оставить средства на счету Пенсионного фонда Японии для использования их при выходе на пенсию, при этом накопленные средства могут быть переведены в страну нового места жительства.

Получение единоразовой выплаты возможно только после выезда за пределы государства. Для необходимых процедур и заполнения документов иностранец, покидающий Японию, должен оставить доверенное лицо.

Второй вариант получить пенсию – продолжительный.

Иностранцу по достижении 65 лет следует лично обратиться в Пенсионный фонд с заявлением об оформлении выплат и предоставить номер счета, открытого в банке страны, в которую он переехал.

Этот вариант возможен, если у Японии с этой страной заключен договор в сфере пенсионного обеспечения. Такие договора подписаны с 18 странами. Россия пока в этот список не входит.

Преимущества системы частного инвестирования

Собственники индивидуальных счетов пользуются налоговыми преференциями. Стандартные варианты счетов (IRA) освобождают от фискальных платежей до того момента, пока деньги не начнут обналичиваться после увольнения. Можно открыть другой счет, так называемый Roth IRA. Его владелец обязан сразу же заплатить налог на получаемый доход от инвестирования, однако он не будет ничего отдавать государству после выхода на пенсию. Вместе с тем американские чиновники поставили ограничения в IRA-системе приумножения капитала. Так, в 2008 году владелец счета мог вложить в свою старость не более 5 тысяч долларов.

Люди, преодолевшие пятидесятилетний возрастной порог, могли инвестировать в IRA не более 6 тысяч долларов за год. Белый дом систематически увеличивает понемногу данные лимиты.