Какие документы нужно подать в налоговую

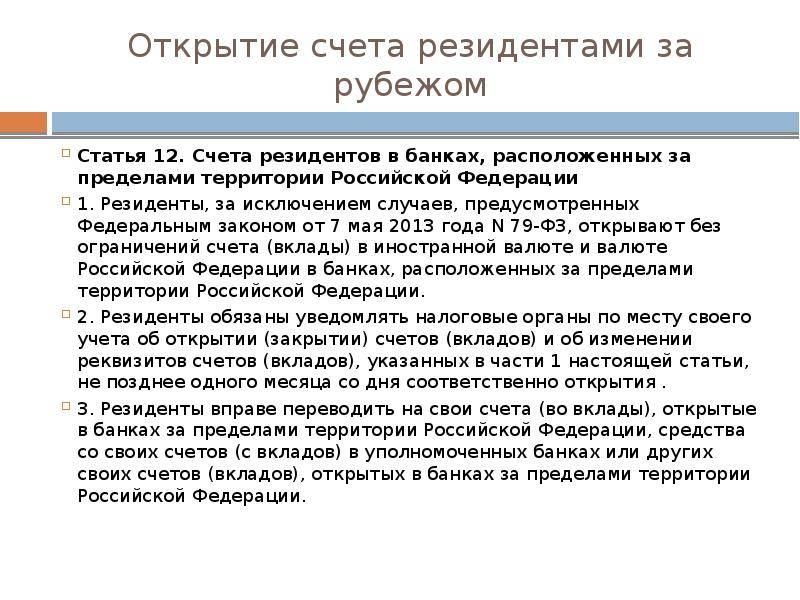

Валютные резиденты РФ обязаны уведомлять налоговую об открытии и закрытии счета, смене реквизитов, а также ежегодно отчитываться о движении денег и финансовых активов. Уведомлять — значит декларировать. Документы можно не подавать, если вы живете большую часть календарного года не в России.

Налоговая может узнать о незадекларированном счете (о котором не уведомили) через автоматический обмен информацией по финансовым счетам или через обмен информацией по запросу.

Список документов

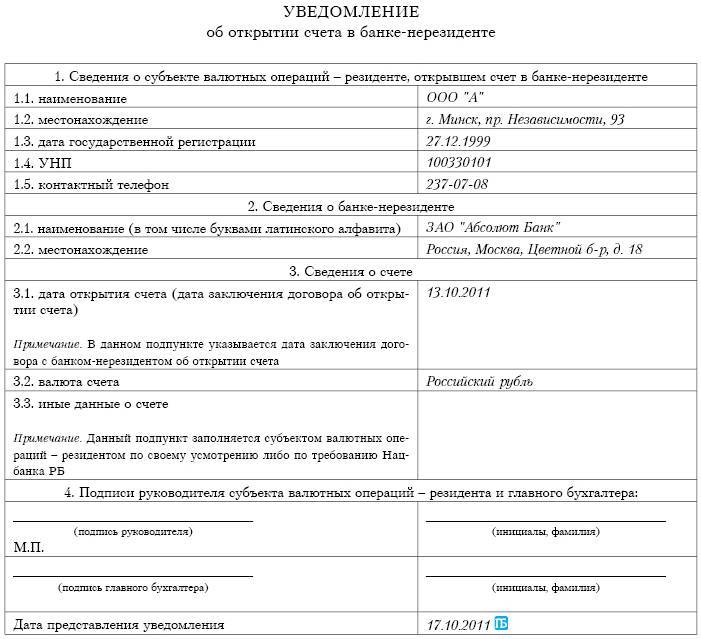

Уведомление об открытии счета. Его нужно составить по форме и подать в течение месяца с даты открытия счета через кабинет налогоплательщика или очно в налоговой.

Отчет о движении денег подается ежегодно.

- Сколько денег было на счете на дату открытия;

- Сколько денег пришло на счет с даты открытия по 31 декабря;

- Сколько денег ушло со счета с даты открытия по 31 декабря;

- Сколько денег на счете на 31 декабря.

Уведомление о закрытии счета. Его нужно подать в течение месяца с даты закрытия счета по форме через кабинет налогоплательщика или очно в налоговой.

При закрытии счета одновременно с уведомлением нужно подать отчет о движении денег с начала года по дату закрытия счета. Например, если вы закроете счет 21 мая 2023 года, то до 22 июня 2023 года нужно подать уведомление и отчет о движении денег с 1 января по 21 мая 2023 года.

Уведомление при смене реквизитов счета. Его нужно подать в течение месяца с даты изменения реквизитов по форме через кабинет налогоплательщика или очно в налоговой.

Например, если вы измените реквизиты 21 мая, то до 22 июня нужно подать уведомление.

10 советов, как не потерять деньги при отправке SWIFT-перевода за границу

Как открыть международный банковский счет?

Вот как открыть международный банковский счет, прежде чем узнать о лучших банковских счетах для иностранных студентов в США. Студентам потребуются документы, удостоверяющие личность, такие как водительские права или паспорт, подтверждение места жительства, а также договор аренды и любые счета за коммунальные услуги.

Иностранные студенты в США должны внести начальный капитал, чтобы выполнить требование банка о минимальном балансе. В зависимости от того, какой банк запрашивает это, студенты должны предоставить студентам доказательства, такие как письмо с предложением университета или стенограмма университета.

Как открыть счет

Для начала отметим, что для иностранцев предусмотрено два вида счетов:

- для нерезидентов (то есть для тех, у кого нет ВНЖ);

- для резидентов (для тех, кто уже получил вид на жительство ).

Для второй категории лиц процедура открытия счета проходит гораздо проще. Им необходимо предоставить лишь карту резидента – Tarjeta de identidad de extranjero, а к ней приложить пакет документов, который в индивидуальном порядке определяется банком.

Что касается тех, кто еще не приобрел официальный статус, то Центробанк Испании также разрешает им сотрудничать с банковскими учреждениями и открывать счета в любой валюте, включая евро. Единственное ограничение будет касаться снятия наличных в банкоматах, если понадобится получить деньги не европейскими банкнотами.

Так, к примеру, банк Barclays в рамках программы по борьбе с отмыванием денег может попросить предоставить документацию, подтверждающую вашу деятельность на родине, или налоговую отчетность за последние 5 лет.

Проще будут обстоять дела у тех, кто намерен приобрести на испанской территории недвижимость. А если еще и нанести визит в банк вместе с риелтором, который поддерживает с учреждением хорошие отношения, то дело наверняка увенчается успехом.

По словам тех, кто уже сталкивался с данным процессом, огромное влияние может оказать личное общение с представителями банка и взаимно проявленная симпатия. Причем обращаться лучше не в большой банк, а в маленький, который ценит каждого своего клиента.

Итак, допустим, ВНЖ у вас еще нет. В этой ситуации есть три варианта решения вопроса:

- Вам следует обратиться в любой полицейский участок с заявлением о выдаче вам удостоверения нерезидента. Для этого при себе нужно иметь паспорт и его ксерокопию. Оформление нужного документа займет порядка 10-15 дней.

- Ходатайствовать об открытии счета можно, непосредственно обратившись в сам банк. Некоторые учреждения могут пойти вам навстречу и подписать договор без карты нерезидента. Однако в течение 15 суток вас все равно попросят подтвердить свой статус. Так что идти в полицию придется и в этом случае.

- Многие банки берут на себя заботу об оформлении нерезидентской карты. Это означает, что уполномоченный специалист сам запрашивает в полиции нужный документ на основании подписанной вами доверенности. Такая услуга обойдется примерно в 15-20 евро. Счет вам откроют, но вот пользоваться им вы не сможете до того момента, пока полиция не выдаст карту.

Пакет документов

Набор бумаг, которые потребует банк для открытия счета нерезиденту и резиденту, будет существенно отличаться. Более того, каждый банк имеет право запросить дополнительные документы на свое усмотрение, например, выписку о движении средств на вашем счете в банке у вас на родине или декларацию об уплате налогов.

Тем, кто еще не получил ВНЖ, необходимо подготовить:

- заграничный паспорт;

- подтверждение места проживания (прописка);

- документ о трудовом статусе (зарплатный лист – salary statement);

- справку 2НДФЛ (PHYSICAL PERSONS INCOME CERTIFICATE );

- карту нерезидента – Certificado de no residencia.

Все эти бумаги необходимы банковскому учреждению для идентификации личности и понимания того, откуда вы получили имеющиеся у вас средства.

Базовый набор бумаг для резидента выглядит следующим образом:

- заграничный паспорт;

- карта резидента – Tarjeta de identidad de extranjero;

- номер NIE (регистрация в налоговой службе);

- подтверждение трудового статуса.

Все бумаги, которые были выданы за пределами Испании и составлены на иностранном языке, придется апостилировать и перевести на испанский или английский язык присяжным переводчиком. Однако учитывая то, что разные банки могут предъявлять разные требования, лучше перестраховаться и оформить все на государственном языке страны.

Вам понадобится идентификатор

Иностранцы или иностранцы, заявители на открытие банковского счета должны как минимум подтвердить свое имя, дату рождения и физический адрес, скажем, по счету за коммунальные услуги. Но если вы родились за границей, возможно, вам нужно будет предложить больше. Эти клиенты также должны предъявить удостоверение личности с фотографией, которое включает числовое удостоверение личности.

Вы можете использовать действующий паспорт, другое удостоверение личности государственного образца из вашей страны или идентификационный номер иностранца из грин-карты, рабочей визы или студенческого билета. Однако вам придется принести оригиналы, потому что ксерокопии не принимаются.

Карточные продукты

Эта платёжная карта может объединять в себе до 15 банковских счетов, включая сберегательные и срочные депозиты. Изначально банком установлен лимит на снятие наличных в размере 700 USD в день. Лимит на расходы покупок по этой дебетовой карте максимальный. Можно расходовать средства до отметки не ниже допустимого минимального остатка по счёту. При пользовании картой через сеть банкоматов Bank of America, любые комиссии отсутствуют.

Дебетовая карта для рабочего персонала

Предназначена карта для сотрудников компании. Каждая карта имеет только один расчётный счёт. На ежедневное снятие наличных установлен банковский лимит в размере 100 USD, на расходы по покупкам установлено 400 USD. Чтобы повысить или снизить допустимые лимиты по дебетовой карте обладатель карты должен обратиться к ответственным лицам компании (подписантам по счёту), которые имеют право на регулирование ограничений.

Дебетовой картой можно рассчитываться за покупки во всех магазинах и оплачивать услуги, эта карта вполне может заменить наличные деньги. В случае обналичивания денег, к услугам обладателей карты круглосуточный доступ к сети банкоматов Bank of America. Внутри страны при снятии денег через банкоматы никаких сборов за выдачу денег банком не взимается.

Можно ли открыть зарубежный счет дистанционно в 2022 году?

Открыть счет без личного присутствия нерезидента (компании или физлица) в настоящее время можно дистанционно в некоторых странах, НО не во всех. Ответ на запрос заявителя может быть как положительным, так и отрицательным, что зависит от места проживания резидента, географии обращения, статуса физического/юридического лица, достоверности сведений и типа запрашиваемого счета.

Важно! Банк обязательно запросит информацию о происхождении активов, причине открытия счета в конкретной юрисдикции и потребует ответить на ряд вопросов, достоверность по которым будет проверяться внутренней службой безопасности финучреждения. Одна ошибка, ложные сведения или простая опечатка приведут к отказу

На фоне геополитической ситуации в мире, большинство престижных банков мира стараются минимизировать в своем портфеле активы россиян из санкционного списка. Но при этом не готовы полностью отказаться от обслуживания российских граждан и компаний, а в некоторых случаях, согласны дистанционно открыть счет нерезидентам.

Тем не менее, выбор финансового учреждения следует делать осознанно и грамотно, что позволит получить сервис и банкинг в разумной ценовой категории и в соответствии с потребностями.

Личный счет

Бесплатный подбор

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

Как открыть удаленно иностранный счет – три варианта

- Лично подать заявку банковскому сотруднику, как в головной офис финансового института, так и в представительство другого государства, в том числе в России и странах СНГ. Во втором случае личный визит является условным и предусматривает открытие счета в зарубежном фин институте удаленно. НО, в РФ таких банков на сегодняшний день практически не осталось, что будет более интересно гражданам СНГ, Украины и прочих держав.

- Если банк выбран, то документы на открытие иностранного счета можно подать удаленно, через представителя или интродьюсера. Визит клиента в банк не требуется, а все данные передаются агенту, который откроет счет от лица иностранного гражданина дистанционно.

- Открыть иностранный банковский счет по доверенности (удаленно), что солидарно с предыдущим вариантом, но имеет некоторые отличия. Интересы заявителя может представлять любое лицо, имея на руках доверенность и заверенные в нотариальной конторе документ. Если в договоре указаны полномочия с правом подписи, то посещать банк не придется. В противном случае, визит в страну месторасположения банка является обязательным, но только на заключительном этапе.

Полностью удаленно открыть иностранный банковский счет можно в следующих ситуациях:

- В платежных системах и Нео учреждениях, где вся работа с клиентами и счетами происходит в виртуальной плоскости (удаленно) без привязки к фактическому офису в какой-либо юрисдикции.

- В банках, которые осуществляют контактное и бесконтактное (удаленное) обслуживание клиентов. В такой ситуации документы передаются по электронным каналам связи, а идентификация личности бенефициара осуществляется посредством веб камеры и электронной подписи. Как правило, такие банки имеют офисы и могут предложить кроме счетов дополнительные продукты, включая кредиты и счета депо.

Независимо от способа открытия иностранного счета (лично или удаленно), выбор страны и банка является главной составляющей. Обратитесь к опытным экспертам сегодня, чтобы не допустить ошибок в будущем! Наши контакты для связи: info@offshore-pro.info.

Wells Fargo

Этим банком оказался Wells Fargo. Я выцепил сотрудника и изложил ему всё примерно так: я хочу открыть у вас счёт, но я не резидент США, но у меня есть адрес в США, но у меня нет доказательств его дейтствительности, типа квитанций на моё имя. Можно ли мне тем не менее, спросил его я, открыть у вас счёт? На что получил ответ, что да, можно, никаких препятствий, будем открывать?

Я запрыгал на месте и сказал, что будем. Дальше всё пошло просто прекрасно. Мужчина поспрашивал, нафига я отмачиваю такой номер, что приехав всего на неделю, завожу счёт в банке чужой страны? Я сказал, что намерен периодически наезжать в Штаты и мне для этого было бы удобно иметь здесь счёт и карту, что хочу хранить здесь деньги, то есть сказал как есть. Его такое вполне удовлетворило. Задав ещё пару вопросов, человек взял у меня мой загран.паспорт в качестве удостоверения личности и за минут двадцать запилил мне два счёта: Checking (привязан к карте) и Saving (сберегательный), а также выдал карту сроком действия на месяц – это временная карта, пока не будет выпущена постоянная, которую они отправят мне на указанный адрес моих знакомых.

Вот так выглядит временная:

А вот это уже постоянная, которую прислали через несколько дней на адрес:

Кстати, постоянная уже с чипом, хотя для Америки карты с чипом по-прежнему редкость.

Также этот прекрасный банкир сделал за меня и форму W-8BEN, где указал, что я турист, приезжаю в гости к родственникам, и использую их адрес для получения корреспонденции.

Тут я спохватился, что обслуживание вообще-то должно стоить денег, и спросил его об этом. Чувак мгновенно извлёк брошюру с тарифами обслуживания и показал, как обслуживаться не платя ни цента на моём тарифе Everyday Checking:

- иметь на счету Checking не меньше 1500 долларов;

- иметь на счету Saving не меньше 300 долларов;

- завести автоматическую ежемесячную операцию перевода 25 долларов с Checking на Saving и через пару дней обратно, что будет изображать движение средств по счетам.

Тут я уже просто расплылся в кресле, настолько весь этот процесс открытия счёта оказался простым и приятным. Я просто пришёл и сказал, что хочу хранить деньги в этом банке, и мне всё сделали в лучшем виде и наивежливейшей форме.

Спросил за онлайн-банк. Оказалось, таковой имеется. Поключили и его. Выглядит он немного фиговеньго, но функциональность в порядке, судя по всему. Американский номер телефона для онлайн банкинга не нужен.

Довольный донельзя закинул на счёт первые 1600, которые снял перед этим в Сити. В последующие дни закинул остальное. Всё это делал с помощью выданной временной карты и их (Wells Fargo) банкоматов. Банкоматы, кстати, очень удобные, приятное меню, и есть возможность не печатать бумажный чек, а отправить его себе на электрическую почту, с которой был создан онлайн-банк при открытии счетов. Оч круто.

Вечером в отеле поставил на телефон их мобильное приложение, которое тоже оказалось весьма приятным и функциональным. Ах да! У них есть чеки). А ещё в приложении можно сфотографировать выписанный на вас чек и зачислить его сумму на свой счёт, то есть в банк идти не нужно. Оч тоже круто, хотя и вряд ли я буду когда-то получать от кого-то чеки. И ещё у них есть приложение для Apple Watch! Ну это, знаете, о чём-то говорит – такие-то усилия затрачены, стараются не отставать, хотя тут они даже опережают, потому что из моих банков ещё ни один такого не сделал. Ну очень позитивный и продвинутый банк, короче.

Но, конечно, не может всё быть так хорошо, и у Wells Fargo есть и недостатки, по крайней мере для меня, избалованного Тинькоффым, это является недостатком: берётся плата как за исходящий, так и за входящий межбанк, что-то около 30-35 долларов за операцию. Плюс ещё там какие-то платы и комиссии. Ну, всё идеально быть могло, с этим я согласен мириться, тем более что вряд ли я буду много совершать таких операций, мне главное было получить долларовый счёт за пределами стремительно возвращающегося СССР, и я его получил. Уже какая-то страховка на случай внезапных приступов прихватизации у государства.

Основы

Хотя вам разрешено открывать счет, для неграждан правила другие. Закон о гражданских правах 1964 года прямо предоставил частным предприятиям в США право заключать контракты с иностранными лицами или группами, что облегчило новым резидентам США возможность банковского обслуживания здесь.

Однако Патриотический акт США, принятый после террористических атак 11 сентября 2001 г., затруднил иностранцам открытие счетов или участие в денежных операциях в США или даже ведение дел с американскими финансовыми учреждениями за границей.

Согласно Закону, банки и кредитные союзы должны соблюдать более строгие правила при проверке личности заявителя на счет неамериканского происхождения. Однако, если вы легальный постоянный житель, вам, вероятно, потребуется столько же времени, чтобы открыть свой счет как гражданину.

Как взять кредит в банке США

Интересно! ФРС – это Центробанк? Вопреки широким полномочиям, среди которых право печатать деньги и определять процентные ставки, ФРС не является Центробанком, поскольку система представляет собой частную финансовую структуру, а значит, не подчиняется государству.

Общая информация

Кредитно-финансовый институт США аналогичен по структуре и составу банкам других стран. Единственным существенным отличием является наличие общей кредитной структуры, которая объединяет и частные и государственные банки совместно с резервной системой, обеспечивающей стабильность.

Кредитный рынок включает банковский и коммерческий сегмент, каждый из которых имеет свой состав участников, объем средств, процентные ставки и сроки предоставления займов. Главным достоинством системы является упрощенный вариант кредитования. Минимальный набор документов, контроль процесса, прозрачность кредитных историй, сжатые сроки рассмотрения заявки и оформления займа позволяют обращаться в банк даже для покупки продуктов в кредит.

Кредит на обучение

Вклад в образование – лучшая инвестиция, которая в будущем способна принести дивиденды в виде должности, обеспечить доход и положение в обществе.

Банковский сегмент предоставляет следующие виды образовательных кредитов:

Родительский. Срок кредитования 10 лет с возможностью отсрочки на 2 мес., сумма выплат от 50$/мес.

Федеральный. Заем выдает банк (процент до 5 пунктов и без оплаты за выдачу, если низкое материальное положение) или учебное заведение.

Консолидированный. Совмещает несколько вариантов образовательных кредитов.

Ипотечный кредит

Крупные институты готовы выдать заем и профинансировать до 75% стоимости объекта. Однако практика показывает, что в американских банках иностранцы зачастую могут рассчитывать лишь на кредиты в половину от стоимости недвижимости.

Клиент банка, чтобы получить ипотечный кредит должен:

Обратиться в отделение для предварительного одобрения. Консультанты рассмотрят финансовую состоятельность заемщика и возможность выдачи требуемой суммы, процент по кредиту.

Пройти этап кредитной проверки, когда банк изучает кредитную историю лица и уточняет другую информацию о заемщике.

Подготовить необходимый список: документ подтверждающий личность, уровень доходов, постоянное место работы.

Подписать документы купли-продажи недвижимости, что означает переход права собственности. Заемщик получает ипотечный договор, ключи от квартиры.

Кредитные организации стремятся минимизировать риски, поэтому собирают информацию относительно финансовой благонадежности клиента.

В список документов для ипотеки, который необходимо предоставить в банк входят:

Ксерокопия паспорта, американская виза.

Указать точный адрес недвижимости:

- если в собственности, то счет по оплате налога на недвижимость, оплата страховки;

если арендное жилье, следует приложить копию договора аренды, письмо от владельца имущества.

Данные о рабочем месте: название компании, номера телефонов, электронную почту.

Выписка со счетов за последние два месяца.

Минимальные депозиты

Они тоже различаются в зависимости от учреждения, но обычно скромные. Некоторые варьируются от 5 до 50 долларов, в то время как другие предъявляют более высокие требования. Все зависит от того, где вы находитесь в банке и какие льготы они предлагают, которые могут, но не ограничиваться, более высокой доходностью или отсутствием платы за услуги.

Если вы открываете счет с большим депозитом наличными — опять же, определение крупного банка может отличаться — или с деньгами, полученными посредством банковского перевода, вам может потребоваться предоставить подтверждение наличия средств.

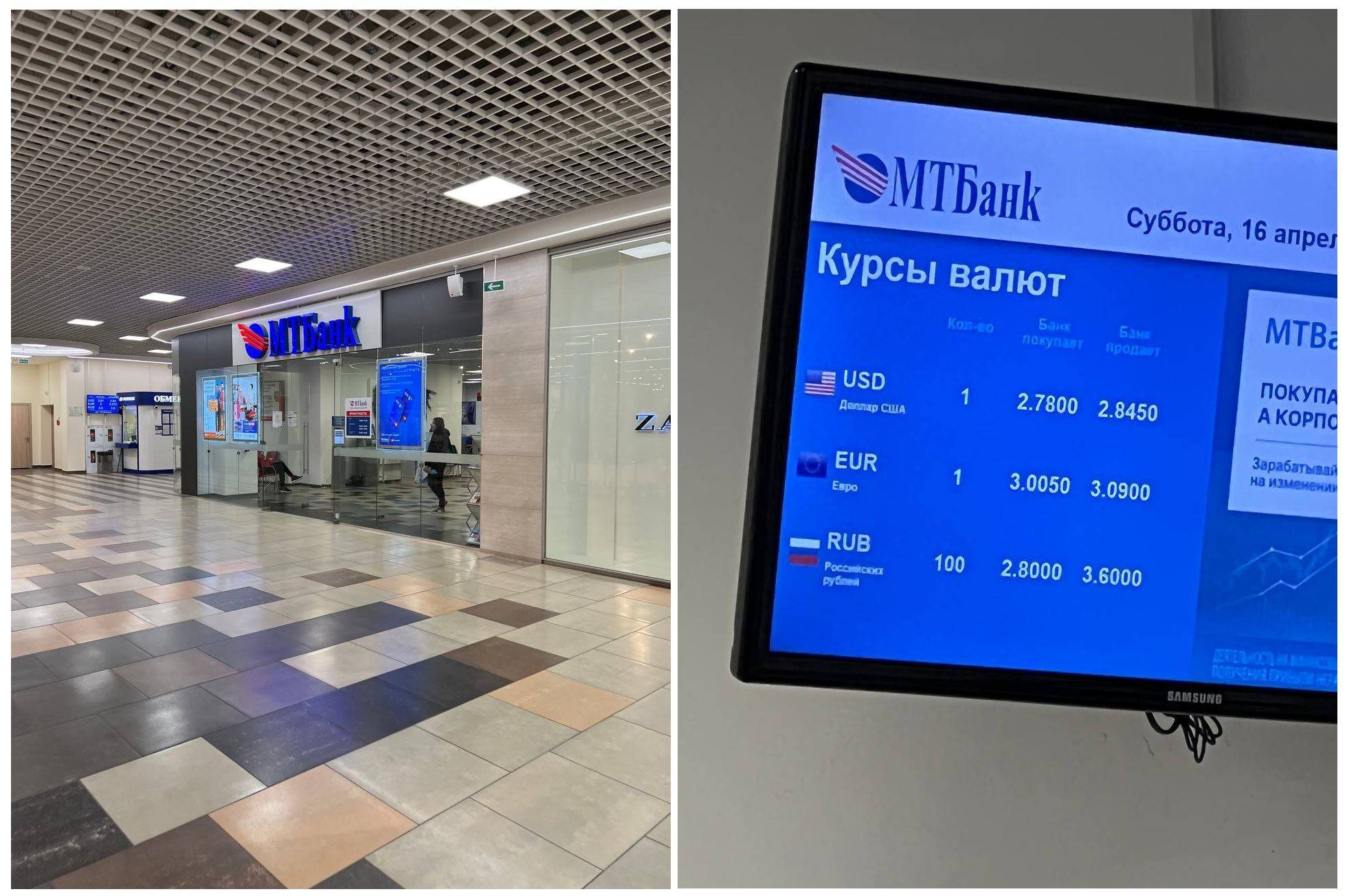

Как открыть банковский счет в Беларуси

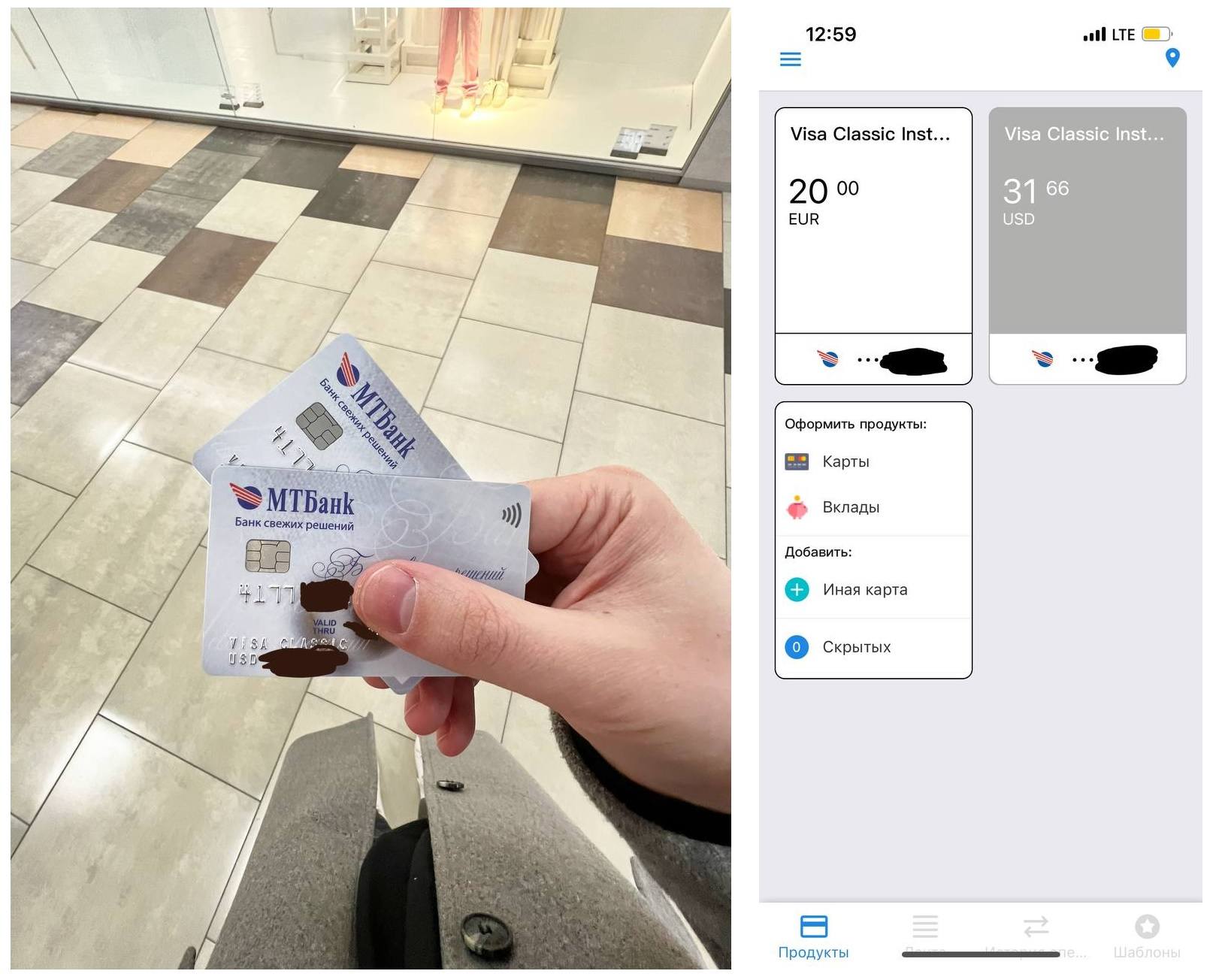

Иван Герасименко, автор популярного телеграм-канала @idubeguedu без труда открыл банковский счет в банке «МТБанке» в Минске.

В субботу побывал в солнечном Минске, где за пару мгновений открыл счета в местном банке и получил на руки две карты Visa. Туда поехал на «Ласточке» — ходит дважды в день в 6:20 и 16:00, в пути 7 часов, цена 2200 рублей за эконом и 4500 за бизнес. Обратно вернулся в тот же день на самолете — Аэрофлот и Белавиа летают много и не только в Москву за 3000-6000 рублей в одну сторону.

В Беларуси я выбрал МТБанк, который точно открыт в выходные. Предварительно оставил заявку через их бота: @MTBankSupportBot. Ссылка на него есть и на сайте банка.

В выходные у МТБанка работают два отделения: ул. Петра Мстиславца, 11 (м. Восток) и пр-т Партизанский, 150а (м. Могилёвская). Оба работают с 10:00 до 18:00. Оба находятся в торговых центрах.

Мне первое отделение показалось удобнее по локации (20 минут от ЖД-вокзала на метро или 30 минут на такси от аэропорта), плюс там ТЦ современнее. Вдруг вам надо будет закупиться в закрытых в России магазинах, типа Зары, Бершки, Ойши и т.д.

В отделении электронная очередь, двигается быстро. Для открытия счета требуется только российский паспорт. Заводить местную сим-карту не надо.

Я открыл два счета: в евро и долларах. На каждый из них выдается отдельная карта. В тот день в отделении были только карты Visa, а Mastercard закончились.

- Обслуживание стоит 1 рубль на три года, считай бесплатно. Эта акция закончилась, но они тут же запустили вполне созразмерное предложение: валютная карта на 3 года за 30 белорусских рублей (это 900 рублей). Что как бы тоже почти бесплатно. Можно не спешить, акция «бессрочная».

- Карты моментальные, неименные. Выдаются в отделении. Формально заявку через бота можно и не оставлять, просто если это не сделать, то не попадёте в халявную акцию и потратите больше времени в отделении на оформление этого всего.

- Карты активируются через 10-15 минут после выдачи. В смс приходит пин-код. После этого вы идёте в банкомат и выполняете любую операцию по каждой из карт. Всё, ваши карты готовы к использованию!

- Пополнить счёт можно там же в отделении, операционной кассе или банкомате. Если у вас рубли, то готовьтесь, что кросс-курс накинет 10-20% сверху: сначала рубли переводят в белорусские рубли, а потом их в евро или доллар. Так получилось, что 1000 рублей это $10. Что как бы тоже не больно.

- Из России на карты банков Беларуси можно переводить с карты на карту через сервисы, например, «Киви». Там конвертация вообще приближена к текущему биржевому курсу, но есть небольшая комиссия за пополнение.

В интернете в банк можно войти как в браузере, так и через мобильное приложение «Мой банк». Их новое приложение Moby российские номера пока не поддерживает. Впрочем и в старом всё понятно и наглядно.

Карты Visa и Mastercard белорусских банков принимают во всём мире оффлайн, онлайн, в разных сервисах и магазинах. Их можно привязать к Эппл, Гугл и другим -пэй. В России ими воспользоваться нельзя.

Я без проблем подвязал белорусскую карту к «Ютубу», и моя семейная подписка вновь активна. Даже не надо было менять страну и всё такое. Привет прослушивание видео в фоне и возможность сохранять в оффлайн! «Ютуб» снял с долларовой карты российские рубли (299 рублей). Конвертация прошла по курсу 81 рубль за $1.

Инвестиционный счет в американском банке

Это накопительный счет, который вы используете для инвестирования. Обычно происходит так: вы встречаетесь с

лицензированным брокером, который дает рекомендации по дифференцированию инвестиций. Наглядно распределение

инвестиций можно представить в виде пирамиды. Внизу пирамиды будут самые консервативные инвестиции, например, бонды

– государственные, муниципальные, бонды штата или каких-то компаний. На вершине будут стартапы, а посередине – акции

таких компаний как PG&E, Pacific Bell или Coca Cola. Ваша задача – договориться с брокером о том, сколько денег вы

хотите вложить в стартапы, сколько в более стабильные инвестиции и так далее. Если у вас будет необходимость открыть

инвестиционный счет, мы поможем это сделать.

Банк в Македонии – дистанционный сервис

- При открытии первого валютного счета в банке удаленно необходимо внести невозвращаемый регистрационный взнос в размере 1 000 евро.

- За каждый новый счет и валюту взимается оплата 200 евро.

- Ежемесячная плата за обслуживание при наличии оборотов по счету — от 50 до 100 евро.

- Комиссия за входящие и исходящие платежи в зависимости от суммы — от 0,3%.

- Депозиты с ежемесячной выплатой процентов.

- Возможность торговли ценными бумагами через интернет, включая государственные облигации.

- Все счета — моновалютные.

- Выдача пластиковых карт платежных систем VISA Electron и American Express.

- Доступ к мобильному банкингу — 150 евро единоразово.

Банк в Македонии подойдет:

- новичкам, стремящимся удаленно открыть свой первый счет в иностранном банке (Европы);

- физическим лицам, планирующим разместить депозиты онлайн;

- для открытия основных и запасных иностранных счетов.

После открытия счета в банке Македонии нерезиденты могут дистанционно брать кредиты на покупку жилья и автомобильного транспорта. Также доступна аренда сейфа в банковском хранилище.

Где и в каком банке лучше открывать счет

В штатах большой выбор финансовых организаций. Рекомендуется опираться на чек-лист по выбору оптимального банка:

- Уточнить размер комиссии за различные транзакции (внесение и снятие наличных денег, переводы, платежи онлайн-магазинам и т.п.).

- Сумма первоначального взноса.

- Условия обслуживание, сколько стоит содержание.

- Удобство расположения отделений и банкоматов.

Можно открывать расчетный, кредитный или депозитный счет. Большим спросом пользуется именно расчетный вариант, который позволяет оплачивать покупки. Эта услуга предлагается практически всеми компаниями.

Лучшие финансовые организации США

- Bank of America – крупнейший банк страны предоставляет ряд дополнительных услуг, которые согласовываются индивидуально. Есть овердрафт, удобное приложение для смартфона и льготные условия для студентов.

- Citibank – работает в разных странах. Условия отличаются в зависимости от региона, где подается заявление. Есть выгодные предложения для путешественников.

- Wells Fargo – присутствует в США и Канаде. Требуется депозит в размере 25 долларов. Есть льготы для студентов. Разработано удобное мобильное приложение.

- JP Morgan Chase – дает льготы и бонусы всем новым клиентам, студентам и военным. Депозит не нужен, а доступ к услугам можно получать как дистанционно, так и лично.

Процедура удалённого открытия корпоративного банковского счёта в банке IFB в Соединённых Штатах

Первым и основным шагом является Ваше намерение стать обладателем корпоративного счета в банке IFB, США. Для этого Вам необходимо связаться с нами по электронному адресу: info@offshore-pro.info для получения профессиональной консультации, в вопросах открытия банковского счета. Только после подтверждения того факта, что данный банк подходит для Ваших целей и рассмотрения всех подходящих альтернатив, мы можем приступить к процедуре открытия счета:

- В соответствии с соглашением о предоставлении услуг, Вам необходимо произвести оплату услуг за помощь в открытии американского корпоративного счета в банке IFB, которую вы оплачиваете карточкой, через систему Pay Pal, Western Union, WebMoney или банковской транзакцией. Стоимость предоставления услуг составляет 5999 USD.

- Теперь мы переходим к сбору информации необходимой для открытия счета.

Для владельца счета, а также подписантов и уполномоченных лиц:

- Заполненные, распечатанные и подписанные копии банка на открытие счета;

- Нотариально заверенная копия загранпаспорта (страницы с фотографией и подписью).

Примечание: Вам может попасться нотариус, который скажет, что не заверяет копию загранпаспорта. В этом случае сделайте перевод на английский язык и сшейте с копией оригинала (страница с фото и подписью) у присяжного переводчика и заверьте у нотариуса.

Нотариально заверенная копия счета за коммунальные услуги или оригинал счета за коммунальные услуги или выписку по банковскому счету для подтверждения адреса проживания.

Примечание: данный документ должен быть не старше 3-х месяцев к моменту подачи пакета документов для регистрации, также он должен быть переведен на английский язык и заверен нотариально.

Доказательство легального происхождения средств: налоговая декларация или справка о доходах от работодателя.

Примечание: все документы должны быть переведены на английский язык и нотариально заверены.

По компании понадобиться представить полный пакет документов:

- Свидетельство о регистрации (Certificate of Incorporation);

- Устав и учредительный договор компании (Memorandum and Articles of Association);

- Документ, о назначении управляющего компанией (назначение директоров, доверенность или другой документ)

- Сертификат благополучия (Certificate of Good Standing), если компания была зарегистрирована более чем один год назад.

- Ксерокопии деклараций о доходах компании за последние два года.

По запросу Банка могут быть запрошены дополнительные документы.

Если Вы уже задумывались над открытием корпоративного счёта в американском банке, то IFB в США может стать для Вас надёжным партнёром. По всем вопросам открытия счёта ил компании пишите нам на электронный адрес: info@offshore-pro.info.

Подробное описание преимуществ и дополнительных возможностей

Банки часто пытаются соблазнить студентов, предлагая различные дополнительные услуги и льготы, но что именно они подразумевают? Прежде чем мы начнем сравнивать различные студенческие текущие счета, доступные в Соединенных Штатах, давайте взглянем на различные льготы, которые банки могут использовать для конкуренции.

1. Плата за банкомат

Если вы снимаете деньги в банкомате другого банка в США, ваш банк почти всегда будет взимать с вас плату. Как видно из таблицы ниже, некоторые банки предоставят вам бонус, снизив комиссию, которую вы будете платить за использование банкомата другого банка.

Другие будут конкурировать, предоставляя многочисленные банкоматы по всей территории Соединенных Штатов. Это особенно распространено в крупных банках с множеством филиалов, таких как Bank of America и Chase Bank.

2. Денежные бонусы

Вы можете подумать про себя: «Бесплатные деньги!» когда ты видишь это. Однако имейте в виду, что могут применяться определенные ограничения, такие как требование вносить определенную сумму на банковский счет каждый месяц. Но, в конце концов, это неограниченные наличные деньги.

3. Защита от овердрафта.

Вы попадете в овердрафт, если потратите больше денег, чем есть на вашем студенческом банковском счете. Ваш банк может отклонить ваш платеж и взимать с вас комиссию за нехватку средств (NSF), если это произойдет. Защита от овердрафта предотвращает это, позволяя транзакциям проходить, даже если у вас нет доступных средств прямо сейчас.

Привязка подходящего сберегательного счета, который автоматически переводит деньги со сберегательного счета для покрытия суммы, привязка кредитной карты, кредитная линия овердрафта (кредитная линия для овердрафтов в зависимости от вашей кредитоспособности) или даже единовременное покрытие овердрафта транзакции — это все варианты, которые может предложить ваш банк. Однако имейте в виду, что все это связано с возможными комиссиями, так что имейте это в виду, прежде чем отправиться в интернет-шоппинг!

4. Ежемесячная плата за обслуживание

Ежемесячная плата за обслуживание — это плата, взимаемая банками за ежемесячное обслуживание вашего банковского счета. Обычно они варьируются от 6 до 50 долларов в месяц, в зависимости от банка и типа открываемого вами счета. Эти сборы, с другой стороны, легко избежать. От них часто отказываются в качестве преимущества студенческих банковских счетов, и их также можно избежать, внося регулярный ежемесячный депозит или сохраняя определенную сумму денег на своем банковском счете. Узнайте в выбранном вами банке, какова их политика в отношении ежемесячных комиссий за обслуживание.

Вывод

При иммиграции в США легко потеряться в потоке информации о том, как много вам нужно сделать по прибытии и какое количество документов необходимо оформить. Но открытие банковского счёта будет не самым сложным из этого списка, если следовать максимально простому алгоритму действий и запомнить некоторые лайфхаки:

Подтверждение адреса проживания. Не все иммигранты арендуют жильё на собственное имя. Кто-то проживает у родственников или друзей. Но их контракт на аренду вам не подойдёт. И здесь можно заключить письменный договор между вами и владельцем вашей квартиры о съеме комнаты на определённый срок. Ваше подтверждение адреса проживания готово.

Вместо счёта за коммунальные услуги вы можете использовать счёт на постоплату мобильного телефона. Счёт привязывается к адресу проживания.

Если у вас нет иностранного водительского удостоверения, то вы можете оформить удостоверение штата (State ID Card).

Не забывайте о вашей форме I-94. Это важный документ, который также может выступать подтверждением личности. Эту форму можно распечатать с сайта. I-94 не подойдёт для банка, но необходима для оформления State ID Card.

С открытия банковского счёта начинается выстраивание добропорядочных отношений с банками, и, как вы можете убедиться на моём примере, открытие банковского счёта в США – это не такой запутанный и сложный процесс, но который через некоторое время автоматически может перевести вас из статуса свежего иммигранта в статус благонадёжного клиента для формирования и получения выгодных кредитных предложений.